뉴욕 증시, '연준 인하 의지 약하다' 실망에 약세..S&P500 약 1% 하락

[서울=뉴스핌] 이홍규 기자 = 제롬 파월 미국 연방준비제도(연준) 의장이 24일(현지시간) 연준의 대폭적인 금리 인하를 기대했던 금융시장에 찬물을 끼얹었다.

금리를 인하할 근거가 많아지고 있다고 하면서도 '과도한' 대응은 않겠다며 경제지표에 따라 통화정책을 운용하는 연준의 방침을 강조했기 때문이다. 또 도널드 트럼프 미국 대통령의 통화완화 정책 주문에 퇴짜를 놓아, 시장이 내심 기대했던 공격적인 금리 인하 기대감을 재차 일축했다.

◆ 파월 "시장심리 변화에 과도한 대응 않겠다"..트럼프에도 '한방'

이날 파월 의장은 뉴욕에서 열린 미국 외교협회(CFR)에서 "많은 FOMC(연방공개시장위원회) 위원들이 통화정책 완화의 근거들이 강해졌다고 판단하고 있다"며 "하지만 우리는 개별 지표나 일시적인 (시장) 심리 변화에 과도하게 대응해서는 안 된다는 사실을 염두에 두고 있다"고 말했다.

이어 파월 의장은 "그렇게 한다면 경제 전망에 더 큰 불확실성을 초래할 것"이라며 "(FOMC는) 경제 전망과 관련한 향후 (경제지표) 정보의 의미를 면밀하게 관찰할 것"이라고 했다.

또 파월 의장은 트럼프 대통령의 최근 발언과 관련, "통화정책이 정치이익에 휘둘리게 되면 타격을 받기 때문에 그런 일이 없도록 의회가 규정해놨다"며 "이걸 '독립성'이라고 부른다"고 강조했다.

이날 파월 의장의 발언은 시장의 금리 인하 기대감은 살려두면서도 최근 일각에서 전망한 한 번에 50bp(1bp=0.01%포인트)를 인하하는 일은 없을 것이라고 강조한 것으로 풀이된다. 연준의 통상 금리 변동폭은 25bp다.

또 앞으로의 통화정책은 정치적 압박과는 무관하게 경제지표에 근거해 독립적으로 운영될 것이라는 점을 강조, 트럼프 대통령의 주문대로 적극적인 완화 정책을 구사할 것이라는 시장 기대감을 일축한 것으로 해석된다.

전날 트럼프 대통령은 트위터에서 그동안 비판해왔던 연준의 '양적긴축'을 재차 언급하고, "다른 나라들이 미국에 대항해 통화 완화 정책을 쓰는 것을 만회하기 위해 기준금리 인하와 양적 완화가 필요할 때 그들은 '고집 센 아이'처럼 꼼짝 않는다"며 연준에 통화완화 정책을 압박한 바있다.

◆ 7월 50bp 인하 기대 '뚝'...25bp 인하 베팅은 늘어

파월 의장의 발언으로 이날 미국 대표 주가지수인 S&P500지수가 0.95% 하락하는 등 뉴욕 증시가 약세를 나타냈다. 연준의 금리인하 의지가 강하지 않다는 해석이 나온 까닭이다.

당초 금융 시장은 연준이 7월 30~31일 FOMC에서 금리를 25bp 인하하고, 이후 한 차례 더 인하해 올해 두 차례, 총 50bp 인하에 나설 것으로 예상했다. 7월 한 번에 50bp를 인하할 것이라는 전망도 나왔다. 이 전망은 대세론까지는 아니었지만 최근 투자은행 바클레이스 등이 주장하면서 주목을 받기 시작했다. 하지만 파월 의장의 발언으로 이같은 기대는 뚝 꺾였다. 현재 연준의 기준금리인 연방기금(FF) 금리의 목표범위는 2.25~2.50%이다.

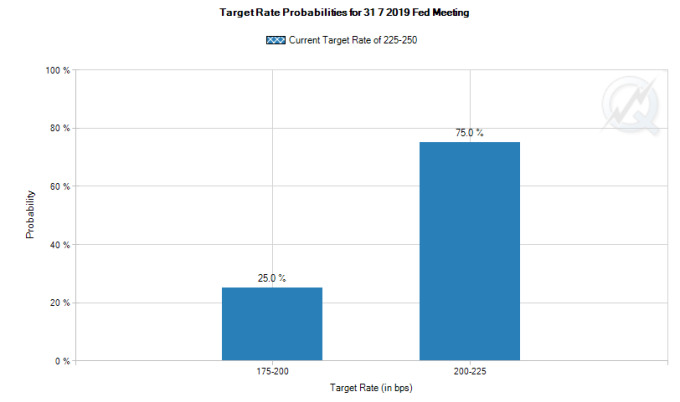

시카고상업거래소(CME)에 따르면 연방기금 금리선물 가격에 반영된 7월 연준의 50bp 금리 인하 가능성은 '30.2→25.0%'로 급락했다. 하지만 파월 의장의 "완화의 근거들은 강해졌다"는 발언에 7월 25bp 인하 가능성은 '69.8→75.0%'로 껑충 뛰었다.

다시 말해, 금리선물 가격만 놓고 봤을 때 파월 의장의 발언으로 7월 금리 인하 기대감은 커졌지만, 7월 한 번에 50bp가 인하될 것이라는 기대감은 큰 폭 줄어든 것으로 정리할 수 있다. 다만 연내 두 차례 25bp씩 금리 인하 확률은 94.9%로 여전히 대세론으로 남아있다. 연내 한 차례 25bp 금리 인하는 100%, 즉 확정적으로 관측되고 있다.

◆ 파월 '지표 의존적' 발언에 PCE물가·GDP 발표 관심

이날 파월 의장이 연준의 '지표 의존적' 통화정책 기조를 강조하면서 향후 나오게 될 미국의 경제 지표에 시장의 관심이 쏠렸다. 앞으로의 지표 방향에 따라 연준의 금리 인하가 한 차례에 그칠지 혹은 그 이상이 될지 달라질 수 있기 때문이다.

지난 1분기 미국 국내총생산(GDP)는 3.1% 성장(잠정치 기준)했으며 실업률은 지난 5월 3.6%로 50년 만에 최저치를 유지했다. 하지만 지난 5월 중 비농업 부문 신규일자리 수는 7만5000개로 시장 예상치 17만5000개를 대폭 밑돌았다. 3월과 4월 신규 일자리 수도 각각 모두 3만9000개 하향되면서 고용시장이 부진했음을 시사했다.

또 연준이 주목하는 4월 근원 개인소비지출(PCE) 물가상승률은 1.6%를 나타내 연준 목표치 2%를 밑돌았다. 지난 4월 전체 개인소비지출(PCE) 물가상승률은 1.5%를 기록했다. 파월 의장의 "완화의 근거들은 강해졌다"는 발언은 이 대목을 가리킨 것으로 풀이된다.

전문가들은 우선 크게 주목해야할 지표로 오는 28일 발표될 5월 근원 PCE 물가상승률을 지목했다. 로이터통신에 따르면 5월 근원 PCE 물가상승률은 1.6%로 지난 4월과 동일할 것으로 전망됐다. 다만 3월 상승률이 1.6%에서 1.5%로 하향된 만큼 4월도 하향될지 지켜봐야 한다는 설명이 나온다. 하향된다면 디플레이션 압박은 여전한 것으로 볼 수 있기 때문이다.

또 이보다 앞서 27일 발표될 1분기 GDP 수정치에도 관심이 집중된다. 시장 전망치는 1.3%로 잠정치와 동일할 것으로 예상됐다. 이와 관련, 로이터통신의 존 켐프 칼럼니스트는 "지난해 재고 급증이 미국의 제조업활동을 방해했다"면서 1분기 GDP 기록이, 재고 덕분임을 시사했다.

그에 따르면 미국 제조·도매·소매업이 쌓아놓은 원자재와 재공품(생산 공정 중에 있는 미완성 제품), 미판매 재고 규모는 지난 4월 말 기준, 같은 달 매출액 대비 1.39배라며, 이 수치가 증가 추세를 시작했던 작년 6월 1.34배보다 크게 늘었다고 주장했다.

한편, 일부 전문가는 현재 미국의 경제 여건은 양호하다며 연준이 금리를 내릴 이유가 없다고 주장했다. 키프라이빗뱅크의 브루스 맥케인 수석 투자 전략가는 "이번은 연준이 시장에 원투 펀치를 날린 것 같다"며 파월 의장은 연준이 지표 의존적일 것이란 신호를 줬고, 현 시점에서 금리를 내릴 뚜렷한 이유는 없다고 주장했다고 마켓워치는 보도했다.

bernard0202@newspim.com