[서울=뉴스핌] 김연순 기자 = SK케미칼이 두 개의 트랜치(tranche)로 나눠 1000억원 규모의 회사채를 발행한다. 한국신용평가는 회사채 발행을 앞두고 SK케미칼의 제 11-1,2회 무보증사채 신용등급을 A/안정적으로 평가했다.

한신평은 주요 평가요소로 △화학 및 생명과학 부문으로 다각화된 사업구조 △개선된 영업수익성 vs. 자회사 이니츠의 실적 부진 △현금창출력 제고에 따른 차입금 부담 축소 전망 △SK디스커버리 그룹의 유사시 지원가능성 등을 반영했다.

원종현 한신평 실장은 "생명과학(Life Science) 부문의 신규 백신 출시, 기술이전 계약 체결 등에 힘입어 2017년 이후 영업이익 규모가 증가하고 있다“며 ”향후에도 자체 개발 백신 판매 확대와 마일스톤 및 로열티 유입 등을 통해 이익창출력 제고 추세가 이어질 것으로 예상된다“고 분석했다.

다만 원 실장은 “자회사 이니츠가 2017년 상업 가동 이후 영업적자를 기록하면서 연결 실적에 부담요인으로 작용하고 있다”고 평가했다.

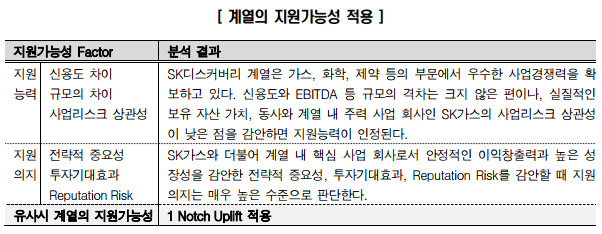

SK케미칼의 신용등급에는 계열의 유사시 지원가능성에 따른 1 노치(Notch) 업리프트(Uplift)가 반영돼 있다.

원 실장은 이어 “계열사간 신용도, 규모의 격차가 크지 않은 편이나, 사업리스크 상관성이 낮고, 핵심 자회사로 SK디스커버리 계열의 지원의지가 매우 높은 것으로 판단되는 점과 SK디스커버리가 보유한 자산의 실질 가치를 고려할 때 동사에 대한 높은 유사시 지원가능성이 인정된다”고 덧붙였다.

y2kid@newspim.com