[서울=뉴스핌] 오영상 전문기자 = 일본 다케다(武田)약품공업의 아일랜드 다국적 제약회사 샤이어 인수 절차가 8일 완료된다고 지지통신이 보도했다.

지난해 5월 인수 합의 시 계산에 따르면 인수 금액은 약 7조엔(약 72조원)으로 일본 기업의 해외 기업 M&A로서는 사상 최대 규모이다.

다케다의 샤이어 인수로 매출액 3조4000억엔(약 35조원), 세계 제약업계 순위 7위의 ‘메가팜’(거대 제약기업)이 탄생하게 됐다.

신약 개발에 어려움을 겪는 제약기업이 많은 가운데, 다케다는 이번 인수를 통해 유망한 신약 후보를 손에 넣고 연구개발 투자를 확대할 수 있게 됐다. 샤이어는 혈우병 등 희귀 질환 치료제에 강점을 가지고 있는 기업으로 높은 수익성을 자랑한다.

다케다는 7조7000억주에 달하는 신주 발행과 현금 지급을 통해 샤이어 주식을 100% 취득한다. 하지만 자사의 시가총액을 상회하는 인수 금액으로 인해 5조엔의 부채를 떠안게 되면서, 시장에서는 다케다의 재무건전성 악화를 우려하는 목소리도 높다.

세계적인 신용평가사 무디스는 지난달 17일, 다케다의 신용등급을 현행 ‘A2’에서 3단계 내린 ‘Baa2’로 하향조정한다고 발표했다. 무디스는 등급 하향 이유에 대해 “약 7조엔에 달하는 샤이어 인수 비용으로 인해 유이자 부채가 6배 가까이 늘어났다”고 지적했다.

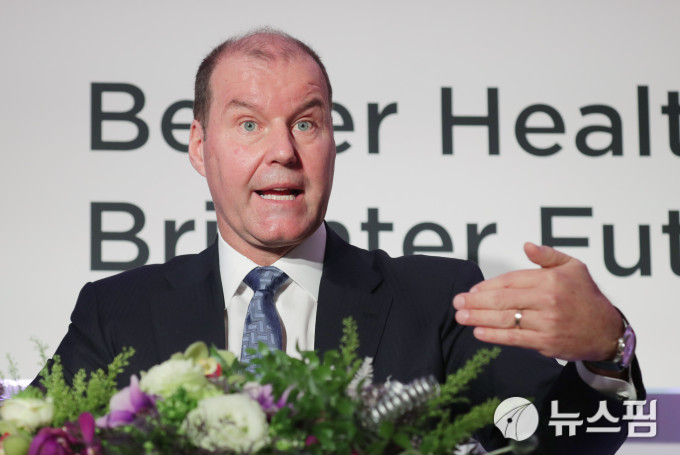

하지만 다케다 측은 인수 효과에 대해 강한 자신감을 보이고 있다. 크리스토프 웨버 사장은 “샤이어 인수에 따른 비용 삭감 효과 등이 이익을 연간 1500억엔 끌어올릴 것”이라고 강조하며 “조기 채무 변제가 가능하다”고 자신했다.

나아가 “부채 삭감을 위해 오사카(大阪)시의 본사 빌딩을 매각하겠다”는 방침을 밝히며 “이번 샤이어 인수를 계기로 글로벌 연구개발형 리딩 컴퍼니로 도약할 것”이라고 강조했다.

goldendog@newspim.com