동산담보 '슈퍼스타' 키워야…재고자산 담보발굴도 중요

[편집자] 문재인 정부의 금융정책 양대 축은 '포용적 금융'과 '생산적 금융'이다. 포용적 금융은 금융에서 소외된 저소득층, 서민, 영세기업 등에게 금리를 낮추거나 채무 부담을 덜어주는 방식의 지원책이다. 생산적 금융은 스타트업, 벤처 등 혁신기업에 자금을 투여, 성장을 돕는 정책이다. 기술이나 동산을 평가하거나 담보로 자금을 지원하고, 개인간대출(P2P), 크라우드펀딩(crowd funding) 등이 대표적이다. 뉴스핌은 보다 생산적인 '생산적 금융'을 위해 [금융, 성장의 물꼬를 터라] 기획을 준비했다.

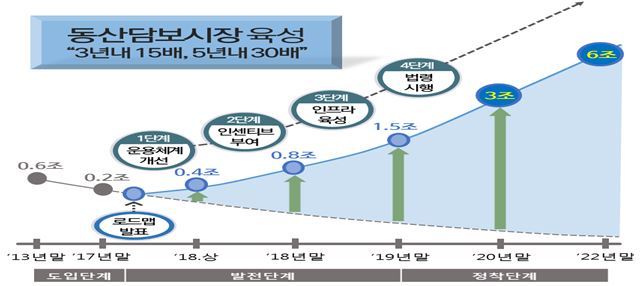

[서울=뉴스핌] 최유리 기자 = 금융당국이 향후 5년 내 동산담보시장을 현재의 30배인 6조원 규모로 육성하겠다는 계획을 발표했다. 전문가들은 동산담보대출 필요성에는 공감하면서도 정부 주도의 '톱다운' 방식에는 우려하고 있다. 장기적으로 동산담보대출이 안착하려면 관리-평가-회수하는 시장이 자생적으로 클 수 있는 환경을 만드는 게 중요하다는 지적이다.

금융당국이 은행의 팔을 비틀어 동산담보대출을 확대하는 현재의 방식은 한계가 있다고 전문가들은 입을 모은다. 반짝 성장에 그칠 가능성이 높고 양적 확대에 치우쳐 리스크 관리에 구멍이 생길 수 있어서다.

결국 은행을 앞세워 관련 대출을 확대하기 이전에 관련 인프라부터 갖춰야 한다는 주장이 나온다. 각종 동산에 대한 데이터베이스(DB)를 플랫폼화하고 이를 활용한 시장을 조성하는 게 우선이라는 얘기다. 미국에서 동산담보대출인 ABL(Asset Based Lending) 제도가 발달한 것도 동산담보 취급을 대행하는 서비스 시장이 배경에 있었다.

박훤일 경희대 법학전문대 교수는 "미국의 GE는 산업용 장비나 부품에서 나오는 데이터를 플랫폼화한 프레딕스를 통해 항공기 엔진만 파는 게 아니라 이에 대한 모니터링과 컨설팅, 문제 해결 서비스를 제공했다"며 "동산 관련 정보를 공개하도록 하면 이를 활용해 부가가치를 창출하려는 시장이 생길 것"이라고 내다봤다.

이를 위해 블록체인이나 전자식별표 같은 다양한 IT 기술을 도입할 필요성이 제기된다. 국내에서 생산·유통되는 기계설비, 재고자산 등에 전자식별표를 붙이고, 블록체인을 활용해 이를 정보화하자는 제안이다. 금융위원회가 추진 중인 사물인터넷(IoT) 기반은 대당 2만원에 개별 부품까지는 확인할 수 없는 등 효율성이 떨어지는 만큼 포괄적인 기술 도입이 필요하다는 것.

박 교수는 "핵심 부품을 빼돌리면 고철더미가 되는 경우가 많은데 IoT 기반은 이런 문제를 해결하지 못한다"며 "근거리무선통신(NFC)나 QR코드로 출석체크하듯 그날그날 동산담보 상태를 모니터링하는 것이 효율적"이라고 강조했다.

다른 한편으로는 일본처럼 동산담보대출을 통해 성장한 '슈퍼스타'를 키워야 한다는 목소리도 나온다. 일본은 동일본 대지진으로 촉발된 후쿠시마 원전사고 이후 동산담보대출로 태양광 시장을 육성했다. 태양광 발전의 전력 채권을 담보로 대출을 받게 해 신재생에너지 산업을 키웠다. 그 결과 일본 동산담보대출의 80%를 태양광 전력채권이 차지하고 있다.

권흥진 금융연구원 연구위원은 "동산담보대출에 알맞는 담보를 찾는 게 중요하다"며 "우리나라의 경우 발전장비나 기계설비 중 범용성이 높은 설비에 대한 정보공유를 강화하는 방향을 고려할 수 있다"고 조언했다.

무엇보다도 장기적인 접근이 중요하다고 전문가들은 강조한다. 단기적인 성과에 치중하기 보다는 지속적으로 추진할 수 있는 정책적 환경을 만들어야 한다는 얘기다. 이를 위해선 기계담보 외에 다양한 담보물을 발굴하고, 대출 상품화하는 고민이 필요하다.

남우진 IBK기업은행 기업고객부 팀장은 "동산담보대출 시장을 확대하려면 제조업이나 기계설비 외에 도소매 업종의 재고자산으로 확대해야 한다"며 "재고자산은 담보관리가 더 까다롭지만 IT 기술 등을 응용할 수 있는 부분이 많다고 본다"고 말했다.

yrchoi@newspim.com