"대상·권역별 규제 타켓팅 필요…금리인상 리스크 관리해야"

[서울=뉴스핌] 최유리 기자 = 한국 경제의 뇌관으로 꼽히던 가계부채 증가세가 한 풀 꺾였다. 문재인 정부 들어 신(新)총부채상관비율(DTI), 주택담보인정비율(LTV) 등 고강도 대책을 쏟아낸 결과다.

그러나 가계부채의 핵심인 주택담보대출(주담대)이 줄어든 대신 신용대출과 자영업자대출이 증가하는 '풍선효과'가 나타나고 있다. 여기에 정작 집을 사고 싶은 실수요자가 대출을 할 수 없다는 불만이 나온다. 보다 정교한 규제가 필요하다는 지적이다.

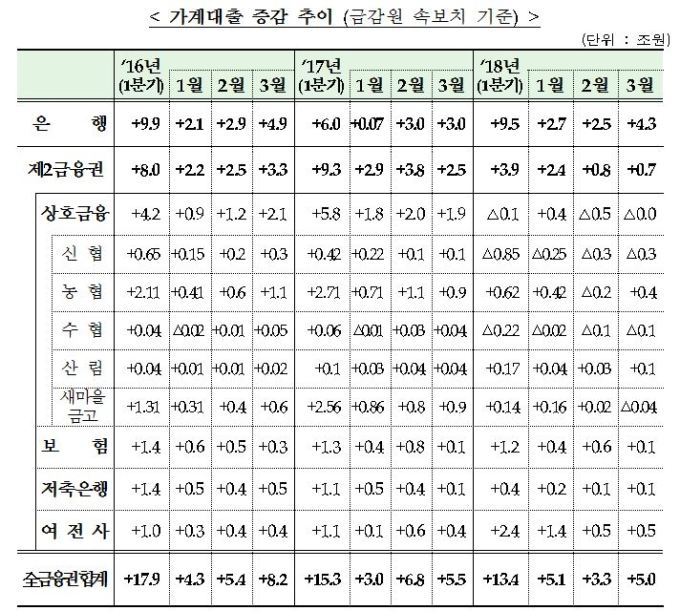

9일 금융위원회에 따르면 올해 1분기 가계대출 증가 규모는 13조4000억원으로 전년 동기 대비 1조9000억원 감소했다. 특히 제2금융권 가계대출은 3조9000억원 늘어 전년 동기(9조3000억원) 대비 증가세가 크게 꺾였다.

지난해 가계대출 증가율도 8.1%로 정부가 가계부채 종합대책 수립 당시 제시한 장기추세치 목표인 8.2%를 달성했다. 가계부채 연중 증가규모는 108조4000억원으로 2016년 대비 31조원 감소했다. 2014년(+66조2000억원) 이후 증가 규모가 최저 수준이었다.

가계부채 증가세가 주춤한 것은 문재인 정부 들어 각종 정책으로 고삐를 조였기 때문이다.

우선 지난해 6월 부동산 정책인 6.19대책을 발표하며 주택담보인정비율(LTV)과 총부채상환비율(DTI)를 10%포인트씩 낮췄다. '더 이상 빚을 내서 집을 사지 말라'는 신호를 명확히 준 것이다.

지난 10월에는 가계부채 종합대책을 꺼내들었다. 신DTI와 총부채원리금상환비율(DSR)을 도입해 대출 문턱을 한층 높였다. 이를 통해 기존에 주담대를 받은 다주택자의 경우 추가 대출을 받기가 사실상 어려워졌다.

금융권의 돈줄도 묶었다. 은행의 자기자본비율(BIS) 등을 산정할 때 LTV가 높은 주담대에 대한 위험가중치를 높이는 방식이다. 가계대출과 판매신용이 급격하게 늘면 추가로 자본을 쌓도록 하는 '가계부문 경기대응 완충자본'도 도입하기로 했다. 가계로 돈이 나갈 때마다 은행의 예수금 마련 부담이 높아지는 셈이다.

◆ 주담대 '풍선효과' 대책 필요…서민 자금조달 수요 고려해야

고강도 정책으로 가계부채의 큰불은 잡았지만 잔불은 여전히 남았다는 분석이다. 주담대에 집중하자, 신용대출이나 자영엽자대출이 늘어나는 풍선효과가 나타나고 있어서다.

KB국민은행, KEB하나은행, 신한은행, 우리은행 등 4대 시중은행의 올해 1분기 자영업자대출 잔액은 178조9070억원으로 집계됐다. 전년 동기 대비 13.4% 늘어난 수준이다. 이는 전체 원화대출(6.5%)과 가계대출 증가율(5.8%)을 웃도는 수준이다.

개인신용대출도 늘고 있다. 지난달 주요 시중은행의 신용대출은 1조원 넘게 증가했다. 월별 증가액이 1조원을 넘긴 것은 지난해 11월 이후 5개월 만이다. 정부가 주담대를 전방위로 압박하자, 신용대출이나 자영업자대출로 우회 대출을 받는 수요가 늘어난 것으로 풀이된다.

문제는 자금 통로가 막힌 서민들이 제2금융권 등 고금리 대출을 찾을 경우 이들의 금융비용이 높아질 수 있다는 점이다.

조남희 금융소비자원 대표는 "자금 조달이 제대로 되지 않아 P2P(개인간 거래)나 대부업체 대출은 오히려 활성화되고 있다"며 "이 경우 피해를 보는 것은 돈 있는 사람이 아니라 돈 없는 서민"이라고 꼬집었다.

정교하지 않은 규제는 풍선효과 같은 시장의 왜곡을 초래할 수 있기 때문에 적절한 타겟팅이 필요하다고 조언했다. 부동산 투기로 인한 가계대출은 막되, 생계형 자영업자나 사회초년생 등 자금조달한계에 도달할 수 있는 계층의 대출은 풀어줘야 한다는 설명이다.

중장기적으로 금리 인상을 감안해 가계부채 리스크 관리를 세밀하게 해야 한다는 주문도 나온다. 글로벌 금리 인상을 앞두고 취약차주의 상환부담이 가중될 가능성이 높기 때문이다.

김태준 동덕여대 경제경영학부 교수는 "(가계부채 대책이 아니라) 부동산 대책으로 출발했기 때문에 (초점을 맞춰) 정책을 정교화할 필요가 있다"며 "특히 미국 금리 인상에 따른 가계부채 리스크 관리를 시나리오 별로 준비해야 한다"고 강조했다.

yrchoi@newspim.com