보험은 백주 등 식음료에 자금 투입

[편집자] 이 기사는 11월 1일 오후 5시43분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

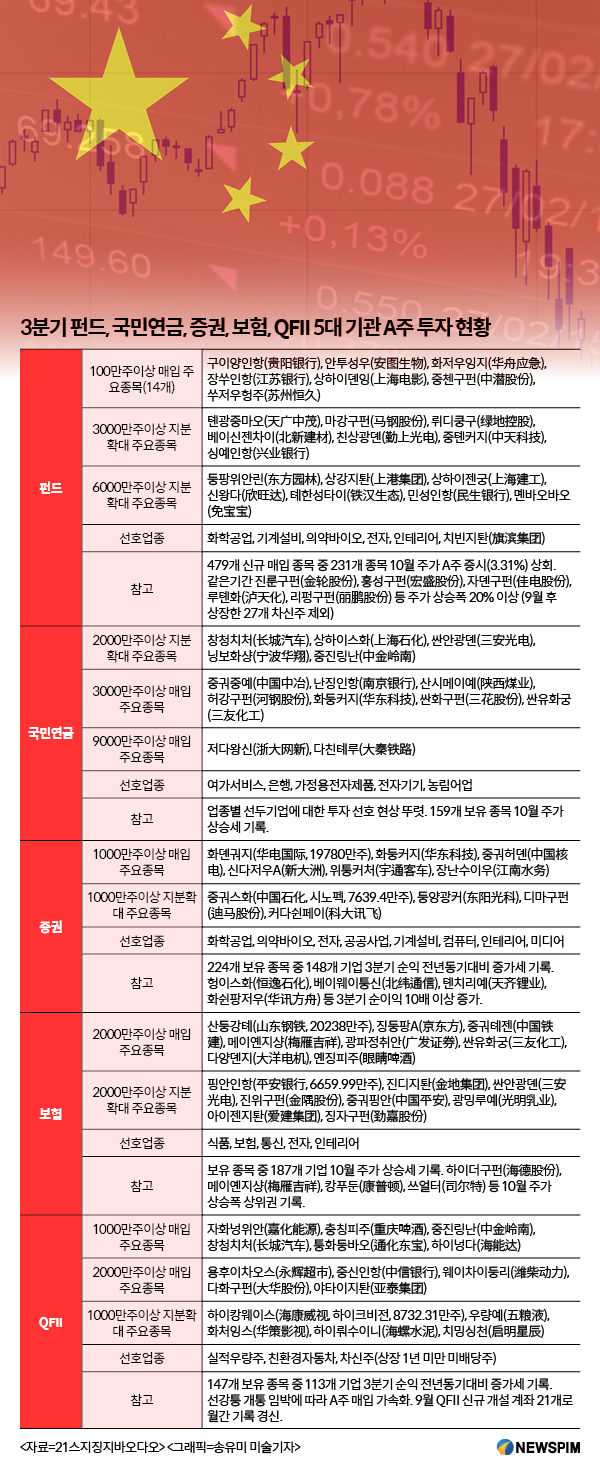

[뉴스핌=황세원 기자] 3분기 중국 주요 기관투자가들의 실적과 주요 투자 포트폴리오가 공개됐다. 펀드, 사회보장기금, 증권, 보험, 적격외국기관투자자(QFII) 등 기관별 투자 성향이 천차만별인 가운데 펀드와 증권의 경우 화학공업, 전자, 제약바이오 종목을 집중 매수해 눈길을 끌었다.

◆ 펀드, 사회보장기금 3분기 A주 매입세 뚜렷

정취안르바오(證券日報)시장연구센터 통계 발표에 따르면 3분기 펀드 보유 종목은 총 2289개로 이 중 신규 매입 종목은 59개, 지분 확대 종목은 420개를 기록했다.

수량 측면에서 보면 100만주 이상 신규 매입 종목이 14개를 기록했으며 6000만주 이상 지분 확대 종목은 10개를 기록했다.

특히 펀드 자금은 3분기에만 둥팡위안(东方园林) 주식 1억3218만주를 추가 매입한 것으로 나타났으며 상강지퇀(上港集团)의 지분 1억여만주도 추가 매입해 눈길을 끌었다.

보유 지분 비중을 보면 헝화커지(恒华科技)가 49.12%로 가장 많았으며 나이웨이커지(耐威科技), 신하이구펀(新海股份), 둥팡스상(东方时尚)이 각각 36.5%, 35.6%, 33.4%를 기록해 뒤를 이었다.

479개 펀드 신규 매입 종목 중 절반 가까이에 해당하는 231개 종목의 10월 주가 상승폭은 A주 평균 상승폭인 3.31%를 상회해 이목을 끌었다. 9월 이후 상장한 27개 차신주(상장 1년 미만 미배당주)를 제외한 진룬구펀(金轮股份), 훙성구펀(宏盛股份), 자뎬구펀(佳电股份) 등 기업 주가는 20% 이상 상승했다.

21스지징지바오다오는 “3분기 화학공업, 전자, 제약바이오 등에 대한 펀드 자금 투자가 눈에 띄었다"며 "4분기 화학공업, 비철금속 제품 가격 상승이 전망되고 있어 이들 업종에 대한 자금 투입세는 지속될 것"이라고 보도했다. 주요 종목으로 매체는 중허타이바이(中核鈦白), 저장룽성(浙江龍盛) 등을 꼽았다.

사회보장기금(국민연금)의 3분기 증시 매입세도 두드러졌다.

정취안르바오시장연구센터 발표에 따르면 3분기 실적을 발표한 A주 상장사 가운데 사회보장기금이 10대 유통주주에 포함된 기업은 490개로 나타났다. 이 중 사회보장기금의 신규 매입 종목은 102개이며 지분 확대 종목은 131개이다.

신규 매입 종목 중 사회보장기금이 가장 많이 확보한 종목은 저다왕신(浙大网新)으로 매입 수량은 9279만주에 달했다. 다친톄루(大秦铁路) 주식도 8031만주를 확보한 것으로 나타났다.

지분 추가 확대 종목 중 2000만주 이상 매입한 기업에는 차이진쾅예(紫金矿业), 창청치처(长城汽车, 창청자동차), 상하이스화(上海石化), 싼안광뎬(三安光电, 삼안광전) 등이 있었으며 이 중 차이진쾅예 지분 확대 수량은 1억7022만주에 달했다.

특히 사회보장기금의 경우 여가서비스, 은행, 가정용 전자제품 등 업종에 자금이 집중돼 눈길을 끌었다.

21스지징지바오다오는 업계 한 전문가 인터뷰를 통해 “숭청옌이(宋城演藝), 셔우뤼주뎬(首旅酒店) 등 여가 서비스 종목에 대한 자금 유입세가 두드러졌다”며 “상반기 기후 이상 등으로 중국 관광업 전반적인 실적이 악화됐지만 9월 이후 회복세가 뚜렷하다. 향후 소득 수준 제고, 잠재 수요 확대에 따른 관광업 수혜는 지속될 것"이라고 보도했다.

한편 사회보장기금의 경우 수익 안정성이 보장되는 업종별 선두기업에 대한 투자 집중 현상이 뚜렷한 것으로 나타났다.

|

◆ 증권사 화학공업 선호, QFII는 친환경자동차 밸류체인 주시

증권사 투자 현황을 살펴보면 3분기 실적 발표 A주 상장사 중 증권사가 10대 유통주주에 포함된 종목은 224개 달하는 것으로 나타났다. 증권사 보유 주식수는 총 28억400만주로 시가총액은 309억800만위안(약 5조2000억원)에 달한다.

특히 증권사가 보유하고 있는 224개 종목 가운데 절반 이상인 148개 기업의 3분기 순이익이 전년동기대비 증가세를 기록해 이목을 끌었다. 이 중 헝이스화(恒逸石化), 베이웨이통신(北纬通信), 톈치리예(天齐锂业) 등 기업의 3분기 실적은 10배 이상 증가한 것으로 나타났다.

21스지징지바오다오는 보도를 통해 “증권사의 경우 기존 인기 종목보다 각종 데이터 분석 등에 기반한 잠재 종목 발굴에 공을 들이고 있다”며 “4분기 유망섹터로는 민관협력사업(PPP), 출자전환, 소비섹터 등을 주시하고 있다”고 밝혔다.

한편 QFII의 경우, 3분기 실적 발표 A주 상장사 중 QFII가 10대 유통주주에 포함된 종목은 147개로 나타났다. 총 주식 보유 수량은 37억1900만주이며 시가총액은 593억3900만위안(약 9조9900억원)이다.

QFII 자금은 최근 선강퉁 개통 임박, 중국 사회보장기금 증시 유입 등 잇따른 호재 영향으로 A주 증시에 대한 투자 흐름이 두드러졌다는 분석이다. 9월 QFII 신규 개설 A주 계좌는 21개로 월간 규모 최대치를 경신했다. 올해 QFII 신규 개설 계좌는 103개, 총 계좌 수는 1061개에 달한다.

21스지징지바오다오는 증감회 덩거(鄧舸) 대변인과의 인터뷰를 통해 “최근 중국 자본 시장 규제 완화 수준이 대폭 확대되면서 QFII, RQFII 자금 유입세가 가파라지고 있다”며 “향후 해외 기관 투자자의 중국 증시 투자 채널이 다양해지면서 더 많은 자금이 몰려들 것”이라고 보도했다.

한편 3분기 기준 보험사 투자 종목은 436개, 누적 지분 수량은 339억4200만주, 보유지분 시가총액은 6080억위안(약 102조3000억원)을 기록했다.

보험 자금은 식음료, 보험, 통신, 전자, 인테리어 등 섹터에 집중 투자한 것으로 알려졌다. 식음료 섹터 가운데에서는 특히 바이주(白酒, 백주)를 선호하는 것으로 나타났다.

백주업종의 경우 올 들어 경영 환경이 지속적으로 개선되고 있고 성장성 대비 밸류에이션이 상대적으로 저평가돼 있어 투자 매력이 부각된다는 분석이다.

[뉴스핌 Newspim] 황세원 기자 (mshwangsw@newspim.com)