[편집자] 이 기사는 12월 28일 오전 10시 30분 프리미엄 뉴스서비스‘ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=이광수 기자] 2002년 출범 이후 매년 성장세를 보이다 최근 주춤하고 있는 상장지수펀드(ETF)시장. 전문가들은 코스닥레버리지ETF와 해외ETF 등의 신상품이 최근 둔화된 흐름을 뒤바꿀 것으로 봤다. 지난 2011년과 2012년 레버리지ETF와 인버스ETF가 본격적인 성장을 주도했듯 내년 이들 상품을 신무기로 장착, ETF시장이 다시한번 뜨겁게 달아오를 지 귀추가 주목된다.

ETF시장을 주도하고 있는 자산운용사들은 ▲코스닥150레버리지 ▲비과세 해외 ETF 출시 ▲금융위원회의 ETF 규제 완화 등을 발판으로 한 단계 도약에 나선다는 복안이다.

◆ 종목은 ‘다양’, 성장은 ‘주춤’

ETF시장은 출범 이후 말 그대로 괄목할 만한 성장을 보였다. 2002년 당시 3444억원이던 순자산은 21조8221억원으로 무려 60배 이상 불어났다. 상장 초기 4개에 불과했던 상품도 어느새 200개를 목전에 두고 있다.

최근 3년간 상장된 ETF 상품을 살펴보면 ▲2013년 16개 ▲2014년 26개 ▲2015년 45개로 새로운 ETF의 등장은 더욱 활발해지는 양상이다. 하지만 운용사들의 이같은 포트폴리오 확대에도 불구하고 ETF 시장의 성장세는 눈에띄게 둔화됐다.

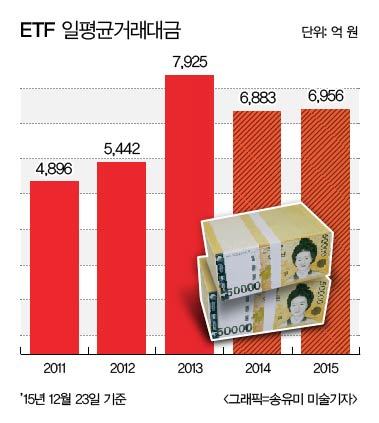

23일 한국거래소에 따르면 최근 5년 기준 2010년부터 2013년까지 꾸준히 증가해오던 일평균 거래대금은 2013년(7925억원)을 고점으로 2년째 감소 추세다.<표참조>

|

방홍기 한국거래소 ETF시장팀장은 "최근 시장 변동성이 줄면서 기초자산의 시황을 따라가는 종목들이 영향을 받았다"고 설명했다. 내년 전망에 대해선 "예단하기 힘들지만 올해보다는 좋아질 것으로 본다"고 답했다. 상장종목수도 늘어난데다 지난 10월 금융위가 발표한 ETF 확대·규제 완화로 투자자들이 관심을 가질만한 새로운 상품들이 시장에 많이 나올 것이란 것이 긍정적 전망의 근거다.

◆ ‘코스닥150레버리지’와 ‘해외 ETF’ 발판삼아 성장

업계 전문가들은 무엇보다 ‘해외 ETF’와 ‘코스닥150레버리지’가 내년 ETF 시장의 견인차 역할을 할 것으로 기대하고 있다.

먼저 지난 17일 상장한 코스닥150레버리지는 최근 ETF 시장의 최대 유망주로 꼽힌다. 상장 이후 4거래일에 불과하지만 올해 일평균거래대금 상위 10위 안에 ‘KODEX 코스닥 150레버리지’와 'TIGER 코스닥 150 레버리지'가 나란히 올라 있을 정도로 초기 반응이 뜨겁다.

때문에 전문가들은 내심 제2의 레버리지 열풍이 일지 않을까 하는 기대감도 내비친다. 과거 레버리지ETF와 인버스ETF가 상장되면서 ETF 전체 시장을 한 단계 끌어올리는 성장을 연출했던 이력도 이 같은 전망을 뒷받침한다.

코스닥 시장의 특성상 높은 변동성도 코스닥 레버리지에 대한 기대를 높이는 부분이다. 김현빈 한국투자신탁운용 ETF팀장은 “투자의 변동성을 넓히기 위해 가격을 2만원대로 책정했다”며 “변동성이 커지면 레버리지가 늘어날 수밖에 없는데 그 부분에서 기대할 수 있을 것”이라고 밝혔다.

임재준 한국거래소 증권상품시장 부장 역시 “코스닥150레버리지가 코스피와 비교해 변동성이 크니 레버리지 투자수요와 코스닥 바스켓 매매(다수 종목의 일괄 매매), 선물을 통한 차익거래 등을 하려는 수요가 있을 것”이라고 전망했다.

|

그런가 하면 해외로 눈을 돌린 운용사도 많다. 한국투자신탁운용이 가장 발 빠르게 해외로 움직이는 모양새다. 김현빈 한국투자신탁운용 ETF팀장은 “올해는 국내보다 해외가 성과가 더 좋았다. 내년에는 올해보다 더 많이 해외 ETF를 출시할 예정”이라고 밝혔다. 특히 베트남 지사를 통해 ‘베트남 지수 ETF’를 출시한다는 계획을 구체화하고 있다.

KB자산운용은 ETF에 대해 주식보다 펀드의 관점으로 집중하겠다는 전략이다. 즉 중장기적으로 꾸준히 자산을 증식할 수 있는 상품에 집중한다는 얘기다. 그 전략으로 내세운 것이 ‘스마트 베타 ETF’다. 금정섭 KB자산운용 ETF전략팀 부장은 “국내 시장은 상승 잠재력이 많지 않아 보인다”며 “스마트베타형 ETF를 내세워 해외시장은 물론 국내시장도 구분 없이 구성할 것”이라고 밝혔다.

국내 최대 ETF 종목을 보유한 미래에셋자산운용은 금융위의 규제완화에 흐름을 같이한다는 입장이다. 윤주영 미래에셋자산운용 ETF 운용본부 상무는 “금융위의 규제완화로 기존 해외 ETF에 부과된 배당소득세가 면제되기 때문에 투자 수요가 더욱 늘어날 것으로 본다”며 “내년 해외 인덱스와 레버리지·인버스 등 상품을 상장하는 방안을 고려 중”이라고 설명했다.

업계 1위 업체인 삼성자산운용 마찬가지로 해외투자에 힘쓸 예정이다. 이정환 삼성자산운용 ETF운용 본부장은 “거래소 상장 전이라 특정 지수를 얘기할 수는 없지만 해외 비과세 펀드 ETF 등의 관련 상품을 꾸준히 내놓을 것”이라고 설명했다.

[뉴스핌 Newspim] 이광수 기자 (egwangsu@newspim.com)