[뉴스핌=김사헌 기자] 최근 금융시장에서는 '페드와처(Fed Watcher)'란 단어가 주목을 받았다. 월스트리트저널(WSJ)의 연준 출입기자인 존 힐센라스나 파이낸셜타임스의 로빈 하딩 기자가 그 장본인. 하지만 지금 '페드와처'는 과거의 그것과는 성격이 다르다.

과거 연준이 정책의 미래 경로에 대해 어떤 논의를 했는지 공개하지 않을 때, 월가의 투자은행이나 전문기관에는 '페드와처'가 있었다. 이들은 회의 이후 통신사들의 '페드와처 서베이'를 통해 연준의 정책 경로를 더듬을 수 있게 하는 통로였고, 연준 관계자들과 비공식적으로 접촉했다.

일부 유력 금융지의 연준 출입기자도 '페드와처'로 명성을 날렸다. 이들 기사는 연준 정책결정자들과 수시로 접촉을 하고, 브리핑도 받기 때문에 좀 더 정책 경로에 대한 정보가 많았다. 월스트리트저널에서 일하다가 지금은 이코노미스트지로 자리를 옮긴 그레그 입(Greg Ip)이 대표적인 경우다.

하지만 버냉키가 의장직을 맡고 자넷 옐런 부의장과 결합하면서 연준의 시장과의 커뮤니케이션 정책은 근본적으로 바뀌었다.

투명하게 정책 경로를 공개하고 구체적인 연준 내 경제와 물가 전망이 수시로 공개된다. 더이상 '페드와처'가 불필요하게 된 것.

지금 다시 '페드와처'로 힐센라스 기자와 같은 연준 출입기자가 부각되는 것은, 버냉키 사단 역시 '양적완화' 정책의 규모와 속도 그리고 지속 기간에 대해서는 명시적인 '약속'을 하지 않는 것이 낫다고 판단해 정보를 공개하지 않았기 때문으로 판단된다.

◆ 페드와칭? 기자회견 발언록에 주목하라

2011년 6월 22일 기자회견 때 버냉키 의장은 월스트리트저널의 힐센라스 기자가 왜 단기금리는 특정 기간동안 초저금리 수준을 유지하겠다면서 함께 실행하는 증권 매입 정책은 언제까지 높은 수준으로 지속할지에 대해 언급이 없냐고 묻자 "좋은 질문이다. 회의 안건으로 올라오기는 했지만 그 정책에 대해서는 가이던스를 제공하지 않기로 했다"고 대답했다.

버냉키 의장은 다만 "매입한 증권이 만기도래할 때 재투자를 하지 않으면 이것을 출구전략 절차가 시작되는 것으로 보는 것이 맞을텐데, 지금은 이 정책을 어떠한 특정 기간동안 유지할지에 대해 언급하지 않기로 했다"는 의원회의 공식 입장을 밝혔다. 그는 다만 "전망을 보면서 이런 시점이 언제가 적절한지에 대해 판단하게 될 것"이라는 점은 곁들였다.

이런 연준의 입장은 공개적인 것이어서 새로울 것도 없다. 그 동안 이 정책이 종료될 일은 없을 정도의 경제 여건이었기 때문에 이에 대해 들여다보는 일도 필요없었지만, 최근 경제 여건이 좋아지면서 필요성이 대두된 셈이다.

버냉키의 '입' 혹은 실질적인 연준 의장이란 별칭까지 얻었던 힐센라스 기자는 그 해 11월에는 버냉키 의장에게 왜 실업률이 8% 아래로 떨어지는데 제로금리 정책을 2013년까지 지속하겠다고 밝히냐고 엉뚱한 질문을 하기도 했다. 버냉키의 '입' 혹은 '복심'이라는 말이 무색할 지경이다.

2013년 6월이 되어 버냉키 의장은 그런 번거로운 일조차 하지 말라면서, 자세하게 앞으로 출구전략을 설명했다. 어찌보면, 이보다 더 자세한 설명이 가능할까 싶을 정도로 친절하게 말해주고 있는 데도 시장은 이를 받아들이기 힘든 모양이다.

그가 경제학의 대가라서, 용어 하나 하나에 의미를 싣고 있어서 해석하기 어려운 것도 아니다. 문제는 그의 발언이 FOMC의 컨센서스, 즉 위원회의 합의된 의견 내에서 이루어진다는 점에 있다.

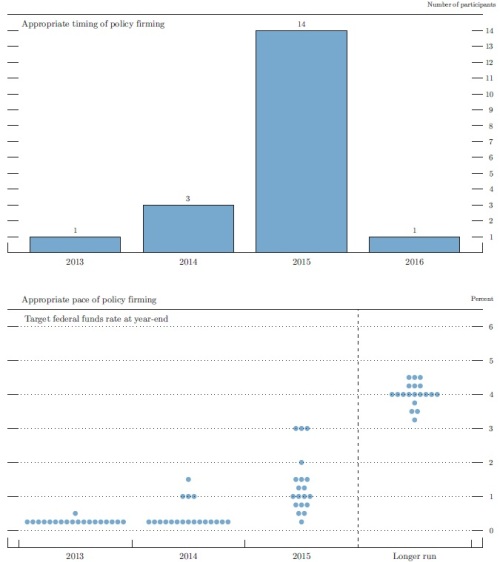

<2013년 6월 공개시장위원회(FOMC)의 정책 정상화 시점 판단>

◆ 버냉키, 3갈래 의견과 열린 양쪽 채널 가져

FOMC 의사 결정은 이제 3가지로 분할된 기류의 결합으로 이루어지고 있다. 즉 현행 정책 유지란 다수 입장과, 강경파와 온건파 양 극단에서의 반대입장이 분할된 것이다. 이번 정책의사록에서 이 점이 드러났다.

올해 6월 FOMC에서 반대표를 던진 멤버가 2명이었는데, 그 이유가 정반대인 것도 주목된다.

캔자스시티 연방준비은행의 에스더 조지 총재는 양적완화로 인해 형성된 시장의 불균형이 장기 인플레이션을 유발할 위험이 있다며 반대했다.

하지만 불라드 총재는 회의에 앞서 인플레이션이 너무 낮다면서 2% 안정 목표를 달성할 때까지 양적완화 정책을 유지해야 한다고 주장했다.

이들 반대표를 던진 멤버들은 연준 내 강경파와 온건파의 주장을 분명하게 드러내 대표하고 있는 셈이며, 버냉키 의장은 이러한 분리되는 의견들까지 경청해서 '컨센서스'로 기자회견의 질의응답을 해야 하는 셈이다.

강경파들이 인플레이션 전망에 주목하는 반면, 온건파는 실업 상황을 강조한다. 다행한 것은 버냉키 의장이 이들 두 가지 지표에 대한 이중 목표를 가지고 있기 때문에, 필요할 때마다 이쪽으로 혹은 저쪽으로 정책 기조를 설명할 수 있고, 통일적인 접근이 가능하다는 점이다.

월가의 구두들은 시장의 반응에 대해 단기적으로는 놀란 것 뿐이라면서, 한 쪽으로 쏠리지 말 것을 주문한다.

'채권왕' 빌 그로스는 "실업률 전망에만 주목한 채권시장은 물가 전망까지 볼 필요가 있다"면서, "투매한 사람들은 분명히 실망하게 될 것"이라고 경고했다.

그로스는 "연내 국채매입 축소를 예상하고 미 국채를 매도한 투자자들은 연준이 정책을 결정할 때 물가 목표 역시 고려한다는 점을 간과하고 있다"며 "물가가 목표치인 2%에서 멀어지고 있다는 점에서 그 시점은 생각보다 늦어질 수 있다"고 말했다.

그로스 수석은 또 "이번 연준의 성명서는 매우 친성장적인 기조로 봐야 한다"면서, "7% 실업률을 언급한 것은 아마도 2014년 초를 염두에 둔 발언 같은데, 기자회견에서 질의응답을 할 때 인플레이션의 영향에 대해 정말 언급했다"면서, "실업률이 7% 아래로 떨어지더라도 물가가 2%를 밑돌 경우 출구전략 개시 판단을 수정할 수도 있다"고 주장했다.

그는 "시장이 물가 목표는 빼고 성장률 및 실업률 목표만 바라보는 잘못된 해석을 내리고 있다"며 "성장률과 실업률, 물가는 결합된 형태에서 정교하게 관리돼야 하는 것들"이며, 버냉키는 이러한 관점을 보유한 인물이라고 강조했다.

한편, 오펜하이머펀드의 브라이언 레비트 이코노미스트는 "당장은 정책 기조의 변화 조짐에 놀랄 수 있지만, 원래 통화정책의 정상화는 경제가 좋아지고 있다는 것을 의미하기 때문에 정상화가 진행되는 1~2년 사이에는 증시가 상승하는 경향이 있다"고 지적했다.

[뉴스핌 Newspim] 김사헌 기자 (herra79@newspim.com)