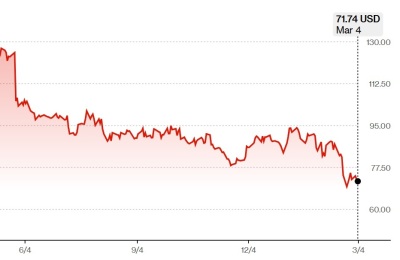

한미 기준금리 차이 1.75%p에서 2%대로 확대 전망

원화는 저금리 통화 → 미국·브라질 달러화는 고금리 통화

엔 캐리 트레이드 유사한 '변형, 원 캐리 트레이드' 현상

[서울=뉴스핌] 송기욱 이석훈 기자 = 지난주 서울 강남구 소재 한국투자증권 PB(Private Banking)센터. "한국(2.75%)과 미국(4.5%)의 기준금리 격차는 1.75%포인트입니다. 증권사 CMA(종합자산관리계좌)처럼 단기로 자금을 굴려도 미국 달러 RP(환매조건부채권) 금리 3.8%에 넣어두는 게 한국 증권사 CMA 금리 2.5%보다 훨씬 이익입니다. 제대로 투자를 하는 거액 자산가들에게는 달러 RP보다 '미국 단기채권'에 인기가 많습니다. 채권이자에 대해서는 정상 과세하지만 채권 매매차익에 대해서는 한국과 미국이 동일하게 비과세를 적용하기 때문입니다.

브라질 국채도 관심이 많아요. 이자율이 15%인데 환 리스크를 줄이기 위해 미국 달러 표시 '브라질 달러 채권'에 많이 투자합니다. 다만 증권사별로 최소 투자금액을 15만달러(2억2000만원)에서 20만달러(2억9000만원) 이상으로 책정해 놓은 경우가 많습니다.

[원 캐리 트레이드] 글싣는 순서

1. "저금리·원화 값 너무 싸" 20조나 미국 투자 이민갔다

2. "'환율 1400원' 내려가면 캐리 트레이드 붐"

3. 저출산·가계부채·저성장 3중고…"원화 투자는 마이너스 수익률"

4. 한국 경기 하락 베팅! "달러 투자 큰 장 온다"

원화를 들고 있다면 미국 달러 등 외화 자산에 투자하는 사례가 늘고 있습니다. 특히 우리나라는 기준금리를 올해 3회 정도 인하할 전망이고, 반면 미국은 1회에 그칠 것으로 보여서, 한미간 기준금리 차이가 벌어지면 원화를 달러로 캐리(이동) 투자가 유리해지는 상황입니다."

한국에서는 원래 의미에서 변형된 '원 캐리 트레이드'가 본격화되고 있다. 관점을 바꿔 대출은 받지 않고 이미 가지고 있는 여유자금을 3%에도 못 미치는 한국 예금 대신 5% 내외인 미국 채권에 투자하는 방식이다.

'캐리 트레이드(Carry Trade)'는 저금리 통화로 돈을 빌려 고금리 자산에 투자해 금리 차익을 노리는 전략이다. 전통적으로는 일본 엔화처럼 초저금리 통화를 이용한 ' 캐리 트레이드'가 주로 활용됐지만, 한국에선 기준금리가 상대적으로 높아 대출 대신 여유 자금을 활용한 변형 형태의 '원 캐리 트레이드'가 본격화될 양상을 보이고 있다. 여유 자금을 저축하는 대신, 미국 채권에 투자해 수익을 내는 방식이다.

가령 여유자금 1억원을 원화 예금에 묶어둘 경우 기준금리 3% 기준 연 300만원 남짓의 이득을 남길 수 있다고 가정했을 때, 이를 달러로 바꿔 미국 국채에 투자하면 5일 기준 대략 420만원의 수익성에 원화 가치가 떨어질 경우 환차익까지 챙길 수 있다. 브라질 국채 또한 그 대상이다. 이게 바로 '원 캐리 트레이드' 개념이다. 이 과정에서 원화를 달러로 환전하거나 ETF를 통해 간접 투자하는 방식도 주목받고 있다.

올해 들어 한국인들이 미국 국채에 20조원 가까운 돈을 쏟아부으며 '원 캐리 트레이드'가 활발해지는 분위기다. 증권사 창구도 올해 들어 급등한 국채 판매량에 북적거리고 있다. 어떤 증권사에서는 두 달 만에 미국 국채가 7400억원 가까이 팔렸고, 다른 증권사에서는 브라질 국채가 지난해 대비 30% 넘게 더 나갔다.

투자자들이 한국의 낮은 예금 금리와 경제 불확실성 속에서 미국과 브라질 국채로 눈을 돌리고 있다. 자산운용사들이 출시한 국채 ETF 순자산액은 날이 갈수록 증가하고 있고, 증권사를 통한 국채 매수액도 늘고 있다.

한국예탁결제원에 따르면, 2025년 2월 한국인의 미국 채권 보유액은 19조9500억원으로 20조원에 육박한다. 이는 지난해 같은 기간 대비 약 150% 늘어난 수치다.

증권사별 국채 판매량도 증가하는 추세다. 올해 들어 삼성증권을 통해 판매된 미국 국채는 7399억원으로, 지난 2023년(2882억원) 대비 약 150% 급등했다. 같은 기간 미래에셋을 통해 판매된 미국 국채 역시 약 1983억원으로 전년 동기 대비 약 150억원 늘었다. 브라질 국채의 경우 1682억원으로 지난해 1304억원에서 29% 급등했다. 지난해부터 미 국채 판매를 개시한 키움증권의 경우, 지난해 상반기 국채 판매량이 합산 25억3500만원(173만 달러)였으나 올해 1월 약 1090억원, 2월 1100억원으로 대폭 늘었다.

증권업계 관계자는 "미국채의 경우 2023년 초부터 본격적으로 인기를 끌기 시작해 작년에도 많이 팔렸고, 해가 갈수록 판매량이 늘고 있다"고 전했다.

미국 국채는 안정성과 금리로 매력적인데, 단기적으로는 환율 리스크를 줄이고, 장기는 금리 하락 시 차익을 노린 수요가 두드러진다.

브라질 국채는 금리 15%와 한·브라질 조세협약에 따른 비과세 혜택으로 고수익 투자자들을 끌어들였다. 특히 달러 연동 브라질 국채(67%)는 헤알화 약세 우려를 줄이며 안정성을 더한 선택지로 떠올랐다.

미 국채의 이자수익 및 자본 차익을 노리는 투자자들을 노리는 관련 ETF도 각광받고 있다. 지난 2023년 출시된 한국투자신탁운용의 'ACE 미국30년국채액티브(H)'는 지난 2월 순자산 2조원을 돌파했다. 이 상품은 미국 30년 국채(4.7%대)에 투자하며 월배당을 제공, 금리 하락 시 자본 차익까지 기대할 수 있다.

미래에셋운용의 'TIGER 미국30년국채커버드콜액티브(H)'도 순자산 총액이 1조3000억원에 달한다. 해당 상품은 지난해 2월 출시됐다. 지난해 4월 출시된 삼성자산운용의 'KODEX 미국30년국채타겟커버드콜(H)'도 지난 1월 순자산 5000억원을 넘었다. KODEX 미국30년국채액티브(H)는 3700억원 수준이다.

신규 상품 출시도 잇따르는 중이다. 메리츠증권은 미국채 30년 스트립 채권에 투자하는 환헤지형 ETN(상장지수증권) 3종을 상장한다.

oneway@newspim.com