엔화 개입 지점까지 밀리나

페소·루피 등 신흥국 통화도 '뚝'

이 기사는 11월 7일 오후 3시59분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 캐나다 달러화가 2년래 최저치로 떨어지고 유로/달러 패러티(1 대 1) 전망이 재점화되는 등 글로벌 외환시장이 요동치고 있다.

47대 미국 대통령을 뽑는 선거에서 도널드 트럼프 공화당 후보가 승리, 재선에 성공했다는 소식에 외환시장 트레이더들이 긴박하게 대응하는 움직임이다.

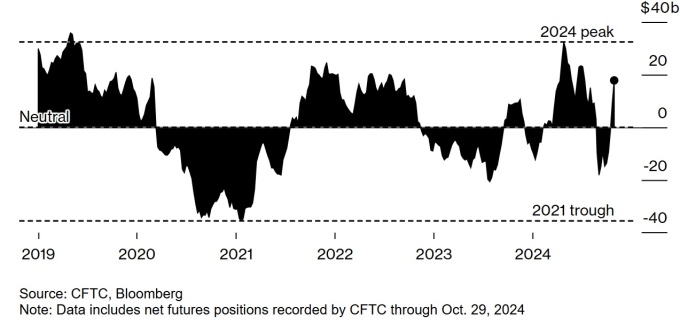

헤지펀드를 주축으로 투기 세력은 대선이 가까워지면서 이미 달러화 상승 베팅을 크게 늘렸다. 미국 상품선물거래위원회(CFTC)에 따르면 투기 세력의 달러 상승 포지션이 10월29일(현지시각) 기준 178억달러에 달했다.

2024년 4월 기록한 연중 고점 324억달러에 크게 못 미치는 수준이지만 9월3일만 해도 182억달러 매도 우위였던 포지션이 급반전을 이룬 셈이다.

이른다 '트럼프 관세'의 타깃으로 지목되는 중국과 유럽의 통화가 거센 매도 공세에 시달리는 모습이다. 대선 공약의 이행 여부와 관세 수위를 지켜봐야 한다는 신중론이 나오지만 성급한 트레이더들은 일단 해당 통화의 하락 베팅에 뛰어들었다.

라보뱅크의 제인 폴리 외환 전략 헤드는 블룸버그와 인터뷰에서 "외환시장 전반에 '트럼프 트레이드'가 두드러진다"며 "공화당의 상하원 장악이 최종 확인되면 달러화는 추가 상승할 것"이라고 내다봤다.

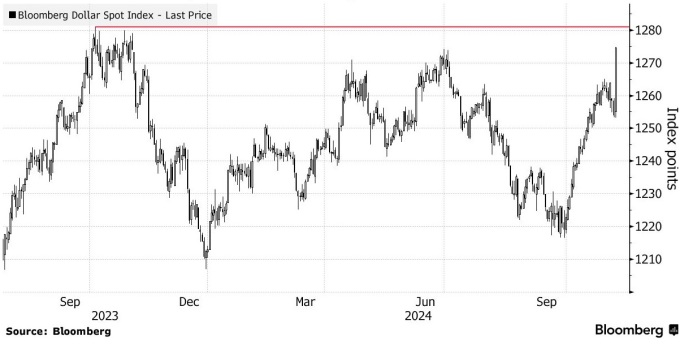

11월6일(현지시각) 블룸버그 달러 인덱스가 1275까지 치솟으며 1년래 최고치를 기록한 가운데 위안화와 유로화 등 주요 교역국 통화가 일제히 큰 폭으로 하락했다.

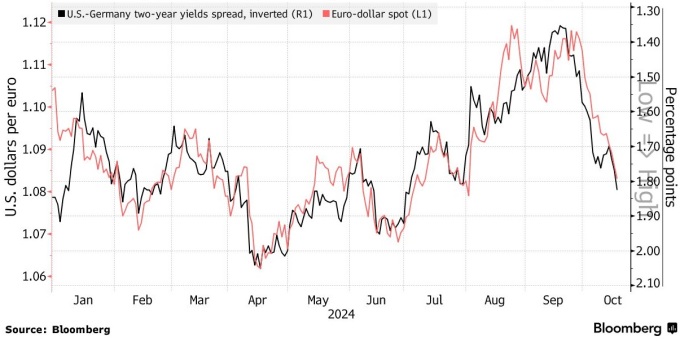

주요 10개국 통화 가운데는 특히 유로화의 약세가 두드러졌다. 이날 유로화는 달러화에 대해 장중 2.1% 하락했다. 중국과 함께 유로존이 트럼프 대통령의 관세 타깃으로 지목됐고, 이 때문에 유로존 경제 성장에 흠집이 발생할 것이라는 우려가 유로화 '팔자'로 이어졌다.

11월 이후 유로존 기업의 실적 발표 자리에서 관세라는 단어가 미국 기업에 비해 5 대 2 비율로 높게 언급, 실물 경제를 이끄는 경영진들 사이에 관세 인상에 대한 경계감이 작지 않은 상황을 드러냈다.

일부에서는 유로화와 달러화 환율의 패리티 가능성을 제기했다. ABN 암로와 ING 등 유럽의 주요 투자은행(IB)들은 앞으로 수 개월 안에 1유로 당 1달러 환율이 현실화될 수 있다고 주장한다.

일본의 미즈호 파이낸셜 그룹과 독일 도이체방크는 2024년 말까지 유로/달러 환율이 1.03~1.05달러까지 떨어지는 시나리오를 예고했다.

관세 인상이 현실화될 경우 미국과 유로존의 경제 펀더멘털에 희비가 엇갈릴 수 있고, 이는 통화정책에도 온도 차이를 가져올 전망이다.

유로존의 경제 성장이 크게 둔화되면 유럽중앙은행(ECB)이 미국 연방준비제도(Fed)에 비해 상대적으로 강도 높은 통화 완화에 나설 여지가 높고, 이는 달러화에 대한 유로화 하락으로 이어질 수 있다는 얘기다.

ABN 암로는 보고서를 내고 "연준이 인플레이션 재점화를 막기 위해 높은 수준의 금리를 유지하거나 금리 인상을 강행해야 하는 상황을 맞을 것으로 보이는 반면 유럽중앙은행(ECB)은 경기 둔화에 대응해 금리 인하에 속도를 내야 할 것"이라며 "이 같은 정책 엇박자가 현실화되면 유로/달러의 패러티가 나타날 수 있다"고 주장했다.

도이체방크는 보고서를 내고 고객들에게 달러화에 대한 유로화 하락 포지션을 확대하는 전략을 추천했다. 일본 미즈호도 마찬가지.

이날 유로화 이외에 일본 엔화와 스위스 프랑화 등 10개 주요 통화가 일제히 달러화에 대해 1% 이상 하락했다.

월가는 이날 엔화 하락에 바짝 긴장하는 표정이다. 일본은행(BOJ)의 금리 인상에 바닥을 찾았던 엔화가 재차 하락, 정책자들의 외환시장 개입이 필요한 수준까지 떨어질 수 있다는 우려다.

달러/엔 환율은 미국 대선 결과가 보도된 뒤 한 때 154.71엔까지 상승, 엔화가 달러화에 대해 3개월래 최저치로 밀렸다. 이는 9월 중순 기록한 140.62엔에서 크게 오른 수치다.

일본의 최고 통화 책임자 미무라 아츠시 재무성 재무관은 엔화 급락에 대응할 준비가 돼 있다고 밝히는 등 정책자들도 긴박한 움직임이다.

미츠비시 UFJ 리서치 앤드 컨설팅의 고바야시 신이치로 이코노미스트는 로이터와 인터뷰에서 "달러/엔이 160엔 선에 근접하면 일본은행(BOJ)이 외환시장 개입에 나설 것"이라고 예상했다.

신흥국 통화 중에는 중국 위안화와 멕시코 페소화가 월가의 조명을 받았다. 양국 모두 트럼프 당선인의 관세 인상이 예고됐고, 두 통화는 2016년 대선 당시 하락 압박에 시달렸다.

트럼프 전 대통령의 당선에 힘이 실리면서 내림세를 보이기 시작한 위안화가 달러화에 대해 1% 이상 하락한 가운데 마켓워치에 따르면 이번 대선 이전부터 이미 달러/위안 변동성이 사상 최고치까지 뛰었다. 일반적으로 5~10에서 움직이는 변동성 지수가 11월5일 대선을 앞두고 30까지 치솟았다.

이에 대해 소시에테 제네랄은 보고서를 내고 "미국 대선 결과를 둘러싼 불확실성과 경계감이 위안화 환율 변동성을 부추겼다"고 설명했다.

RBC 캐피탈 마켓의 앨빈 탠 아시아 외환 전략 헤드는 블룸버그와 인터뷰에서 "중국인민은행(PBOC)이 전반적인 달러화 강세 흐름에 이미 대비하고 나섰다"고 말했다.

시장 전문가들은 트럼프 당선인이 대중 관세 인상을 공약대로 이행할 것인지 여부와 함께 중국 정부의 대응책에 시선을 고정하고 있다.

멕시코 페소화는 11월6일(현지시각) 장중 한 때 3.5% 폭락한 뒤 낙폭을 축소했다. 트럼프 2기의 관세와 이민 정책을 둘러싼 우려를 반영한 결과로 풀이된다.

트럼프 당선인은 대선 캠페인 과정에 "멕시코에 자동차 생산 공장을 짓는 업체들이 미국에 심각한 위협"이라고 주장한 바 있다.

이 밖에 인도 루피화가 11월7일 아시아 외환시장에서 달러화에 대해 역대 최저치로 떨어졌다. 달러/루피 환율은 이날 장중 84.2950루피까지 오르며 전날 기록한 고점 84.28루피에서 추가 상승했다.

주요 외신에 따르면 인도네시아를 포함한 일부 신흥국은 이미 자국 통화 가치를 방어하기 위한 외환시장 개입에 나섰다.

시장 전문가들은 미국 공화당이 연방 상원 다수당을 탈환한 가운데 하원까지 차지할 것인지 여부를 지켜보고 있다. 이와 함께 연준의 통화정책 결정을 기다리는 상황이다.

shhwang@newspim.com