지난해 K팝은 해외에서 1조 원의 매출을 기록, 글로벌 인기를 증명했다. 하지만 기록적 수치와 함께 'K팝 위기론'도 불거지고 있다. 9년 만에 역성장한 음반 수출액과 K팝 산업의 구조적 변화와 혁신 필요성에 대한 목소리가 높아지고 있다. K팝이 더 성장하기 위해 필요한 부분은 무엇인지 살펴본다.

[서울=뉴스핌] 이지은 기자 = 'K팝 신드롬'은 음반과 음원을 넘어 지적재산(IP)이 여러 분야에서 활용되며 경제적 가치를 창출하고 있다. 이 상황 속에서 방시혁 하이브 의장은 지난해 'K팝의 위기론'에 대해 언급했다. K팝 해외 매출 1조원이 돌파한 현재, 장미빛으로 예상되던 음반 부문은 9년 만에 첫 감소세로 돌아섰다.

◆ K팝 해외 매출 1조 시대…음반 부분 나홀로 역성장

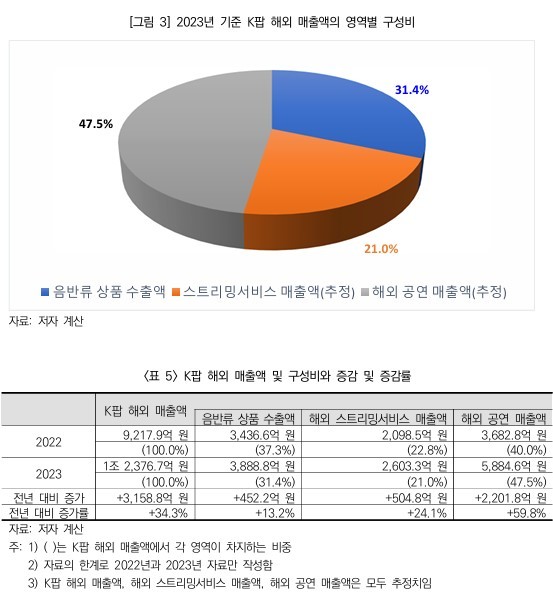

한국문화관광연구원은 최근 '데이터로 살펴본 K팝 해외 매출액 동향' 분석 결과를 발표했다. 이에 따르면 지난해 K팝 해외 매출액은 전년보다 34.4% 증가한 1조2337억원으로 추산됐다. K팝 해외 매출액은 해외 피지컬 음반 판매, 해외 스트리밍 서비스, 해외 공연 3개 영역의 매출액 추정치를 합산해 작성됐다.

2023년 추정치 기준 해외 피지컬 음반 판매, 해외 스트리밍 서비스, 해외 공연 3개 영역별 비중은 ▲해외 공연 47.5%(5885억 원) ▲해외 피지컬 음반 판매 31.4%(3889억 원) ▲해외 스트리밍 서비스 21.0%(2603억 원) 순으로 분석됐다. 이중에서 음반류 상품 수출액은 2017년과 비교해 7.6배 수준으로 급격하게 성장했다. 2019년 처음으로 수출액이 1000억원을 넘어서며 가파른 증가세를 보였지만 9년 만에 역성장했다.

관세청 수출입무역통계에 따르면 올 상반기 음반 수출액은 1억3032만 달러로 전년 동기 대비 2% 줄어들면서 9년 만에 감소세로 돌아섰다. K팝 음반 수출의 경우 2014년 1373만5000달러에서 2015년 1277만4000달러로 7.0% 감소한 뒤 이후로는 K팝 한류가 시작되면서 작년 1억3296만5000달러를 기록하며 계속해서 성장세를 이어왔지만 올해는 감소세를 보인 것이다.

나라별로는 일본 수출액이 4693만 달러로 가장 많았고 미국이 3045만 달러로 뒤를 이었다. 특히 K팝 업계 부진의 주요 요인으로 지목된 중국은 1804만 달러의 수출액을 기록하며 전체 수출 비중의 14%를 차지하는데 그쳤다. 특히 중국 음반 수출액은 전년 대비 18.7% 감소했다.

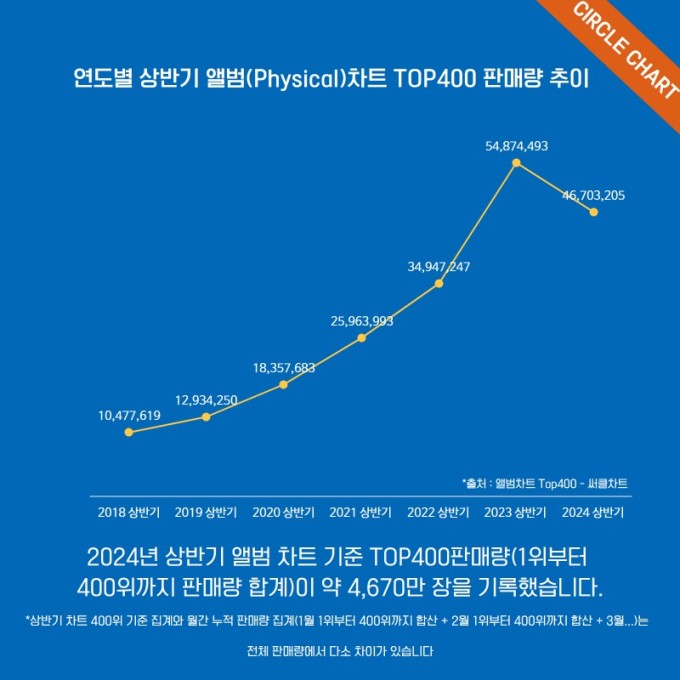

또한 김진우 써클차트 수석연구위원에 따르면 상반기 톱400 앨범 판매량은 4760만장으로 작년 동기 대비 14.9% 감소했다. 실제로 올해 주요 K팝 가수들은 전작에 미치지 못하는 앨범 판매량을 기록했다. 음반 첫 주 판매량(한터차트 기준)을 전작 대비 살펴보면 세븐틴은 509만장에서 297만장으로, 제로베이스원은 213만장에서 135만장으로, 방탄소년단 RM은 62만장에서 56만장의 판매고를 올렸다.

음악계 일각에서는 '감소세에는 과도한 앨범 판매량 경쟁에 대한 거품이 빠진 것'이라는 '거품붕괴론'이 나오고 있다. 이는 K팝 전용차트 '케이팝레이더'는 지난 22일 '음반 초동(앨범 발매 후 일주일간 판매량), 케이팝 팬들의 진짜 생각은?'이라는 설문에서도 확인된다.

라이트와 코어 팬은 '초동 경쟁이 지나치다고 느낀 적이 있느냐'라는 질문에 각각 63.3%와 74.4%가 '그렇다'라고 응답했고, 초동을 위해 앨범을 구매하거나 공동구매 이벤트에 참여해본 적이 있다는 질문에 역시 각각 55.7%와 81.0%가 '있다'고 답했다. 한 달간 5만원 미만으로 소비하는 팬을 '라이트 팬'으로, 같은 기간 5만원 이상 소비하는 팬을 '코어 팬'으로 분류했다. 현재 K팝 시장에서 앨범 판매량은 아티스트의 인기와 성장을 증명해주는 지표로, 팬덤의 입장에서는 구매력과 결집력이 돼 과도한 경쟁 양상을 띠고 있다.

김진우 써클차트 수석연구위원은 "작년 아이돌 초동 판매량 경쟁이 그 어느 해보다 심했다"며 "경쟁 가수의 판매량을 따라잡거나, 전작의 판매량을 뛰어넘어야 한다는 제작사와 팬들의 강박이 '밀어내기' 혹은 '무한팬사(팬 사인회)' 등과 같은 시장의 과열을 초래했다. 이에 대한 거품이 올해 일부 제거되면서 나타난 결과"라고 분석했다.

이어 "다만 K팝 시장이 단순히 거품에 의해 과열됐다고만 한다면 올해 연간 판매량이 재작년 수준인 연 8000만장 수준까지 떨어져야 하는데 그렇게까지 갈 것 같진 않다. K팝 시장이 와르르 주저앉지는 않을 것"이라며 "거품도 있었지만, 꾸준한 글로벌 팬덤 성장이 뒷받침돼 연간 판매량은 1억장 안팎을 기록할 것"이라고 내다봤다.

◆ 증권업계, 하이브·SM·YG·JYP 목표주가 하향 조정

K팝 시장에 거품이 빠지면서 감소세가 보이기 시작하면서 증권업계 역시 하이브, SM, YG, JYP 목표주가를 하향 조정했다. NH투자증권은 30일 하이브와 SM, JYP, YG의 목표주가를 각각 28만원, 11만원, 8만원, 5만2000원으로 하향했다. 이화정 NH투자증권 연구원은 "하이브의 경우 투모로우바이투게더(TXT)·뉴진스의 초동 부진은 아쉬우나 신인 보이넥스트도어·투어스(TWS)의 초동 고성장으로 영향 상쇄됐다. 다만 신사업인 게임 부진으로 아쉬움이 이어지고 있다"고 설명했다.

이어 "SM은 NCT127의 역성장세가 에스파의 성장세로 상쇄되고 있으나 이를 위한 콘텐츠 투자 비용이 예상치를 상회하는 것으로 보여 이를 감안해 실적 추정치를 하향한 영향"이라며 "JYP는 질풍노도의 시기이다. 스트레이키즈가 초동 판매량 237만장으로 재차 역성장함을 감안, 연간 실적 추정치를 내려잡았다"고 설명했다.

또한 YG에 대해서는 "저연차 베이비몬스터의 고성장에 고연차 블랙핑크 및 2NE1 활동 재개가 더해지며 아티스트 라인업이 강화될 예정"이라고 분석했다. 그러나 베이비몬스터의 데뷔에 프로모션에 따른 초기비용이 높았고, 지난해 다수의 아티스트 재계약이 진행 등에 따라 목표주가를 하향했다.

현재 K팝 시장은 군 복무 중인 방탄소년단의 부재와, YG의 캐시 카우였던 블랙핑크의 개인 활동, 중국 내수 부진 등으로 위기론이 계속해서 거론되고 있다.

이에 대해 한 대형 기획사 관계자는 "글로벌 경제 상황 악화 등으로 음반판매량에 대한 감소가 생기며 위기론에 대한 지적이 생기고 있다. 다만 최근 해외 성적이나 공연 등 상황을 살펴볼 때 이러한 이야기는 이른 감이 있다"고 말했다.

이어 "지난해 급격히 팽창됐던 부분이 다시 제 모습을 찾아가는 단계라고 보인다"라며 "하반기 역시 이 기조에서 큰 변동은 없어보이고, K팝 인기의 흐름은 이 지점에서 더 상승할지 하락할지 봐야 뚜렷한 판단이 설 것 같다"고 덧붙였다.

임진모 대중음악평론가는 "K팝이 1조원 대를 넘어서 세계 시장에 우뚝 섰지만 동시에 위기 상황이기도 하다. 방탄소년단이 2016년 미국 시장에 진출한 후 K팝은 2017년 기록적인 성장을 했다"고 말했다. 이어 "하지만 방탄소년단과 블랙핑크를 이어갈 다음 아이돌이 없다. K팝 성장세가 2024년이 정점이 되지 않도록 해야 할 것"이라고 지적했다.

김도헌 대중음악평론가는 "작년서부터 나왔던 K팝의 전망이나 위기론에 대해서는 업계를 자극하기 위해 나온 여러 요소 중 하나이자 당연히 나와야 하는 부분이었다고 생각한다. 올해도 대두됐던 지속가능성도 그렇고 방시혁 의장이 이야기했던 문제에 대해 많은 분들이 공감하셨던 것 같다"라며 "현재 음반 판매량 이면에 있는 잘못된 제도나 시스템, 지속가능성에 대해 주목해야 할 시기가 온 것이라고 본다"고 말했다.

그는 "기업 단위에서는 현 시점이 딜레마에 놓인 것이라고 생각한다. 당장 판매량이 줄었다는 것에 집착하다보면 악수를 둘 수밖에 없고 음악이 먼저가 아니라 전략이 우선이 될 수밖에 없다. 이 부분은 개선이 필요하다고 본다"라며 "길게 보면 단순히 상업적인 전략이나 마케팅 내용을 다듬어야 한다는 결론이 아니라 어떻게 새로운 시각으로 대중음악시장에 자극을 주고, 이를 통해 전 세계와 새로운 호흡을 만들어나갈 수 있을지에 대해 고민해야 할 시점"이라고 짚었다.

alice09@newspim.com