"마진 낮지만 현금창출력은 견조"

월가 호의적 전망 우세, "주가 할인감"

이 기사는 7월 16일 오후 3시39분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<메케슨 미국 의약품 '실크로드', 비만약 조용한 특수①>에서 이어짐

[서울=뉴스핌] 이홍규 기자 = 제프리스의 브라이언 탄퀼럿 애널리스트는 "매케슨은 큰 규모에 비해 성장세가 건강하다"며 "매우 명확한 투자와 강력한 고객 관계 덕분"이라고 했다. 그는 이어 매케슨은 센코라나 카디널보다 높은 성장률을 보일 것이라며 향후 수년 동안 12~14%의 연간 성장률을 예상했다. 그는 회사의 순부채가 감소(3월 말 28억4300만달러, 약 5년 전 2019년 12월 말 약 100억달러 대비 72% 감소)했음을 언급하며 재무상태도 매우 건전하다고 했다.

5. 처방기술

매케슨은 의약품 유통 외에도 처방기술 솔루션 부문에서 성장을 도모한다. 당장 매출액에서 차지하는 비중은 작지만 성장 여력이 큰 분야로 평가되고 있다. 매케슨의 처방전 기술 솔루션은 병원과 환자, 약국, 보험사를 연결하는 통합 시스템인데 클라우드상에서 작동하는 관련 소프트웨어(SW)를 통해 처방 과정을 간소화한다.

예로 의사는 처방전을 메케선의 엔터프라이즈RX(EnterpriseRx; 처방전 처리, 재고 관리, 환자정보 관리 등 수행)로 불리는 약국관리 SW 통해 약국으로 보낸다. 관련 SW를 통해 처방전을 받은 약국은 약을 조제해 환자에게 전달한다. 또 의사는 약물의 환자가 약물에 보험 적용을 받아 비용을 절감할 수 있도록 처방전을 보내기 전 매케선의 커버마이메드스(CoverMyMeds)라는 SW를 이용해 보험사에 사전 승인을 신청한다.

현재 미국에서만 연간 37억9000만건의 처방전이 발행된다. 이 가운데 24회계연도(올해 3월 종료) 매케슨의 처방기술 솔루션을 통해 발행된 처방전 건수는 9400만건으로 전체의 약 2.5%에 불과했다. 관련 솔루션이 의약품 비용 절감, 처방전 포기 방지 등 실질적인 성과로 이어지고 있음을 고려할 때 성장 잠재력이 뚜렷하다는 설명이 나온다.

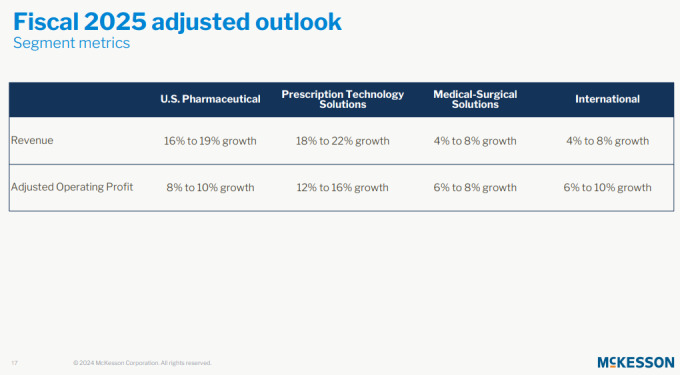

처방기술 솔루션 사업부의 매출액은 22회계연도 연간 38억6000만달러에서 24회계연도 47억7000만달러로 연간 11% 성장하는 성과를 거뒀고 같은 기간 이익은 연간 29.2% 늘었다. 아울러 관련 사업부에서의 영업이익률은 3년 만에 12.9%에서 17.5%로 크게 상승했다. 경영진은 25회계연도의 경우 연간 매출액 증가율이 18~22%로 가속할 것으로 기대한다.

6. 낮은 마진

대규모 물류망을 유지하고 대량 거래가 주를 이루는 유통업 특성상, 그리고 아직 관련 사업이 주력인 매케슨의 이익률은 낮은 편이다. 또 의약품 유통업체의 매출은 대부분 브랜드 의약품에서 발생(가격은 높지만 제약회사가 가격을 통제)하지만 이익률은 주로 제네릭 의약품(가격은 상대적으로 낮지만 심한 경쟁 환경 탓으로 협상력에서 유통업체가 우위)에 의해 좌우되는데 2015년 이후 관련 의약품 가격이 하락하면서 매케슨의 이익률은 압박을 받았다.

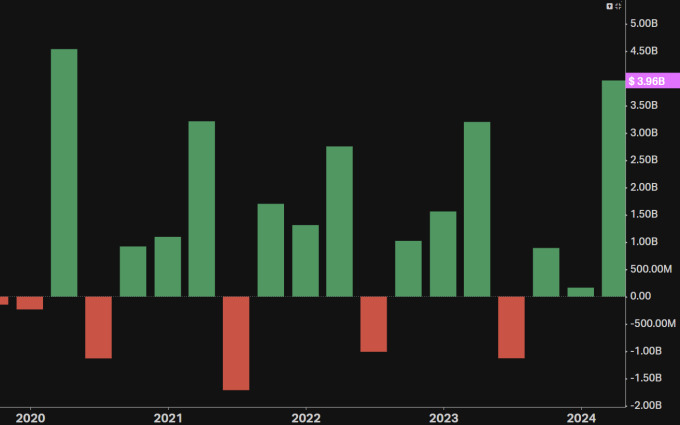

다만 이익률이 낮다고 해서 현금창출력이 저조한 것은 아니다. 매케슨의 올해 1~3월 매출총이익률은 4.3%(최근 5년 평균 분기별 매출총이익률은 4.8% 정도)에 불과했지만 잉여현금흐름은 38억7800만달러로 전년동기 대비 23% 늘었다. 최근 5년 사이 총 20개 분기 중 7번을 제외하고 13개 분기에 걸쳐 잉여현금흐름 흑자를 냈다. 매케슨은 관련 자금을 이용해 자사주매입에도 적극적으로 나서고 있다.

7. 밸류에이션

현재 매케슨의 주가수익배율(PER, 포워드<결산 미발표 향후 4개 분기 주당순이익 컨센서스 누계분 31.81달러 기준>은 18.2배다. 회사의 과거 5년 평균치 12.8배에 비해 높은 편이지만 미국 주가지수 S&P500의 PER 21.4배(야데니리서치 추산)에 비해서는 저렴하다.

일각에서는 유통업이 주력인 업체치고는 밸류에이션이 높은 것 아니냐는 지적도 나온다. 하지만 유통업으로 분류돼 있다고 해도 S&P500에서 비슷한 성장률을 보이는 다른 주식을 고려하면 할인감이 관찰되고 나아가 비만약 제조업체인 일라이릴리의 64.7배, 노보노르디스크 40배와 비교하면 훨씬 낮다. 비만약 처방이 더 증가하면 매케슨 실적 역시 향상되는 구조인데도 말이다.

매케슨은 현재 월가 애널리스트 사이에서 호의적인 전망이 우세하다. 팁랭크스에 따르면 담당 애널리스트 14명 가운데 12명이 매수 투자의견을, 2명이 중립 의견을 냈다. 향후 1년 내 실현을 상정하고 제시한 목표가 평균값은 622.36달러로 16일 종가 578.26달러 대비 7.6% 높은 것으로 집계됐다. 앞서 리링크파트너스는 매케슨의 처방기술 솔루션 사업의 성장성에 주목하고 목표가를 617달러에서 현재가보다 21% 높은 700달러로 끌어올렸다.

bernard0202@newspim.com