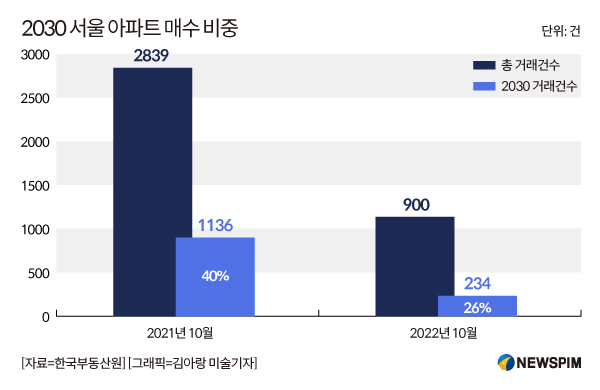

2030 서울 아파트 매수비중 1년새 40%에서 26%로

주담대 8% 시대, 매수심리 바닥...젊은층 내집마련 어려워

[서울=뉴스핌] 이동훈 기자 = 금리 인상과 집값 하락에 '하우스푸어'(집을 가진 가난한 사람) 공포가 확산하자 주택시장에 큰손으로 꼽히던 20·30세대의 내 집 마련 비중이 급감했다.

주택담보대출 이자율이 연 8%대에 육박하자 적지 않은 '영끌'(영혼까지 끌어모아 대출)족이 이자 상환에 허덕이고 있다. 주택 거래량 감소와 매수심리 바닥 등 부동산 관련 지표가 역대급으로 악화하자 젊은층이 주택 매입에 엄두를 내지 못하고 있는 것이다. 반면 상대적으로 현금 유동성을 갖춘 50대가 주택시장의 핵심으로 부상하고 있다.

◆'하우스푸어' 공포 확산에 20·30 매수비중 뚝...50대는 늘어

5일 부동산업계와 한국부동산원에 따르면 지난달 20·30세대의 서울 아파트 매수 비중은 전년동기(40.0%) 대비 14.0%p 하락한 26.0%를 기록했다.

지난달 서울 아파트 거래량은 총 900건이다. 이중 20대 이하 거래건수는 33건이다. 연중 최저치이자 전년동기(5.9%) 대비 2.3%p 하락한 3.6%를 차지했다. 30대 거래건수는 201건으로 전년동기(34.0%) 대비 10.7% 빠진 23.3%를 기록했다.

|

전체 거래량의 40%에 육박하던 2030세대의 비중이 20% 중반으로 줄어든 것이다. 기준금리 인상으로 내집 마련의 부담이 커진 데다 집값 하락이 언제까지 이어질지 모르는 불안심리가 확산하자 상대적으로 자금력이 부족한 젊은층이 주택 거래시장에서 발을 뺀 것이다. 글로벌 인플레이션 확산으로 자산가격이 하락하면서 부모 세대의 지원도 기대하기 어렵다는 점도 영향을 미친 것으로 보인다.

젊은층의 이탈이 본격화되면서 상대적으로 50대가 주택거래 시장의 큰손으로 떠올랐다. 지난달 서울 아파트의 매수 비중은 18.3%으로 전년동기(15.8%) 대비 2.5%p 상승했다. 거래건수는 40대와 비슷했지만 1년전과 비교하면 하락폭이 가장 적었다. 같은 기간 40대의 서울 아파트 거래비중은 29.0%에서 18.6%로 10.4%p 하락했다.

50대는 젊은층에 비해 부동산, 주식 등으로 자산을 축적한 투자자가 많고 연봉이 높다보니 주택담보대출을 이용할 수 있는 한도가 높다. 집값이 최고가 대비 30~40% 하락한 지역이 속출하자 저가 매수가 늘어난 것으로 보인다. 직장과 자녀 양육 등을 이유로 경기 흐름에 크게 구애받지 않고 주택을 매입하는 사례도 적지 않다. 서울에서는 강남권보다는 상대적으로 저렴한 지역의 투자가 많았다. 자치구별로는 ▲영등포구(25건) ▲은평구(12건) ▲강북구(9건) ▲관악구(7건) ▲금천구(6건) ▲용산구(5건) 등에서 50대의 매수 비중이 가장 컸다.

◆ 주담대 8% 시대, 매수심리 바닥...젊은층 관망세 불가피

주택담보대출 대출금리가 8%에 육박한 데다 주택 매수심리가 바닥을 모르고 내림세를 이어가고 있어 자금력이 부족한 '영끌족'은 더 줄어들 것으로 보인다.

지난달 한국은행이 기준금리를 지난 4월, 5월, 7월, 8월, 10월에 이어 지난달까지 사상 처음으로 여섯 차례 연속 금리를 올리면서 대출자의 이자 부담이 크게 늘었다. 기준금리는 지난해 8월 이후 약 1년 3개월 동안 연 0.5%에서 3.25%로 2.75%포인트 올랐다. 지난달 말 기준 KB국민·신한·하나·우리·NH농협 5대 시중 은행의 신규 코픽스 연동 주담대 변동금리 상단은 연 7.832%로, 8%대 진입을 코앞에 뒀다. 주담대 금리가 8%를 넘어서는 건 2008년 금융위기 이후 약 14년 만의 일이다.

실제 일반 직장인의 주담대 대출이자는 1년새 50% 넘게 상승했다. 작년 말 변동형 주담대 3억원을 금리 2.6%의 35년 만기 원리금균등상환 방식으로 빌린 대출자의 월 상환액은 약 115만원이었다. 현재 금리는 5.75%로 월 상환액은 175만원으로 증가했다. 신용도가 낮아 7%대를 적용받으면 월 상환액이 200만원에 육박한다.

주택 매수심리가 살아날 기미가 보이지 않는다. 대출이자 부담도 있지만 집값 반등에 기대감이 있어야 저평가, 개발호재 지역을 중심으로 매수세가 나타날 수 있다. 하지만 올해 주택 거래량이 작년대비 절반 수준에 그칠 정도로 심리가 악화된 상태다. 정부의 정책도 큰 힘을 발휘하지 못하고 있다. 부동산시장 안정화를 위해 규제지역 해제, 주택담보대출비율(LTV) 완화 등을 추진했지만 파급력이 덜한 고리만 손을 대는 실정이라 시장에 온기가 감돌지 않는다.

권일 부동산인포 리서치팀장은 "LTV 완화와 규제지역 해제가 이뤄졌지만 DSR 규제로 여전히 젊은층은 주담대를 충분히 받기 어려운 환경"이라며 "집값 불안이 지속하는 데다 기준금리 인상으로 이자부담도 커져 주택 매수가 쉽지 않을 것"이라고 말했다.

leedh@newspim.com