[편집자] 이 기사는 9월 4일 오전 04시44분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[뉴욕=뉴스핌] 황숙혜 특파원 = 올해 말까지 미국 기업공개(IPO) 시장의 활황이 예고됐다.

3일(현지시각) 르네상스 캐피탈에 따르면 이미 IPO 시장이 2000년 닷컴 버블 붕괴 이후 최대 실적을 기록한 가운데 앞으로 4개월 사이 뉴욕증시 입성에 나서는 기업들이 90~110건에 이를 전망이다.

예상이 적중할 경우 올해 연간 IPO 규모는 총 375건에 이르는 한편 2000년 기록을 갈아치우는 셈이다. 금액 기준으로는 1250억달러가 예상된다.

월가는 벌써 들뜬 표정이다. IPO를 추진중인 업체들 가운데 소비자와 각 업계에서 유명세를 떨치는 기업들이 상당수 포함됐기 때문.

업계에 따르면 그릭 요거트로 국내 소비자들 사이에서도 널리 알려진 초바니와 아마존 개발자 출신인 아푸바 메타가 공동 창업한 이른바 '장보기 앱' 업체 인스타카트, 월마트가 스핀아웃한 인도 최대 전자상거래 업체 플립카트가 출사표를 던졌다.

고품격 선글래스 및 안경 브랜드로 유명세를 타는 와비 파커와 자연 소재 스니커즈와 의류로 소비자들 사이에 반향을 일으킨 올버즈의 IPO에도 투자자들의 시선이 집중됐다.

이 밖에 플랜트 기반의 고기를 생산하는 임파서블 푸즈와 핀테크 업체 토스트 및 스트라이프, 암호화폐 채굴 업체 스트롱홀드 디지털 마이닝도 월가가 기대하는 IPO 예비 종목들이다.

연초 이후 뉴욕증시에 입성한 새내기 종목들의 주가 흐름은 다소 부진했다. S&P500 지수가 올들어 20%에 달하는 상승을 기록한 반면 IPO 종목들의 주가 추이를 반영하는 인덱스가 보합권에서 횡보한 것.

|

하지만 시장 전문가들은 최근 들어 IPO 종목들의 상승 탄력이 두드러지는 만큼 반전이 기대된다는 의견을 내놓았다.

상대적으로 부진했던 IPO 종목들이 증시 전반의 상승률에 대한 괴리를 좁힐 것이라는 기대다. 아울러 연말까지 예고된 IPO 물량들 가운데 우량 기업들이 투자자들의 타깃으로 부상할 가능성이 점쳐진다.

신규 상장하는 종목들의 공모주나 IPO 이후 매입하는 전략 이외에 시장 전문가들은 상장지수펀드(ETF)를 통한 투자를 추천한다.

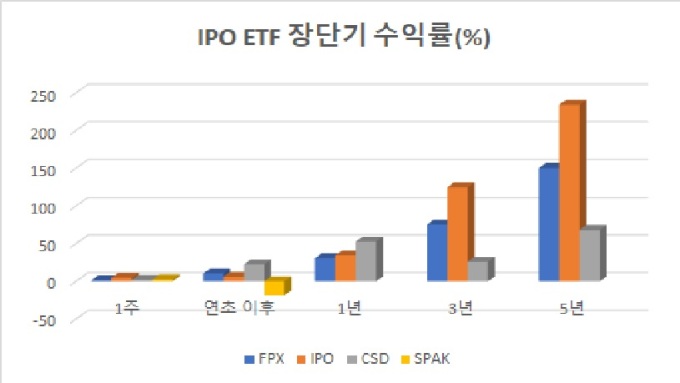

대표적인 상품으로 2006년 출시된 퍼스트 트러스트 US 에퀴티 오퍼튜니티 ETF(FPX)가 꼽힌다. 총 운용 자산 규모가 약 21억달러로 해당 상품들 가운데 1위에 랭크된 펀드는 올들어 수익률이 10%로 S&P500 지수에 크게 미달했다.

하지만 최근 한 주 사이에만 1.5%의 성적을 내며 강한 모멘텀을 보였고, 3년과 5년 등 장기 수익률이 각각 75%와 150%로 만족스럽다는 평가다.

르네상스 캐피탈이 2013년 출시한 르네상스 IPO ETF(IPO)도 투자자들이 추천하는 상품이다. 운용 자산 규모가 5억달러를 웃도는 펀드는 연초 이후 6%의 성적을 내는 데 그쳤지만 최근 한 주 사이 5%에 달하는 고수익률을 기록하며 월가의 시선을 끌었다.

최근 1년 사이 35%의 성과를 냈고, 3년과 5년 사이에는 투자자들에게 각각 124%와 234%에 달하는 수익률을 제공했다.

이 밖에 틈새 시장을 겨냥하는 IPO ETF도 관심을 둘 만 하다는 평가다. 2006년 말 출시된 인베스코 S&P 스핀오프 ETF(CSD)는 상품명에서 밝힌 것처럼 미국 대형주에서 분사한 뒤 개별 종목으로 거래되는 업체를 정조준한다.

운용 자산 규모가 1억달러에 못 미치는 펀드는 연초 이후 23%의 수익률을 올리며 S&P500 지수를 앞질렀고, 최근 1년과 5년 성적이 각각 53%와 68%로 집계됐다.

마지막으로 스팩(SPAC, 기업인수목적회사)와 합병을 통해 주식시장에 입성하는 종목들만 겨냥하는 디파이언스 넥스트 젠 SPAC 디라이브드 ETF(SPAK) 역시 틈새 펀드에 해당한다.

지난해 9월 출시된 펀드는 연초 이후 19%에 달하는 손실을 기록, 스팩 종목들의 주가 부진에 직격탄을 맞았다. 하지만 최근 한 주 사이 2% 이상의 수익률을 올리며 턴어라운드를 시도하는 움직임이다.

higrace5@newspim.com