[편집자] 이 기사는 8월 6일 오전 09시07분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 이홍규 기자 = 투자은행 골드만삭스에서 고액 자산가에게 조언을 제시하는 전문가가 주식에 대한 투자는 유지하면서도 추가 매수는 당분간 삼가라고 권장했다. 주가가 떨어지면 그때 '대형 그로스(성장)주'나 '경기민감주'를 매수하라는 조언이다.

5일(현지시간) 골드만삭스 프라이빗웰스매니지먼트의 자본시장 부문 글로벌 책임자이자 패밀리오피스 부문 글로벌 책임자인 사라 네이슨-타라자노는 마켓워치와 인터뷰에서 미국 장기금리가 펀더멘털에 비해 지나치게 떨어져 주식시장을 전망하기가 혼란스러운 상황이라며 이같이 조언했다.

그는 미국 장기금리의 급락세가 경기 둔화를 가리키는 건지 확신할 수는 없지만 올해 들어 주가가 많이 오른 만큼 추가로 비중을 늘릴 때는 아니라고 조언했다. 다만 현재 투자 중인 주식은 팔지 말고 유지하라고 했다.

네이슨-타라자노 책임자는 주식시장의 동향에 대해 "2분기 기업 호실적 발표에 힘입어 강력할 것으로 예상했지만 기대처럼 좋은 성과를 내지는 못했다"며 코로나19 확산세가 투자심리를 위축시켰다고 진단했다. 그러면서 "개인적으로는 주식시장에 대해 비교적 낙관적으로 본다"고 했다.

그는 미국 주가가 전고점 대비 최소 10% 하락하는 '조정' 국면에 진입하는 등 하락세가 나타나면 그때 저가매수에 나서 주식 비중을 늘리라고 했다. 저가매수 추천 대상은 구글 같은 대형 성장주와 '리플레이션(경기와 물가 회복)'을 테마로 한 경기민감주다.

연초 이후 미국 주가는 경기와 실적 회복에 힘입어 S&P500이 20% 가까이 상승하는 등 강세를 보였으나 장기금리는 경기 둔화 우려 속에 급락했다. 미국 장기금리 지표인 10년물 국채 금리는 작년 말 0.916%에서 올해 3월 말 1.744%까지 올라섰다가 하락세로 반전했다. 전날에는 장중 1.127%까지 떨어졌다가 이날은 1.225%를 기록했다.

네이슨-타라자노 책임자는 미국 국채에 대해 금리가 '마이너스(-)'권을 기록 중인 독일 등 유럽보다 매력적이라며 주식시장 충격에 대비해 포트폴리오의 40%까지는 아니어도 작은 비중으로라도 보유하라고 덧붙였다.

그는 미국 국채를 현금성 자산으로 보는데 주식시장에 충격이 발생해 현금이 필요하게 되면 재빠르게 국채를 팔아 현금을 확보할 수 있다고 국채 투자의 장점을 설명했다. 또 인플레이션을 우려한다면 부동산 같은 실물 자산 관련 비중을 늘리라고 했다.

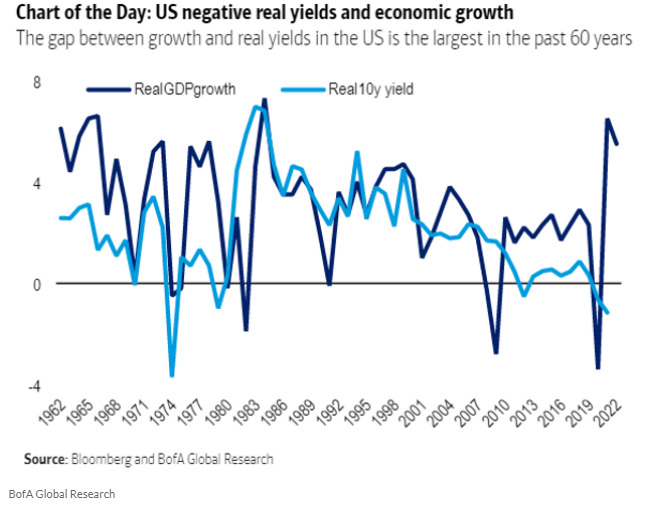

한편 뱅크오브아메리카(BofA)도 국채시장에서 혼란상이 나타나고 있다고 분석했다. BofA 글로벌리서치는 보고서에서 "미국 경제의 강력한 회복세에도 불구하고 미국 실질금리는 1974년 이후 가장 큰 폭의 마이너스를 기록 중"이라며 "올해 경기 회복에도 실질금리가 계속 떨어진 건 사상 처음있는 일인데 수수께끼다"고 논평했다.

BofA에 따르면 과거 60년에 걸쳐 미국 실질금리가 마이너스를 기록한 적은 1970년대 2차례의 '오일쇼크'와 2012년 유로존 '재정위기'가 전부였다. BofA는 실질금리가 1년 넘게 마이너스권을 유지한 적은 없었다고 했다.

BofA가 지칭한 실질금리는 미국 물가연동국채(TIPS) 10년물 금리다. 금융시장의 실질금리 대용 지표로 활용되는 TIPS 10년물 금리는 작년 3월 하순부터 마이너스대를 기록했다. 이날 TIPS 10년물 금리는 -1.102%를 나타냈다.

bernard0202@newspim.com