쓱닷컴, 상장시기는 미지수..."당분간은 없을 것, 몸집 확대에 주력"

[편집자] 이 기사는 2월 18일 오전 6시 AI가 분석하는 투자서비스 '뉴스핌 라씨로'에 먼저 출고됐습니다.

[서울=뉴스핌] 김준희 기자 = 이마트가 웃고 있다. 쿠팡의 미국증시 상장 소식에 국내 이커머스 시장이 재평가받으면서 자회사 쓱닷컴(SSG닷컴) 잠재력에 안팎의 스포트라이트가 향한다. 일각에선 쓱닷컴의 이른 기업공개(IPO) 가능성도 거론, 이마트 주가 상승을 부채질하는 형국이다.

쓱닷컴은 지난해 코로나19 효과로 이커머스 시장과 함께 성장했다. 시장에서 셈하는 적정 가치는 크게 5조원까지 불어났다. 이마트의 지분가치만 2조원이 넘는다. 업계는 지분가치를 근거로 이마트 '매수'를 추천하면서도 쓱닷컴의 상장까지는 상당한 기간이 필요할 것으로 보고 있다.

17일 한국거래소에 따르면 이마트 주가는 최근 1주일 새에 8% 이상 올랐다. 이커머스 업체 쿠팡의 미국 뉴욕증시 상장이 임박하며 이마트가 저평가주로 부각됐다.

현재 쿠팡의 상장 후 기업가치는 약 30조~50조원 수준으로 추정된다. 일반적으로 온라인 쇼핑몰의 몸값은 총거래금액(GMV)을 기준으로 계산한다. 쿠팡의 경우 시가총액 예상치의 하단 금액이 올해 잠정 GMV의 1.1배 수준이다. 같은 공식을 대입하면 이마트가 보유한 쓱닷컴의 가치는 2.5조원 가량으로 추산된다.

이 때문에 현재 5조원대인 이마트의 시가총액은 쓱닷컴의 가치를 온전히 반영하지 못했다는 평가가 나온다. 박은경 삼성증권 연구원은 "이마트의 현재 시총은 기존사업과 스타벅스(한국법인) 등 자회사 가치를 다 합쳐 2.5조원밖에 인정받지 못하는 셈"이라며 "과장하자면 현 주가에는 오프라인 유통사업가치가 0원 수준으로 반영돼 있다는 얘기"라고 분석했다.

쓱닷컴이 재평가를 받자 향후 IPO 가능성까지 흘러나온다. 올해 하반기 국내 IPO 시장을 두드리는 티몬에 이어 쓱닷컴과 11번가 등이 다음 타자로 거론되고 있다.

금융투자업계에선 향후 2~3년 내 쓱닷컴의 IPO 가능성을 기대하는 분위기다. 쓱닷컴은 지난 2018년 재무적투자자(F1)들로부터 1조원 규모의 투자금을 유치하면서 5년 내 IPO 조건을 포함시킨 것으로 알려져 있다.

다만 당장의 기대와 달리 쓱닷컴의 상장 시점을 가늠하긴 어려워 보인다. 쓱닷컴 관계자는 뉴스핌과의 통화에서 "기업공개는 자기자본을 조달하기 위해 쓰는 방법 중 하나인데 당장 해야 할 이유가 없다"며 "투자받은 금액도 다 쓰지 않은 상황이라 올해 계획은 없다"고 답했다.

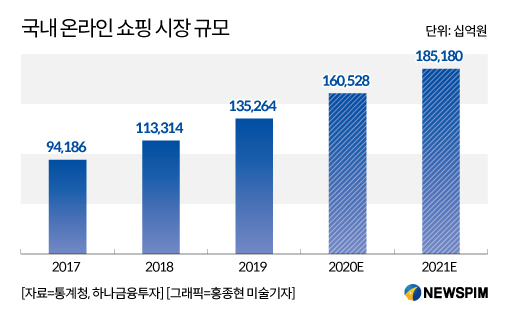

전문가들도 쓱닷컴 상장까지는 시일이 걸릴 것으로 보고 있다. 유정현 대신증권 연구원은 "(회사가) 지금은 때가 아니라고 생각하는 것 같다"며 "현재 쓱닷컴의 거래액은 4조원 정도로 쿠팡의 5분의 1 정도 밖에 안 된다. 적자가 나더라도 거래액이 중요한 만큼 향후 덩치를 키우고 나서 상장, 기업가치를 제대로 평가받으려 할 것"이라고 내다봤다.

또 미국 시장에 상장하는 쿠팡과 달리 국내서 이커머스 기업의 가치평가가 '쿠팡급'이 아닐 것이란 현실도 당장 IPO를 서두르지 않는 이유로 풀이된다. 유 연구원은 "쿠팡은 쿠팡이니 미국서 50조원까지 가치평가를 받은 것인데 한국에서 쓱닷컴이 그 정도 가치를 부여받을지는 의문"이라고 했다.

쓱닷컴은 당분간 캐파(주문 처리능력) 확장으로 몸집을 키우는데 주력할 것으로 관측된다. 지난해 온라인 주문건수가 폭증하며 내부적으로는 현재 일 12.5만 건 수준인 배송능력을 2025년 37.5만 건으로 늘릴 계획을 세워뒀다. 쓱닷컴의 지난해 3분기까지 거래액은 총 2조8290억원 규모로, 지난해 동기 대비 39.34% 성장했다.

이지영 NH투자증권 연구원은 "쓱닷컴은 아직 온라인 소비가 크지 않은 식품과 생필품 매출의 50% 이상을 차지하고 있어 향후 잠재적 성장성이 크다"며 "올해 쓱닷컴의 예상매출은 1.6조원인데 쿠팡의 주가매출비율(PSR)을 적용하면 적정가치가 3조~5조원 사이"라고 추정했다.

한편 쓱닷컴의 이 같은 성장 기대감은 당분간 모기업인 이마트로 흘러들 전망이다. 이마트는 쓱닷컴의 지분 50.1%를 보유 중이다.

zunii@newspim.com