"초저금리 구조적 추세가 미래 결정할 것"

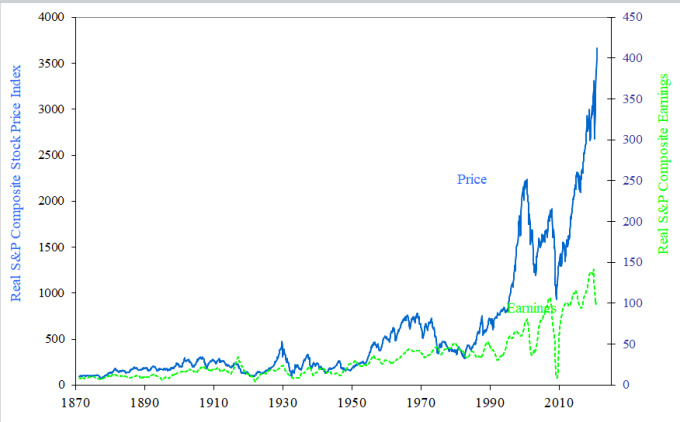

[서울=뉴스핌] 김사헌 기자 = 코로나19 대유행 충격에도 불구하고 사상 최고치를 뛰어 넘은 미국 증시에 대해 일각에서는 곧 터져버릴 거품이 아닌가 하는 우려도 있다. 반대로 높은 기업의 수익성과 초저금리 여건을 생각하면 현재 주가는 그리 높지 않다는 것이 전문가의 시각이다.

당연한 얘기지만, 앞으로 기업 실적과 실질 금리가 어떤 방향으로 움직이느냐에 따라 주식 가격은 고평가될 수도 저평가될 수도 있다. 문제의 핵심은 현재와 같은 초금리가 왜 발생했는지, 앞으로 어떤 방향으로 추세가 전개될 수밖에 없는가하는 구조적인 배경에 있다.

마틴 울프 칼럼니스트는 지난 15일 파이낸셜타임스(FT) 오피니언(There is no stock market bubble) 란을 통해 "초저금리 여건을 생각해보면 주식시장은 거품이 아니다"라고 단언했다.

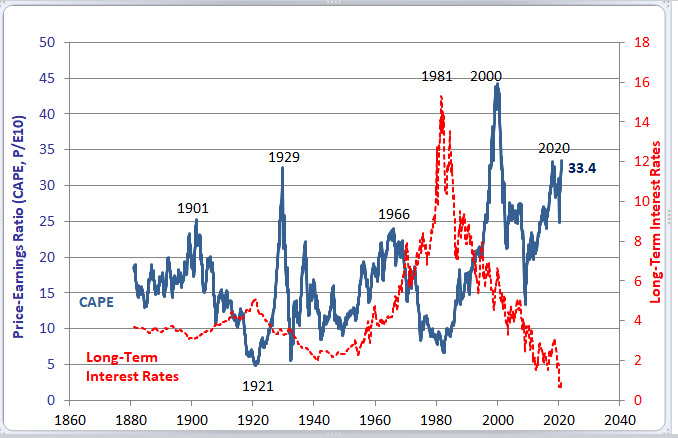

그는 먼저 "노벨상 수장자인 예일대학교의 로버트 실러 교수가 만든 시장 가치 평가지표인 '경기조정주가수익배율(CAPE)를 보면 빨간 경고등이 켜진 게 맞다"면서도 "하지만 미국 등 선진경제의 단기 명목금리가 제로(0%) 수준이고 미국 실질금리가 마이너스 1%인 상황임을 감안하면, 또다른 가치평가지표인 '주식위험프리미엄(ERP; the equity risk premium)'으로 볼 때 주식시장은 저렴한 상태"라고 진단했다.

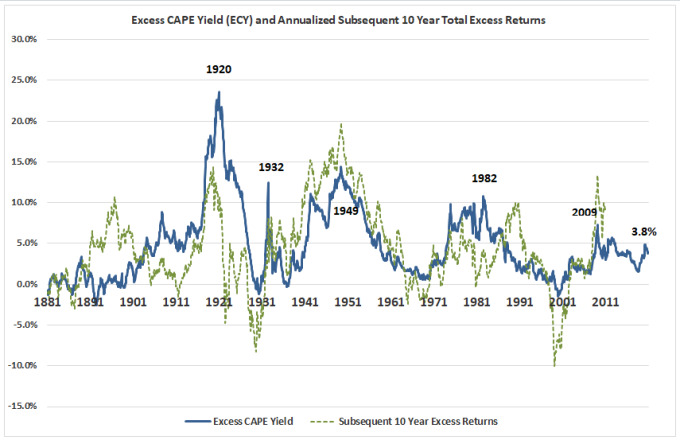

CAPE는 물가 상승률을 반영한 현재 주가 수준을 10년간 주당순이익으로 나눈 값이다. 현재 주가가 높은 상태인지 낮은 상태인지 판단하는데 도움을 주는데, 또한 이 수치를 역으로 보면 주식의 수익률을 구할 수 있다. S&P500의 경우 수익률이 1/33=3% 수준이다. 일본 닛케이225지수의 경우 4%이고 영국 FTSE100 지수는 7.6%에 이른다.

이러한 수익률에 선진국들의 마이너스 실질금리를 고려하면 미국과 일본이 4%, 영국은 10%가 넘는다. 이것이 바로 실러 교수가 새롭게 고안한 초과CAPE수익률(ECY; Excess CAPE Yield)이다.

주식위험프리미엄(ERP)면에서 이 수치를 보면 미국과 일본 주가는 적정한 수준이고, 영국은 저평가된 것이다. ERP는 투자자들이 무위험 수익률(국채 수익률)과 비교해서 이 정도 프리미엄을 얻을 수 있으면 투자하겠다는 의향을 나타내는 주관적 지표인데, 역사적인 분석을 통해 도출할 수 있다.

크레디트스위스의 <2020년 글로벌 투자수익연감>자료에 의하면, 1900년 이후 2020년까지 세계 추식위험프리미엄은 3.2% 정도다. 나라별로 차이가 나는데, 미국의 경우 4.4% 수준이고, 일본은 5%가 넘는다.

과거 1970년 이후에는 채권에 대한 주식 투자의 초과 수익률이 매우 낮아지다가 1990년부터는 아예 마이너스로 돌아서버리는 상황이 발생했는데, 이는 물가상승률과 실질금리가 급락하면서 채권 투자수익률이 급등한 것이 배경이었다.

울프는 현재의 주식 초과수익률이 투자자가 기대하는 수준과 일치하는지는 알 수 없지만, 이것은 분명한 판단의 출발점이 될 수 있다고 주장했다. 과거 평균보다 낮아졌다고 해도 기업 회계가 개선되고 거시경제의 안정성이 높아진 것을 고려하면 이것이 역사적 평균보다 좀 낮아질 수도 있다는 것이다. 그는 영국 시장의 경우 브렉시트(Brexit) 영향 때문에 매우 저렴해진 것으로 볼 수 있다고 했다.

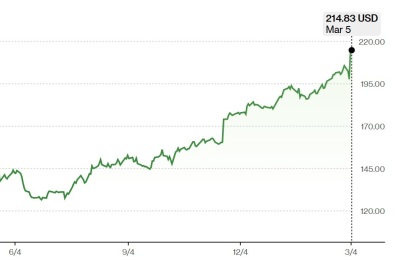

그는 또한 S&P500 지수의 경우 최근 12개월간 주가 상승을 분해하면 55%가 정보화기술 분야의 강세를 반영한다면서 미국의 이 분야 강점을 반영한 것이라고 분석했다. 또 실질금리가 마이너스인 것은 기업의 현재수익의 미래 가치를 더 높아지게 만든다는 것도 감안해야 한다면서, 코로나19의 단기 충격을 통해 보는 것이 의미가 있다고 했다.

결론적으로 이자율을 감안하면 주식시장은 과대평가 된 것이 아니라는 판단이 서는데, 문제는 앞으로 실질금리가 오를 것인지, 또 얼마나 빨리 오를 것인지가 관건이다.

울프는 초저금리가 수십년간 이어진 완화정책의 산물이라면 높은 인플레이션이 발생해야 하는데 그렇지 않다면서, 전 세계적으로 저축과 투자 면에서 구조적 변화의 산물로 이해된다고 관련 연구를 소개했다. 영란은행(BOE)의 루카스 레이첼 연구원과 하버드대햑의 로렌스 서머스 교수는 브루킹스 연구논문을 통해 1970년대 이후로 실물 경제의 변화가 민간 부문의 중립 실질금리를 7%포인트나 끌어내렸다고 결론을 내린 것이 그것이다.

이렇게 구조적인 장기 금리 하락 추세가 역전될 것인가? 마이너스 실질금리를 만든 힘들이 사라질 것인가? 자문한 울프는 그럴 수밖에 없을 것 같다면서도 관건은 금리가 오르는 배경일 것이라고 덧붙였다.

금리 상승이 높은 투자와 고속 성장의 결과물이라면 기업의 높은 수익이 높아진 금리의 충격을 상쇄할 수도 있을 것인 반면, 인구 노령화로 인해 저축률이 떨어질 수밖에 없다면 그런 상쇄 요인이 없을 것이라는 점에서 주가는 고평가될 수밖에 없을 것이라는 점에서다. 그는 "이 같은 질문에 대한 답이 미래를 형성할 것"이라고 강조했다.

herra79@newspim.com