알리바바 텐센트 모바일 결제 93% 장악

[뉴스핌=백진규 기자] # 중국 난징(南京)에 근무하는 은행원 리팡(李放) 씨. 아침 출근길에 푸드트럭에서 유탸오(油條) 세트를 주문하고 QR코드로 결제했다. 친구들과 저녁식사를 한 뒤엔 위챗(微信, 웨이신)페이로 나눠내고 헤어졌다. 택시 잡기가 어려울 것 같아 택시호출 앱(App)에서 10위안을 더 준다고 요청했고, 마찬가지로 스마트폰으로 결제한 뒤 귀가했다.

# 중국 칭다오(青島)에 근무하는 직장인 레이레이(雷雷) 씨. 신용카드는 2장이나 있지만 물건을 살 때 써본 적은 없다. 은행 친구의 권유로 발급받은 뒤 급할 때 현금서비스를 몇 번 받은 게 전부다. 밖에 나가면서 지갑을 챙겨본 것도 오래전 일이다.

‘현금 없는 사회’라고 하면 엄청 대단하고 새로운 모습일 것 같지만 이미 중국에선 일상생활에 현금이 자취를 감추고 있다. 현금의 가장 기본적인 사용 목적, 바로 ‘결제(Pay)’가 스마트폰을 중심으로 한 3자 결제시장으로 빠르게 옮겨지고 있기 때문이다.

공유자전거를 타든, 백화점에서 명품을 쇼핑하든, 공과금을 내든 스마트폰으로 터치만 하면 되는 세상이 이미 중국에 자리 잡은 것이다.

◆ 결제는 편리성이 최고, 핵심은 모바일

중국이 제3자 결제방식을 사용한 건 2003년부터다. 3자 결제시장이란 구매자가 결제업체에 먼저 대금을 송금하면 판매자는 물건을 배송하고, 물건 배송을 확인한 뒤 결제업체가 판매자에게 대금을 다시 송금하는 방식이다.

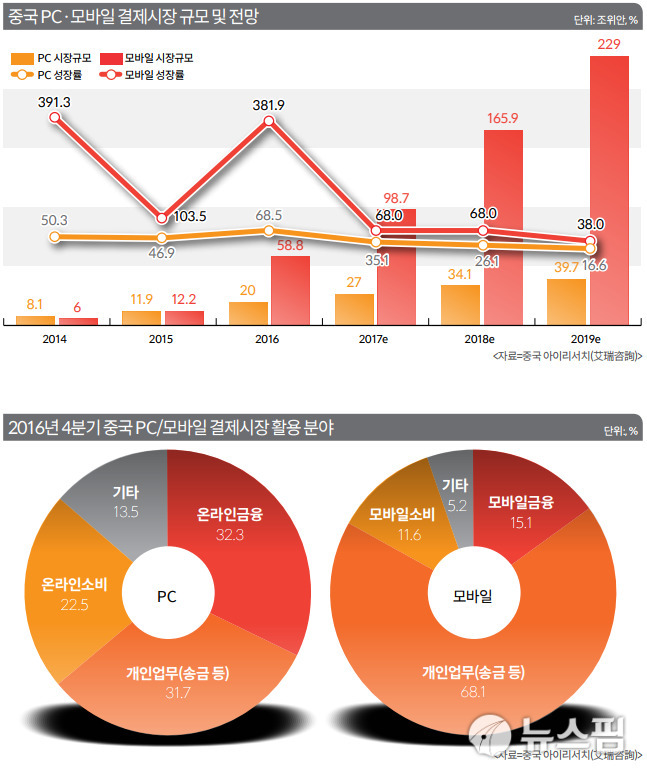

2014년부터 중국의 제3자 결제시장은 모바일을 중심으로 빠르게 재편되고 있다. 2015년 모바일 결제시장 규모는 인터넷(PC) 결제시장을 따돌렸고, 2016년에는 3배 규모로 성장했다.

중국 아이리서치(iResearch, 艾瑞咨詢)가 발표한 ‘제3자 결제 업종 연구보고’ 자료에 따르면 2016년 중국 모바일 결제시장 규모는 58조8000억위안(약 9673조원)으로 전년비 381.9% 성장했다. 성장속도 면에서도 2015년(103.5%)보다 4배 가까이 빨라진 것.

반면 2016년 PC 결제시장 규모는 전년비 68.5% 늘어난 20조위안으로 집계됐다. 비록 2015년 성장률(46.9%)을 상회한 수준이나 모바일 성장률에는 크게 못 미치는 상황이다.

2016년 4분기 기준 PC 결제시장 활용 분야는 온라인 금융(32.3%), 개인업무(31.7%), 온라인 소비(22.5%) 순으로 집계됐다. 이재상품(WMP, 재테크상품)이나 보험가입 등 투자업무에는 상대적으로 모바일보다 PC가 편리하기 때문으로 풀이된다. 이에 반해 모바일 결제시장 활용은 개인업무(68.1%)가 가장 많았고 모바일 금융(15.1%), 모바일 소비(11.6%)가 뒤를 이었다.

아이리서치는 앞으로도 모바일 결제시장의 성장속도가 PC보다 더 빠를 것으로 내다봤다. 2019년에 가면 모바일 결제시장 규모가 229조위안에 달하는 반면 PC 결제시장 규모는 39조7000억위안에 그칠 전망이다.

|

중국 모바일 결제의 가장 큰 성공 비결은 QR코드 사용이다. QR코드를 통해 오프라인 매장 어디서나 쉽게 스마트폰으로 결제할 수 있게 되면서 소비자들의 결제 방식도 달라졌다. 중국은 신용카드를 많이 사용하지 않아 소형 식당, 잡화점 등에는 카드 단말기가 없는 경우도 많다. 마찬가지로 근거리무선통신(NFC) 단말기는 더더욱 찾아보기 어렵다.

이는 중국 결제시장의 후발주자로 진입한 애플페이의 실패 원인으로 꼽힌다. 2016년 2월 중국에 진출한 애플은 중국 유니온페이(Unionpay)와 연계해 진출 1개월 만에 활성사용자 1200만명을 확보하는 데 성공했다. 하지만 보안성을 강화한 반면 편의성을 놓친 NFC 방식에 중국 이용자들은 서서히 등을 돌리기 시작했다. 삼성페이는 NFC와 카드 단말기를 모두 지원했으나 역시 QR코드를 앞세운 중국 토종 결제업체들을 상대하기엔 역부족이었다.

◆ 싸우면서 파이 키우는 알리와 텐센트

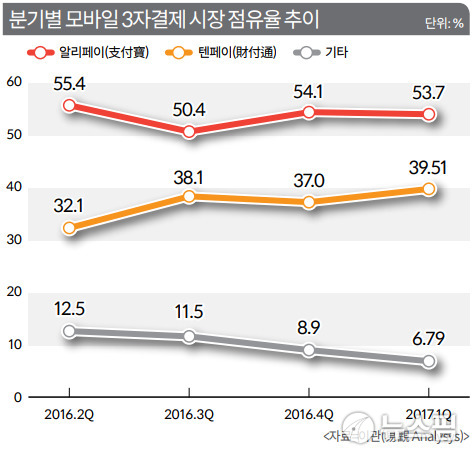

반면 알리바바와 텐센트는 경쟁 속에서도 서로 시장 파이를 키워가면서 중국 모바일 결제시장의 양강체제를 굳혀나가고 있다. 올해 1분기 기준 알리페이(支付寶, 즈푸바오)와 텐페이(財付通, 차이푸퉁)의 시장점유율은 각각 53.7%와 39.5%에 달한다.

|

지난 2015년 기준 알리페이의 시장점유율은 텐페이의 3배에 달했으나 최근 1년간 텐페이는 중국 국민메신저 위챗(微信)과 QQ를 앞세워 알리페이를 추격하는 데 큰 성공을 거뒀다.

텐센트는 위챗페이를 통해 소액결제 및 송금 시장을 공략한 것을 가장 큰 성공 비결로 꼽았다. 2016년 말 기준 위챗 활성이용자 수는 전년비 27.1% 늘어난 8억8900만명에 달하며, 위챗페이 결제가 가장 많이 이뤄지는 곳은 편의점, 온라인쇼핑, 식당 순이었다.

송금 등 개인업무 비중은 2016년부터 크게 확대됐다. 2015년 4분기 30.8%였던 개인업무 비중은 2016년 1분기 68.1%로 3개월 만에 배 이상 늘어났다. 이는 2016년 3월부터 위챗페이가 현찰출금수수료를 받기 시작하면서, 이용자들이 수수료를 내지 않기 위해 현찰 대신 모바일 송금을 이용했기 때문으로 분석된다.

전자상거래를 기반으로 온라인 결제대행 서비스 시장을 선점한 전통 강자 알리페이 역시 막강한 영향력을 발휘하고 있다. 알리페이는 알리페이월렛, 모바일 머니마켓펀드(MMF)인 위어바오(餘額寶), 모바일 재테크 플랫폼 마이쥐바오(螞蟻聚寶) 등 다양한 자산관리 상품을 통해 1위 자리를 지키고 있다. 특히 위어바오의 경우 알리페이에 충전해 남은 돈을 투자에 활용하는 구조로 큰 인기를 끌고 있다.

또한 알리바바의 앤트파이낸셜은 제3자 신용평가기관 즈마신용(芝麻信用)을 통해 고객의 신용도를 점수화하고 각종 혜택을 제공한다. 점수에 따라 공유자전거 업체 오포와 블루고고를 보증금 없이 이용하거나 신용대출을 받는 것도 가능하다.

두 업체는 해외에서도 열띤 경쟁을 벌이고 있다. 알리페이는 27개, 위챗페이는 13개 국가에서 사용 가능하다. 앤트파이낸셜은 올해 초 카카오페이에 2억달러를 투자한다는 전략적 협약을 체결했으며, 아프리카에 진출해 무역결제 시장을 공략한다.

위챗페이는 7월 3일 위챗페이 해외 플랫폼을 오픈했다. 위챗페이 가맹점 신청 절차를 간편하게 해 7~15일 안에 가맹점 체결을 완료하고, 중국 유커들을 끌어당길 수 있는 다양한 홍보활동도 지원할 계획이다.

‘고래 싸움에 새우 등 터지는’ 격으로 알리페이와 텐페이의 경쟁에 기타 군소업체들의 시장점유율은 1년 새 12.5%에서 6.8%로 반 토막이 났다. BAT(바이두·알리바바·텐센트)의 나머지 구성원인 바이두의 바이두월렛 1분기 모바일 결제시장 점유율은 0.36%에 그쳤다.

하지만 파이가 워낙 큰 상황이다 보니 절대금액 면에서는 군소업체들의 거래 규모도 어마어마하다. 업계 3위인 이쳰바오(壹錢包)의 경우 2017년 1분기 점유율이 1.76%에 불과한데도 거래 규모는 3300억위안에 달한다.

유니온페이는 2016년 12월 퀵패스(云閃付, 윈산푸)라는 모바일 결제 앱을 개발해 반격에 나섰다. 퀵패스는 스마트폰 스크린을 활성화해 바로 지불이 가능하게 설계한 것으로, 중국 모바일 결제 기술을 한 단계 끌어올렸다는 평가를 받는다. 가상 카드번호를 이용한 토큰(Token)기술로 보안을 강화했다.

아이리서치는 앞으로 제3자 결제시장의 마진율이 점점 줄어들면서, 업체들이 단순한 결제 규모의 경쟁이 아닌 고객의 결제 활용도를 높이는 데 집중해야 한다고 분석했다. 특히 QR코드를 이용한 오프라인 결제 비중은 앞으로도 2~3년간 빠르게 확대되면서 경쟁도 더욱 치열해질 것으로 내다봤다.

[뉴스핌 Newspim] 백진규 기자 (bjgchina@newspim.com)