[편집자] 이 기사는 1월 6일 오전 10시51분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=김선엽 기자] "이 펀드는 꾸준한 수익 추구에 절세 효과까지 거둘 수 있는 상품이다. 앞으로도 저성장 저금리 시대에 고객 니즈를 충족시킬 수 있는 다양한 상품을 제공하도록 노력할 것이다."

2013년 1월 모 증권사 사장이 '한국투자 패러랠(Parallel) 유전 해외자원개발펀드'(이하 패러랠 펀드)에 가입하면서 한 말이다.

한국투자신탁운용이 운용하고 삼성증권과 우리투자증권, 한화투자증권이 판매한 이 펀드는 미국 텍사스주의 패러랠 유전에 투자하는 상품이다.

분리과세 혜택, 보험가입을 통한 원금 일부 보장, 10년간 정기배당, 연 11%의 내부수익률 등 화려한 수식어를 내세우며 출시됐다.

하지만 4년이 지난 지금 기대 이하의 배당으로 가격이 폭락하면서 투자자의 불만이 커지고 있다.

6일 금융투자업계에 따르면 거래소에 상장된 한국패러랠 주가는 5일 기준 2605원이다. 공모가 5000원 대비 반 토막 난 상황. 4년 동안 내놓은 배당금도 주당 총 800원으로, 투자설명서 상의 예상 배당금의 3분의 1에 불과하다.

2013년 1월 이 펀드에 가입한 고객의 경우, 그 동안 받은 배당금을 고려해도 현재 누적수익률이 마이너스(-) 30%다. 펀드가 폐쇄형인 탓에 유동화가 가능하도록 거래소에 상장이 됐지만 주가가 반 토막이 나 투자자 입장에선 원금 회복이 요원하다.

한국패러랠 펀드의 역사는 삼성물산이 2011년 미국 사모펀드(PEF) '아폴로 글로벌 매니지먼트'로부터 석유·가스 개발전문업체 패러랠 패트롤리엄(이하 패러랠)을 인수하면서 시작됐다. 전체 지분의 90%를 삼성물산이 8억달러에 매입했고, 10%를 한국석유공사가 사들였다.

이명박 정부 시절 해외자원 개발 붐이 뜨거웠던데다가 건설사들이 해외 수주 가뭄에 시달리면서 신규 먹거리 확보 차원에서 육상과 해양 플랜트사업에 뛰어들던 때다.

이후 2012년 말 삼성물산은 39%의 지분을 다시 SPC(Korea Investment Parallel LLC)에 매각했다. 이 SPC에 한국패러랠 펀드가 투자하는 구조다. 당시 삼성증권과 NH투자증권 IB부서가 딜소싱에 뛰어들었다.

애초에는 기관투자자만을 대상으로 했지만, 투자자 모집이 여의치 않자 판매 대상을 리테일까지 넓혔다. 결과적으로 4000억원 모집에 1조원 가까운 돈이 몰릴 정도로 흥행에 성공했다.

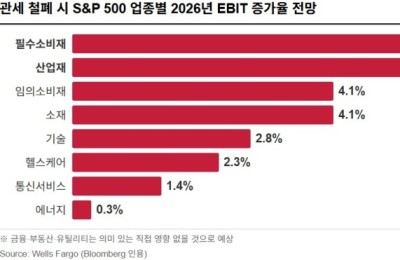

첫해에는 예정된 배당금을 지급했지만 이듬해부터 삐걱댔다. 생산이 예상치를 밑돌면서 2014년에는 예상 배당금의 40%만 분배했다.

또 2015년에는 유가까지 폭락하면서 1년 동안 주당 총 70원만 지급했다. 계획된 배당을 못 하면서 주가도 곤두박질쳤다. 주요 기관투자자 중 하나였던 삼성생명의 경우 이 펀드의 취득금액이 145억인데 반해 현재 장부가액은 72억원에 불과하다.

채산성이 악화됨에 따라 1000여 개의 유전 파이프(유정)가 꼽혀있는 텍사스 플랜트(생산시설)도 현재 일부만 채굴 작업 중인 것으로 전해진다. 현지 법인인 패러랠은 적자를 기록하며 모 회사인 SPC에 배당을 전혀 못 하고 있다. 이에 삼성물산은 패러랠의 자산가치를 당초 9001억원으로 추정했으나 최근에는 6254억으로 하향 조정했다.

이에 대해 삼성물산 관계자는 "유가 하락으로 채산성이 악화하면서 적자를 기록 중인 것은 사실"이라며 "다만, 최근 유가가 반등하는 등 생산여건이 개선되고 있어 원가절감을 통해 수익성을 향상시키기 위해 노력하고 있다"고 말했다.

하지만 향후 유가가 오른다고 해서 예정대로 배당을 지급할 수 있을지는 미지수다. 이 펀드는 생산량의 50%에 대해서는 유가 하락(배럴당 89달러 이하)에 대해 헤지를 걸어뒀다. 유가가 최초 110달러에서 반토막 났음에도 불구하고 약간이나마 배당을 해 온 것도 이 덕분이다.

바꿔 말해, 현지 유전에서 이익을 내지 못하는 것은 유가가 떨어져서이기도 하지만 생산량이 예상을 밑돌기 때문이다. 반면 비용은 예상보다 더 느는 상황. 매장량 자체는 불변이라도 투자 감소로 가채매장량(현재의 기술로 경제적으로 생산 가능한 원유 매장량)이 준 것으로 전해진다.

업계 관계자는 "삼성물산이 생각했던 것에 비해서, 원유 생산량은 적고 비용은 늘어나고 있는 것으로 알고 있다"며 "추가 투자를 적극적으로 안 하면, 가채매장량이 감소한다"고 말했다.

박철우 한국투자신탁운용 매니저 역시 "시간이 갈수록 생산량이 줄어들고 있는 것은 사실"이라며 "다만, 유가가 60달러 정도로 올라서면 현지 회사에서도 배당이 이뤄질 것이라고 예상한다"고 말했다.

물론 유전의 매장량 자체는 확인됐기 때문에 2023년 전까지 유전 매각에 성공한다면 원금 일부를 회수할 수 있다. 또 이 펀드는 무역보험공사 해외자원개발보험에 가입됐기 때문에 투자금의 80% 정도까지 보존이 가능하다. 공모가 5000원 기준 4100원이다.

단, 배당으로 받은 금액 만큼은 보험금에서 제외되므로 현재는 3260원 정도가 보험금이다. 즉 앞으로 배당이 없다고 가정하면, 펀드 만기일인 2023년 3월 투자자는 3260원을 돌려받을 수 있다. 다만, 보장이 아닌 보험계약이므로 어느 정도 할인할 필요가 있다는 지적도 있다.

이에 대해 무역보험공사 관계자는 "진행 중인 계약 건이므로, 보험금을 지급할지 여부를 밝힐 수 없다"고 말했다.

한편으론 운용역의 잇따른 교체도 문제라는 지적이다. 펀드 설정 당시에는 김지훈 전 매니저가 담당했으나 2014년 말 그가 퇴사하면서 이제호 전 매니저로 교체됐고 지난해 말 이 매니저마저 퇴사하면서 현재 김왕곤 상무가 책임 운용역이다.

[뉴스핌 Newspim] 김선엽 기자 (sunup@newspim.com)