상장시킨 기업 몸값만 430조원

[편집자] 이 기사는 10월 12일 오후 4시54분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=이지연 기자] 중국 벤처투자 업계에는 세 명의 전설적 인물이 있다. 옌옌(閻焱) 소프트뱅크 아시아 투자펀드 수석 파트너, 진하이타오(靳海涛) 전 선전혁신투자그룹 회장, 마지막 선난펑(沉南鹏) 세쿼이아캐피탈 차이나 창립자가 바로 그 주인공들.

중국에선 이 세 명의 인물을 각각 김용의 무협소설 영웅문의 3대 고수 ‘서독(西毒)’, ‘남제(南帝)’, ‘동사(東邪)’에 비교한다.

세 고수 중에서도 가장 막내인 선난펑은 중국 인터넷 업계의 절반을 먹어 치운 IT 신산업계의 ‘숨은 조종자’로서 VC(벤처캐피탈)계의 전설적인 인물로 평가 받는다. 포브스는 2012~2016년 4년 연속으로 선난펑을 중국인 투자자 1위로 꼽았다.

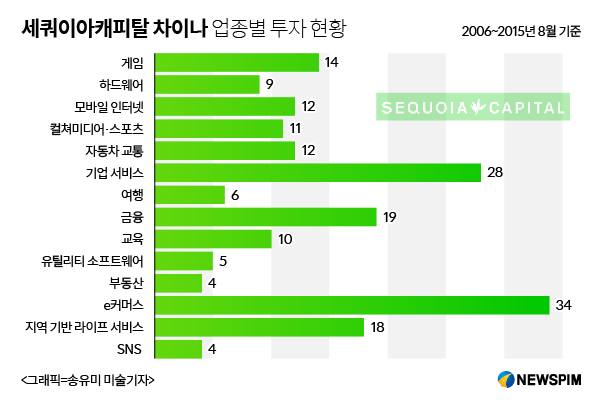

선난펑은 2005년 9월 장판(張帆)과 함께 세쿼이아캐피탈 차이나를 설립한 이후 알리바바, JD닷컴(京東商城), 시나닷컴(新浪網), 치후(奇虎)360, 웨이핀후이(唯品會), 쥐메이유핀(聚美優品), 더우반왕(豆瓣網), 다중뎬핑왕(大衆點評網) 등 200개가 넘는 초우량 유망 기업에 투자해왔다. 이중 상장사 시가총액 합계만 2조6000억위안(약 429조5000억원)에 육박한다.

중국 유력 시장정보업체 아이리서치에 따르면 세쿼이아캐피탈은 인터넷 공룡 텐센트와 함께 2013년 1월~2016년 6월 기준 가장 많은 비상장 유망 기업에 투자한 벤처캐피탈이다. 선난펑이 ‘창업자 뒤의 창업자’로 불리는 이유다.

저우훙이(周鴻祎) 치후360 회장은 “그는 굶주린 사람이다. 피 냄새를 맡은 늑대나 상어처럼 본능적으로 창업 아이템에 달려든다. 바람 소리 하나도 끝까지 추적해낸다."라고 절친 선난펑을 평가했다.

유력 비즈니스 매거진 ‘중국기업가’는 “선난펑은 아시아 투자자 가운데 가장 성공한 인물로, 혹자는 BAT(바이두·알리바바·텐센트) 외에 배후에서 업계를 주무르는 제4의 자본세력으로 세쿼이아캐피탈 차이나를 꼽는다.”고 밝혔다.

|

◆ 수학 천재, 불패 창업신화를 일궈내다

1967년 중국 저장(浙江)성 하이닝(海寧)에서 태어난 선난펑은 어렸을 때부터 수학에 천부적인 소질을 가지고 있었다. 전국 수학 경시대회는 물론 미국 중고등학생 해외지역 수학 경시대회에서도 1등을 거머쥐었다. 고등학교 졸업 후 상하이교통대학 수학과에 입학했고, 1989년 학부 졸업 후에는 수학자에 대한 원대한 꿈을 품고 뉴욕 콜롬비아 대학 수학과에 진학했다.

하지만 생각했던 것과는 달랐던 학교 생활로 1년 만에 콜롬비아 대학을 자퇴하고 예일대학 경영대학원(MBA)에 입학했다. 1992년 MBA 석사 과정을 마친 뒤 수차례 회사 면접에서 고배를 마셨던 선난펑은 온화한 겉모습과는 다르게 특유의 강인한 집념으로 결국 뉴욕 월스트리트 입성에 성공한다. 그는 하노버은행, 리먼 브라더스 증권, 씨티은행, 도이체방크를 거치며 금융 지식을 쌓고, 투자 안목을 키웠다.

밀레니엄을 앞둔 1999년, 선난펑은 인생의 모험을 시작한다. 당시 그는 도이체방크의 최연소 이사 직함에 중국기업 약 10곳의 해외 증시 상장 실적을 세우며 안정적인 성공가도를 달리고 있었다. 하지만 타인의 성공만을 도왔던 그는 이젠 자신의 미래를 개척할 때가 왔다고 생각했다.

당시 미국에선 인터넷 기업이 우후죽순 생겨나던 시기였다. 선난펑은 그러한 시대의 변화가 중국에서도 일어날 것으로 굳게 믿었다. 1999년 상하이로 돌아온 그는 친구 량젠장(梁建章)과 지치(季崎)를 만나 함께 점심을 먹으며 창업 아이템을 구상했다. 이중 량젠장은 오라클(Oracle)에서 근무하며 컴퓨터 천재로 불리던 인물이었다.

세 사람은 시나닷컴, 넷이즈(網易), 소후닷컴(搜狐) 등이 이미 시장을 선점한 상황에서 혁신적인 창업 아이템을 골몰하기 시작했고, 여기에 상하이교통대학 동문인 판민(範敏)까지 합세, 1999년 5월 온라인 여행사 씨트립(携程, Ctrip)을 탄생시켰다.

중국에는 ‘씨트립 사군자(攜程四君子)’라는 말이 따로 있을 정도로 선난펑, 량젠장, 지치, 판민 네 사람은 창업계의 레전드로 불린다. 2003년 9월 미국 나스닥 상장에 성공한 씨트립은 지난 11일 마감가 기준 시가총액 211억달러(약 23조7400억원)에 육박하고 있다. 지난해 경쟁사 취날(去哪兒)과 합병한 뒤로 중국 최대 온라인 여행사의 지위를 더욱 공고히 하고 있다.

씨트립 총재 겸 최고재무관리자(CFO)로 일한 선난펑은 업무 프로세스, 조직관리, 브랜드 홍보, 고객 확보 등으로 눈코 뜰 새 없이 바빴다. 고위임원을 만나 회사 발전전략과 비즈니스 모델을 듣고 판단하기만 하면 됐던 투자은행에서의 업무와는 차원이 달랐다. 씨트립에서의 고된 창업 및 실제 운영 경험은 훗날 선난펑이 VC계 고수로 불리는 데 더없이 훌륭한 밑거름이 됐다.

선난펑의 창업 여정은 씨트립에서 멈추지 않았다. 2002년 비즈니스 호텔체인 Home Inn(如家)을 창립한 것. 당시 Home Inn의 비즈니스 모델은 금융권의 숱한 의구심을 불러일으켰지만, 씨트립과 사업을 연계하며 창립 5년만에 업계 1위로 올라섰다. 2006년에는 미국 나스닥 시장 입성에 성공해 씨트립에 이어 또 한 차례 눈부신 창업 신화를 이룩해냈다.

◆ 전문 투자자로 변신…‘업계 지도’ 만들며 IT 신산업계 정복

두 번의 창업 모두 크게 성공하자 선난펑은 비로소 자신의 인생을 가장 가치 있게 만들어줄 분야를 찾아냈다. 바로 전문 투자자였다. 2005년 8월 선난펑은 해외 유학파 출신 장판과 함께 세쿼이아캐피탈 차이나를 설립, 벤처투자 업계에 정식으로 발을 내디뎠다.

월스트리트 근무 경력이 있는 선난펑은 벤처투자 분야가 낯설진 않았지만 그렇다고 전문가라고 할 수준은 아니었다. 씨트립을 창립하기 전에 개인적으로 몇 번 투자한 적이 있었는데 결과는 모두 참패였다.

세쿼이아캐피탈 차이나 출범 이후 선난펑이 투자한 첫 회사도 개인적으로 친분이 있는 저우훙이(周鴻祎)의 치후360이었다. 관련 경험이 부족해 지인의 회사에 투자할 수 밖에 없었던 것. 실제로 2005~2006년 세쿼이아캐피탈 차이나의 투자액은 5000만달러도 채 되지 않았다.

미국 유학 및 근무 이력이 있는 선난펑은 당시 서양식 사고방식을 가지고 있었던 데다 중국의 업계 상황에도 아주 밝은 편은 아니었다. 이에 몸을 바짝 낮춰 여러 사람에게 자문과 가르침을 구했고, 빠른 속도로 ‘중국식 지혜’를 익혔다. 또 회사 인지도를 높이기 위해 안 다닌 곳이 없을 정도로 이곳 저곳 발품을 팔며 강의와 홍보를 하기도 했다.

선난펑은 저우훙이 치후360 회장을 무한 신뢰하는 것으로 알려져 있다. 저우 회장이 투자한 사업 대부분에 선난펑의 이름이 함께 올라있다는 말이 나올 정도다. 일단 세쿼이아캐피탈 차이나가 2006년 각각 600만달러(주당 50센트), 100만달러(주당 66센트)를 투자한 치후360만 보더라도 선난펑을 실망시키지 않았다.

미국 나스닥 시장에서 상장폐지 전인 지난 6월 8일 기준 치후360의 주가는 70달러 전후까지 치솟은 상태였고, 아직까지 치후360의 주식을 ‘홀딩’하고 있는 선난펑은 치후360이 중국 본토 A주 회귀에 성공할 경우 또 다시 엄청난 투자 수익을 거둘 것으로 예상된다.

2008년이 되자 세쿼이아캐피탈 차이나가 투자한 기업은 외식, 금융, 농업, 소비, 신에너지, 인터넷 등 다양한 분야에 걸쳐 50곳 이상에 이르게 됐다. 하지만 미국 세쿼이아캐피탈의 성적과 비교하면 여전히 기대에 못 미치는 수준이었다. 공동 창립자인 장판이 회사를 떠난 것도 이즈음이었다.

하지만 선난펑은 지치지 않고 수많은 창업자와 만나 이야기를 나누며 자신만의 ‘업계 지도’를 완성해나갔다. 사업별 상호 연관성과 발전 상황을 연구해 미래를 예측했으며 기회를 선점했다. 쇼핑 플랫폼서부터 물류회사, 핀테크 산업부터 빅데이터, 심지어는 위치기반 서비스 가오더지도(高德地圖)까지 산업 밸류체인을 면밀히 따져 투자했다. 세쿼이아캐피탈 차이나의 위협적인 먹성이 본격적으로 발휘되기 시작한 것이다.

|

한 중국 현지 시장 전문가는 “선난펑의 투자 기법은 생선 머리서부터 꼬리까지 몽땅 먹어 치우듯 화끈한데, 이렇듯 전체 인터넷 산업의 밸류체인을 장악하면서 기업의 미래에 대해 더욱 고차원적인 예측을 할 수 있고 효과적인 비즈니스 모델도 제시할 수 있다”고 평가했다.

한편 선난펑은 투자한 회사에 경영 간섭을 절대로 하지 않는 것으로 유명하다. 선난펑 자신도 “우리는 지도를 보고 어디가 막히는지, 어디에 장애물이 있는지 알려줄 뿐, 방향을 결정하는 건 오롯이 운전자의 몫이다.”라고 말한 바 있다.

대신 최선을 다해 해당 기업의 운영을 최적화하고, 유능한 고위 관리자를 데려오고, 기업공개(IPO)를 돕는다. 선난펑이 보기에 투자에 있어 사업을 판단하는 안목도 물론 중요하지만 훨씬 중요한 것은 창업자를 위한 서비스다.

선난펑의 영향력은 중국을 넘어 해외로도 점차 확장하고 있다. 작년 11월에는 빌 게이츠 마이크로소프트 창립자의 주도로 설립된 친환경 기술 개발 펀드 ‘에너지 돌파구 연합(Breakthrough Energy Coalition)’에 참여하기도 했다. 이 펀드에는 선난펑 외에도 마윈(馬雲) 알리바바 회장, 마크저커버그 페이스북 최고경영자(CEO) 등 세계에서 내로라하는 기업 수장 28명이 공동 설립자로 이름을 올렸다.

중앙 비즈니스 지구(Central Business Distric) 한복판에 위치한 베이징화마오센터빌딩 36층, 세쿼이아캐피탈 차이나의 본부다. 이곳에선 베이징의 번화한 거리가 한 눈에 들어온다. 선난펑의 ‘업계 지도’에 중국 인터넷플러스 산업의 미래가 한 눈에 펼쳐진 것처럼 말이다.

낙관주의자 선난펑은 말한다. “경제에 한파가 몰아 닥쳐도 상관 없다. 내 세상에서 ‘창업의 혹한기’란 영원히 없다.”

[뉴스핌 Newspim] 이지연 기자 (delay@newspim.com)