[뉴스핌=김성수 기자] 국제통화기금(IMF)이 자산운용업에도 정기적인 스트레스테스트가 필요하다고 강조했다.

IMF는 8일(현지시각) 연 2회 발간하는 글로벌 금융안정 보고서에서 금융위기 후 은행 시스템의 안정성은 높아졌으나 투자 위험이 자산운용업으로 이동하고 있다며 이같이 밝혔다.

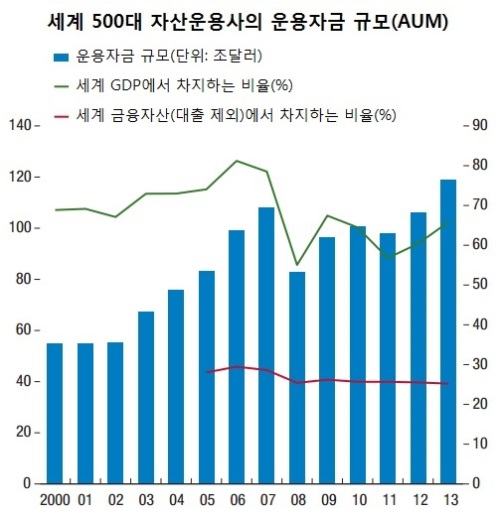

월가 대형은행들은 금융위기 후 '볼커룰' 등 자본규제가 실시되면서 주식·파생상품 등 고위험 상품에 투자하는 것이 금지됐다. 반면 저금리 시대를 맞은 투자자들은 수익률이 조금이라도 높은 위험자산을 찾아다녔고, 이 수요를 채워줄 기능을 은행 대신 자산운용사가 맡으면서 자금 규모도 꾸준히 증가했다.

IMF는 자산운용업계가 가진 문제점으로 ▲과도한 위험자산 투자(리스크 테이킹) ▲위험 파급효과 ▲시장변동성 확대 3가지를 꼽았다.

자산운용사는 경쟁사나 벤치마크지수 대비 얼마나 높은 수익을 내는지를 주로 평가받기 때문에 위험을 감수하고라도 위험자산에 투자할 유인이 생긴다.

반대로 위험을 회피하는 운용사들은 손실 가능성에 대비해 벤치마크지수에 맞춰 운용하게 된다. 그러나 이 경우 같은 펀드에 포함된 종목들 간 상관성이 높아지면서 분산투자 효과가 줄어들고, 시장변동성 확대로 이어진다.

IMF는 "규제 당국은 자산운용업계가 경제 전반에 확산시킬 수 있는 리스크를 감안해야 한다"며 "유동성 요건이나 수수료, 주가, 혹은 투자상품의 다양성 등 좀더 실전적인 규제 틀을 만들어야 할 것"이라고 강조했다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)