텔코웨어 등 자사주·최대주주 지분율 모두 높아...상승 미미

자사주 소각 비율 높은 상장사 오히려 하락한 사례도 있어

[서울=뉴스핌] 김연순 기자 = 9월 정기국회에서 자사주 소각 의무화 등을 담은 3차 상법 개정안 입법 논의가 급물살을 타면서 시장에선 자사주 의무소각 수혜 기업에 대한 관심이 높아지고 있다. 다만 자사주 비중이 높거나 자사주 소각비율이 높은 상장사의 경우에도 주가 흐름은 천차만별이다. 시장에선 자사주 비중 뿐 아니라 주가순자산비율(PBR)과 최대주주 지분율을 전반적으로 따져볼 필요가 있다는 분석이 나온다.

5일 금융투자업계와 금융감독원 전자공시시스템 등에 따르면 코스닥 상장사인 매커스는 최근 두 달(7월1일~8월29일) 새 주가가 80% 가량 급등했다. 지난 6월 말 기준 자사주 46.2%를 보유한 메카스는 자사주 소각의 대표 수혜주로 꼽힌다. 매커스는 지난 7월 자사주 747만2904주 중 600만주를 차례로 소각하겠다는 방침을 밝혔다. 2027년까지 매년 200만주씩 3년에 걸쳐 소각하겠다는 계획이다. 자사주를 소각하면 발행 주식 수가 줄어 주당순이익(EPS)이 개선된다.

매커스의 최대주주 지분율이 11%로 낮은 점도 주가 급등에 우호적으로 작용했다는 분석이다. 자사주 소각시 최대주주 지분율은 상승하지만 우호지분(자사주)이 사라져 실질 지배력은 약화돼 최대주주가 직접 지분 추가 매수에 나설 수 있기 때문이다.

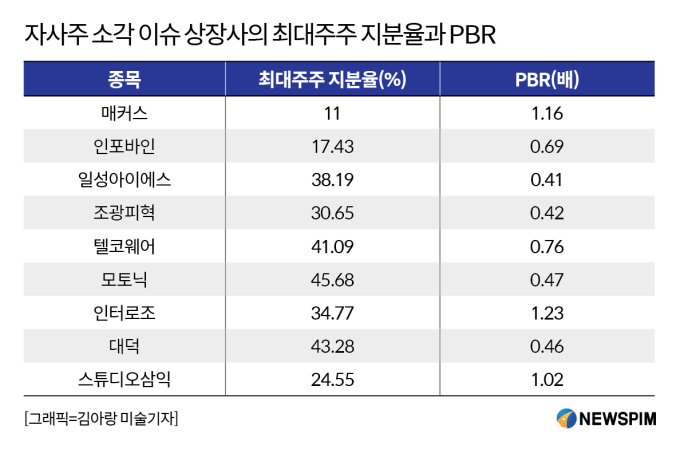

매커스의 경우처럼 시장에선 자사주 비중이 높으면서도 PBR은 낮고, 최대주주 측 지분율이 낮은 종목을 주목하고 있다.

자사주 비율이 50%가 넘는 인포바인도 지난 6월 이후 110% 넘게 급등한 대표적인 자사주 소각 이슈의 수혜주다. 인포바인 역시 최대주주 지분율은 17.43%로 낮고 지난 2분기 기준 PBR은 0.69배다. PBR이 1이면 주가와 1주당 순자산이 동일하다는 뜻으로 1 미만이면 주가가 장부가치보다 저평가됐다는 의미다. 인포바인은 지난 반기보고서에서 "향후 취득완료한 자기주식은 소각을 통해 주주가치 제고에 활용할 예정"이라고 밝혔다.

|

반면 자사주 비중이 높은 일성아이에스(48.75%), 조광피혁(46.57%), 텔코웨어(44.11%)의 주가는 최근 두 달 사이 10%대 상승에 그쳤다.

일성아이에스와 조광피혁, 텔코웨어의 최대주주 지분율은 각각 38.19%, 30.65%, 41.09%로 인포바인과 메카스 대비 높은 수준이다. 다만 일성아이에스(0.41배), 조광피혁(0.42배), 텔코웨어(0.76배)의 PBR은 상대적으로 낮다.

이경영 대신증권 연구원은 "향후 핵심 이슈는 자사주 소각"이라며 "상법 개정과 맞물려 기업들의 소각 발표가 전년 수준을 넘어섰고 입법과 단기적 제도 개선이 병행되면서 자사주 규제 강화와 자본시장 구조 개혁은 지속될 것"이라고 전망했다.

아울러 자사주 소각 비율이 높은 상장사로는 모토닉(15%), 매커스(12.4%), 인터로조(11.1%), 대덕(9.9%), 스튜디오삼익(9.7%) 등이 꼽힌다. 최근 두 달 새 스튜디오삼익이 50% 넘게 급등했지만 자사주 소각 이슈에도 다른 상장사들의 주가는 일부 하락하거나 크게 변동이 없는 것으로 나타났다.

지난 6월 기준 모토닉의 최대주주 지분율은 45.68%, PBR은 0.47배고, 대덕의 최대주주 지분율은 43.28%, PBR은 0.46배다. 인터로조의 최대주주 지분율과 PBR은 34.77%, 1.23배, 스튜디오 삼익의 최대주주 지분율과 PBR은 24.55%,1.02배다.

금융투자업계의 한 관계자는 "자사주 소각 비율이 높은 상장사 중 일부는 주가가 하락하거나 기대에 못 미치는 모습을 보였다"며 "기업 체질, 재무건전성까지 고려한 옥석가리기가 중요하다"고 전했다.

y2kid@newspim.com