30년물 금리 '더블톱', 실질금리 2.5% 미만 유지

국채 토털리턴 90년만 마이너스, "약세 종료 예상"

"과거 유사…연준 인상 전후의 고점, 경신 실패"

이 기사는 1월 20일 오전 11시32분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 이홍규 기자 = 지난주 중기 추세선(100일 이동평균선)을 위협받았던 미국 주식시장의 시세가 급격한 반등을 연출했다. 인플레이션을 둘러싼 안도감, 연방준비제도(연준) 정책금리 인하 기대감 재점화, 시장금리의 안정화 등의 요인이 작용한 덕분이었다. 투자자 사이에서 채권으로 발걸음을 옮기는 분위기가 두드러지는 가운데 주식시장 곳곳에서는 매수를 독려하는 역발상 신호가 감지되고 있다.

1. 채권으로 '발길'

지난주 미국 주가지수는 일제히 강력한 상승세를 보였다. S&P500과 다우존스 산업평균지수는 주간으로 각각 2.9%, 3.7% 올라 작년 11월 이후 두 달 만에 최고 주간 상승률을 기록했다. 나스닥종합지수는 2.5% 뛰어 지난달 초순 이후 최고의 주간 성과를 냈다. 지난주 15일 공개된 소비자물가지수(CPI) 지표에서 근원 상승률(3.3%→3.2%)이 하락한 것이 훈풍 효과를 냈다. 작년 7월 이후 5개월 만의 하락이다.

|

인플레 지표에서 안도감이 새어나오자 미국 장기금리는 아래로 방향을 틀었다. 최근 장기금리의 급등세는 미국 주가를 끌어내린 요인이었다. 30년물 금리와 10년물 금리는 각각 4.86%와 4.63%로 한 주 동안 각각 약 9bp(코이핀 종가 집계치 기준)와 14bp 하락했다. 앞서 국채시장에서는 30년물 금리가 5%를 초과(1월10일)해 10년물 역시 따라 상승할 것이라는 관측이 많았다.

펀드 자금흐름을 보면 투자자 사이에서 채권으로 발길을 옮기는 움직임이 두드러진다. 장기금리가 급등하자 일드 매력과 가격 차익을 기대한 매수세가 유입된 것으로 풀이된다. LSEG리퍼 자료에 따르면 지난주 15일까지 한 주 동안 미국 채권펀드에 61억8000만달러가 순유입됐다. 최근 5주 동안 대부분 순유출이었다가 2번째로 나타난 순유입이다.

|

미국 주식펀드에서는 2주째 순유출이 이어졌고 그 규모도 커졌다. 한 주 동안 82억3000만달러가 빠져나갔는데 이는 직전 주간 50억1000만달러에서 늘어난 것이다. 다만 금융주는 예외적으로 순유입을 기록했다. 관련 통계 집계 마감일 15일 JP모간체이스와 골드만삭스 등 대형 은행의 실적 호조가 유입을 재촉했다는 해석이 뒤따른다.

2. 채권 약세 곧 종료?

일부 전문가 사이에서는 시장금리의 안정화 지속을 기대하는 목소리가 나오고 있다. 최근 자금흐름 통계에서 짐작할 수 있듯이 현재 국채 금리 수준을 둘러싸고 '매력적'이라고 느끼는 투자자가 많다고 한다. 뱅크오브아메리카(BofA)의 마이클 하트넷 전략가는 30년물 금리가 소위 '쌍둥이 고점(더블톱)' 패턴을 형성하고 내려왔고 실질금리도 최근 고점인 2.5%(2023년 10월)선을 넘기지 못하는 모습이 역력한 게 시장금리 안정화 전망의 기술적 배경이라고 했다.

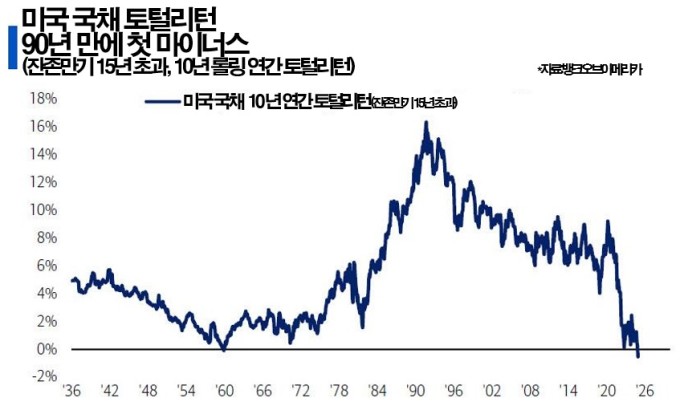

하트넷 전략가에 따르면 현재 미국 국채 10년물의 연간 토털리턴 10년분은 롤링(특정 기간의 수익률을 연속적으로 계산하는 방식, 10년 롤링은 10년 단위로 기간 이동) 기준 '-0.5%'로 집계됐다. 10년물의 관련 수익률이 마이너스를 기록한 것은 90년 만에 처음이다. 어떻게 보면 현재가 국채 매수의 '역사적 적기'일 가능성을 시사하는 대목이다. 하트넷 전략가는 국채 가격의 하락세가 종료될 것이라고 봤다.

|

하트넷 전략가가 국채시장의 약세 종료를 전망한 이유는 기술적인 요인과 수급적인 맥락뿐 아니라 차기 도널드 트럼프 행정부에서 재정지출이 되레 제한될 것으로 봐서다. 종전까지 트럼프 행정부의 지출 확대 관측이 시장을 옥죄었던 분위기와는 상반되는 전망이다. 그는 미국 정부지출 규모가 7.3조달러(2025회계연도<2024년 10월~2025년 9월> 미국 연방정부 예산 규모)로 세계 3위 경제 규모와 대등해진 상황에서 더 큰 적자와 채무 확대는 어렵다고 했다.

하트넷 전략가는 대규모 정부 지출은 지난 5년 동안 미국의 명목 GDP를 50% 증가시킨 주요 동인이었으나 올해에는 지출 확대에 제동이 걸릴 것으로 보여 경제 성장세도 제한이 걸릴 것으로 봤다. 그는 저위험 채권 포트폴리오로 미국 재정증권(T-bills, 20%), 30년물 국채(20%), 투자등급 회사채(20%), 하이일드 회사채(20%), 신흥국 채권(20%)을 제시했는데 장기금리가 4% 수준으로 하락하면 관련 포트폴리오에서 11~12% 토털리턴이 기대된다고 했다.

|

에드워드존스는 과거 통계를 근거로 들어 국채시장의 안정화를 예상했다. 과거 40년 동안 시장금리가 '고점'에 달했던 때는 정책금리 인상이 종료된 시점의 안팎이었고, 결국 고점 돌파에 실패해 하락세로 돌아섰는데 이번에도 과거와 유사한 패턴을 따르고 있다는 게 그 요지다. 10년물 금리의 최근 10년 최고점은 2023년 10월 약 5%다. 최근 연준의 마지막 정책금리 인상은 2023년 7월이다.

▶②편에서 계속

bernard0202@newspim.com