금융지주 계열 비중이 더 높아…유사시 지원 가능

유동성 악화 시 계열사별 차이 더 벌어질 전망

[서울=뉴스핌] 이은혜 기자=경색됐던 채권시장이 회복세를 보이며 카드사들이 다시 여신전문금융채(이하 여전채) 발행에 나섰으나, 금융지주 계열 카드사와 대기업 계열 카드사의 발행 규모가 엇갈리고 있다. 유사 시 금융지주의 도움을 받을 수 있는 카드사들은 경색 이전보다 더 많은 금액을 조달하고 있지만, 대기업 계열 카드사의 경우 신용등급에 따라 6%를 넘나드는 발행 금리가 부담스러워 망설이는 모습이다.

간밤 미국 연방준비위원회(FOMC)가 기준금리 0.50%포인트(p) 올리고 내년 추가 인상이 예상되면서 한국은행 기준금리 인상에 영향을 주면 카드사들의 유동성이 더 악화돼 계열사별 여전채 발행 격차는 더 벌어질 전망이다. 2000년대 초 '카드대란'이 다시 벌어지지 않으려면 자산건전성을 선제적으로 관리해야 한다는 의견이 나온다.

15일 한국예탁결제원 세이브로에 따르면 이달(1~14일) 7개 전업 카드사(신한·삼성·KB국민·현대·롯데·우리·하나)들은 여전채를 1조7150억원어치를 발행했다. 이는 강원도에서 발생한 레고랜드 사태로 채권시장이 시장이 얼어붙었던 지난 10월 한 달간 발행됐던 규모(3300억원)의 5배를 웃도는 규모다. 경색 이전인 9월(1조6200억원) 규모는 이미 앞질렀고, 12월이 아직 절반 남았다는 점을 감안하면 연말까지 11월 발행규모(2조2050억원)를 넘어설 것으로 보인다.

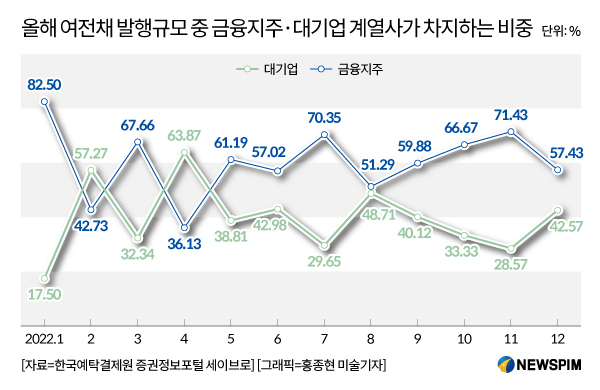

그러나 전체 카드사들 중 금융지주 계열과 대기업 계열의 발행 규모는 엇갈렸다. 이달 발행규모 중 대기업 계열(현대·롯데·삼성)이 차지하는 비중은 42.6%, 금융지주 계열(신한·KB국민·하나)은 9~12월 여전채를 발행하지 않은 우리카드를 제외하고도 57.4%로 집계됐다. 11월 발행규모 중 대기업 계열이 차지하는 비중은 28.6%, 금융지주는 71.4%로 금융지주가 압도적으로 높았다. 10월도 대기업 계열은 33.3%, 금융지주는 66.7%로 차이가 컸다.

특히 신한카드는 지난 10월 1200억원을 발행했으나 지난달 6600억원을 발행하면서 9월 발행규모(4000억원)를 뛰어넘는 등 가장 공격적인 행보를 보였고, 이달 3000억원을 발행했다. KB국민카드도 10월에는 모습을 드러내지 않았으나 11월에는 9월(3700억원)보다 규모를 늘려 5900억원을 발행했고, 이달 3800억원을 발행했다. 하나카드도 10월엔 1000억원 발행에 그쳤으나 11월엔 3250억원, 이달 3050억원으로 9월(2000억원) 발행 규모를 뛰어넘었다.

그러나 현대카드는 10월에 1000억원, 11월엔 1700억원을 각각 발행해 두 달치를 합쳐도 9월(3100억원) 규모를 넘어서지 못했다. 이달 중에는 아직 여전채를 발행하지 않았다. 삼성카드도 10월 100억원 발행에 그친 뒤 11월엔 모습을 드러내지 않았다. 이달 2000억원을 발행했으나 8월 발행규모(2800억원)보다 적다. 그나마 가장 적극적으로 회사채를 발행하고 있는 롯데카드는 10월엔 모습을 드러내지 않았지만 11월엔 4600억원, 이달 5300억원을 각각 발행했다.

카드사들은 수신 기능이 없어 여전채를 통해 자금을 조달하는데, 고금리 기조에 신용등급 AA+ 3년물 여전채 발행 금리가 올해 초 2%에서 전날 기준 5.614%까지 오르면서 카드사들의 발행 부담이 커졌다. 한국기업평가는 올해 말 카드사들의 이자 비용은 2조6000억원으로 전년 대비 약 7000억원 증가할 것으로 예상되며 내년에는 올해보다 최대 1조원의 이자비용이 더 필요할 것으로 봤다.

이처럼 자금 조달이 녹록지 않은 상황에서 금융지주 계열 카드사는 유사시 금융지주와 계열사의 자금지원이나 채무보증을 기대할 수 있으나, 대기업 계열은 그렇지 않아 여전채를 적극적으로 발행하기 어렵다. 앞서 지난 2000년대 초 불거졌던 '카드대란' 사태에서도 유동성 위기에 부딪힌 카드사들 중 금융지주 계열 카드사들은 은행에 피합병됐으나, LG카드는 채권단 관리체제에 돌입해 신한금융지주 아래 들어가야만 했다.

설상가상으로 미국 연방준비위원회가 14일(미국 시간) 연방공개시장위원회(FOMC)를 열어 기준금리를 0.5%p 올렸고, 내년에 '빅스텝(기준금리 한 번에 0.50%p 인상)'을 한 차례 더 단행해 한국은행의 기준금리 인상에 영향을 주면 카드사들의 유동성이 더 어려워질 수 있다는 우려가 나온다. 카드업계 관계자는 "자금시장 환경이 좋지 않아 카드사의 내년 사업환경도 올해와 마찬가지로 비우호적이고, 대부분 실적 저하가 예상된다"며 "고위험 다중채무자에 대출 등을 면밀히 살펴 자산건전성이 악화되지 않도록 유의해야 한다"고 강조했다.

chesed71@newspim.com