"집값상승 완화 효과있다…부담은 조정 필요" 주장도

재산세 통합 필요성…"누진세 강화로 종부세 흡수"

[서울=뉴스핌] 강명연 기자 = 올해 종합부동산세(종부세) 납부대상이 급격하게 늘어나면서 조세저항을 둘러싼 논란이 재점화하고 있다.

집값 하락이 본격화하는 상황에서 올해 주택분 고지인원이 작년 대비 30% 이상 증가하는 등 부담이 커져서다. 문재인 정부 내내 종부세를 강화했지만 종부세의 목표인 집값 안정은 달성하지 못했다는 지적과 함께 종부세 폐지론도 부각되고 있다. 반면 종부세 취지 자체가 가격 상승폭을 완화하는 데 있다며 세부적인 내용은 논란이 있을 수 있지만 큰 틀에서 공평과세 원칙에 부합한다는 분석도 나온다.

◆ "진영논리로 시작한 종부세로 문제"…"올해 종부세 과도하지 않다" 주장도

21일 부동산시장 전문가들은 종부세의 부동산시장 안정 효과를 놓고 찬반 논란을 벌리고 있다. 정치적 목적이란 지적과 함께 종부세가 과도하지 않다는 주장도 나오고 있다.

기획재정부, 국토교통부 등에 따르면 올해 종부세 주택분 고지인원은 약 122만명으로 작년(약 93만1000명) 대비 31% 늘었다.

이 가운데 1가구 1주택자는 23만명에 달한다. 작년(15만3000명) 대비 50.3% 늘어난 규모다. 문재인 정부 첫해인 2017년(3만6000명)과 비교하면 6배로 늘었다. 1월 1일 기준으로 산정된 공시가를 과세표준으로 계산, 집값 상승기의 높은 가격이 반영돼 부과대상이 대폭 늘었다.

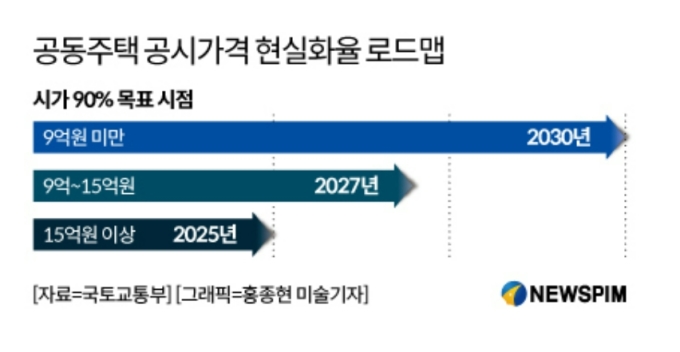

이처럼 부과 대상이 늘어나는 등 주택 보유자들의 부담이 커지면서 종부세에 대한 비판이 커지고 있다. 정부도 종부세 책정의 근거가 되는 공시가격 현실화율을 작년 수준인 71.5%로 동결하거나 이보다 낮추는 방안을 검토 중인 것으로 알려졌다. 종부세 완화를 공약으로 내세웠던 윤석열 정부는 공시가격 현실화율 계획을 재검토하고 있다.

종부세 폐지 목소리도 커지고 있다. 앞서 납세자들은 종부세가 이중과세 조세법률주의와 헌법상 비례의 원칙을 위반했고 이중과세 금지 원칙에 위배된다며 작년 11월 2020년도 종부세 부과 취소 소송을 제기했지만 지난 9월 행정법원은 원고 패소를 결정했다. 지난 7월에도 관련 소송에서 납세자들이 패소해 헌법소원을 준비하고 있다.

부동산 전문가들은 종부세는 실패한 정책이라고 비판한다. 1% 부자에 매기겠다던 부자증세 범위가 급격하게 늘어나 과도한 세 부담을 야기하고 있다는 지적이다. 올해 주택분 종부세 고지인원은 전체 주택보유자의 8%로 지난 정부 첫해인 2017년 대비 4배로 늘었다.

권대중 명지대 부동산학과 교수는 "민주당이 진영논리로 다수의 없는 사람 표를 얻는 논리로 종부세를 시작해서 문제가 발생했다"며 "우리나라는 OECD(경제협력개발기구) 국가 가운데 부동산 관련 세금이 GDP(국내총생산)에 가장 영향을 많이 미칠 정도로 세 부담이 과도해 공평과세 원칙에서 전반적으로 재검토할 필요가 있다"고 지적했다. 서진형 경인교대 교수(공정주택포럼 공동대표) 역시 "재산세와 함께 중복과세 문제가 심각해 통합해야 한다"고 지적했다.

|

◆ "집값상승 완화 효과 있다"…재산세 통합 필요성

반대로 올해 종부세가 과도하지 않다는 분석도 나온다. 박합수 건국대 부동산대학원 겸임교수는 "같은 아파트를 가진 사람 기준 작년 대비 종부세를 70% 줄여줬다"며 "이번 정부 들어 가장 성과가 있는 부동산 정책이 종부세 개편으로 작년과 비교할 때 종부세가 과도하다고 말하는 것은 무리한 측면이 있다"고 말했다.

다만 보유세 관점에서 장기적으로 재산세와 통합하는 게 바람직하다는 지적이다. 박 교수는 "세부적으로 종부세 관련 소송이 이어지고 있지만 큰 틀에서 종부세 자체는 합헌 결정이 났기 때문에 문제가 없다"면서도 "이중적인 제도를 통합하는 측면에서 재산세의 누진세율을 조정하는 방식으로 통합하는 게 바람직하다"고 말했다.

반면 종부세 제도 자체가 집값을 안정시키는 효과가 있다는 분석도 여전하다. 박기백 서울시립대 세무학과 교수는 "종부세는 시장의 방향을 바꿀 정도로 강력한 수단이 아니라 오르는 수준을 완화하는 효과가 있다"며 "다주택자들 등 거래하는 사람들이 종부세에 신경을 쓴다는 게 종부세를 고려해 거래하고 있다는 의미여서 기능을 한다고 봐야 한다"고 강조했다.

이어 "집값 하락기에 과도한 부분이 있기 때문에 공정시장가액이나 공시가격 현실화율을 조정하는 방식으로 조정하는 게 바람직하다"며 "종부세는 큰 틀에서 소득이 많은 사람에게 더 많이 과세한다는 공평과세 원칙에 부합하는 만큼 위헌이라고 말하기는 어렵다"고 덧붙였다.

unsaid@newspim.com