상위사 PF대출액 8조...신용보강·자체보증 부담 커져

미분양·공사비·금리 등에 '돈맥경화' 장기화 우려

[서울=뉴스핌] 이동훈 기자 = 강원도 '레고랜드' 사태로 부동산 프로젝트파이낸싱(PF) 대출 부실 우려가 고조되자 중견 건설사뿐 아니라 자금력을 갖춘 대형 건설사들도 긴장하고 있다.

시행사 및 정비사업 조합은 사업 추진에 필요한 자금을 자체 조달하기 어려워 통상적으로 신용도가 높은 건설사가 지급보증을 해 공사비를 마련한다. 문제는 사업장별로 부동산 PF대출액이 수천억원에 달해 차환에 실패하거나 부실로 이어질 경우 기업 신용도가 낮고 지방 사업이 많은 중견사는 줄도산 우려까지 확산하고 있다. 대형사라도 타격이 상당하다.

다만 정부가 50조원 이상의 유동성 공급 프로그램을 가동하기로 하면서 시장 불안이 다소 안정화될 것이란 관측도 나온다.

◆ 10대 건설사, PF대출액 8조원...'레고랜드' 사태로 자금부담 커져

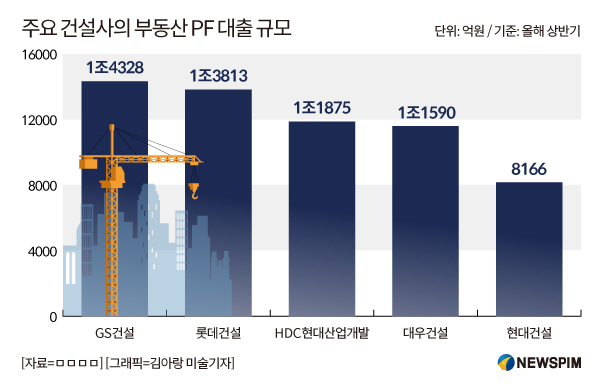

24일 금융 및 부동산업계에 따르면 올해 상반기 기준 상위 10대 건설사의 부동산 PF 관련 대출액은 8조원 규모다. 삼성물산과 SK에코플랜트가 주택 비중을 줄이면서 PF 대출 규모가 크지 않다는 점을 감안할 때 나머지 건설사가 1조원 안팎의 평균 대출액을 보유하고 있다.

|

올해 상반기 기준 GS건설의 부동산 PF 대출잔액은 1조4328억원이다. 대출유형으로는 자산유동화기업어음(ABCP) 1조1247억원, 기타 PF Loan(대출) 3081억원이다. 대출액 모두 시행사의 차입을 위해 GS건설이 금융기관에 지급보증했다. 주요 거래대상은 디에스디삼호와 소백, 석정도시개발, 보경종합건설 등이다. 롯데건설은 주택조합 및 시행사 사업비 PF 대출로 1조3813억원을 보유하고 있다. 주택 재건축·재개발 사업에는 Loan 대출이 대부분으로 지급보증 금액은 1조원 수준이다. 기타 개발사업에 ABCP 1652억원, 1년 미만의 단기채권이 1162억원이다.

주택사업 비중이 큰 대우건설(1조1590억원)과 HDC현대산업개발(1조1875억원)도 1조원이 넘는 부동산 PF를 보유하고 있다. 보증방식은 채무인수 및 연대보증, 이자지급보증 등이다. HDC현대산업개발은 전 사업장에 채무부증을 섰고 대출 유형은 PF Loan 방식을 사용하고 있다. 현대건설과 현대엔지니어링은 각각 8166억원, 3616억원의 부동산 PF 대출액을 갖고 있다.

부동산 PF 대출은 은행, 보험사 등 금융회사들이 특정 부동산 개발사업의 미래수익과 해당 부지를 담보로 사업 주체에 돈을 빌려주는 대출 상품이다. 시행사는 차입자가 되고 시공사는 보증을 서는 방식으로 자금을 빌린다. 증권사는 부동산 시행사 대출채권을 기초자산으로 발행한 ABCP을 쪼개 팔거나 신용 보강(매입보장·매입확약)을 하고 수수료와 이자 차익을 챙긴다. 시행사가 자금난에 빠지거나 PF대출 차환이 막히면 채권을 판 증권사, 지급보증을 한 시행사 모두 손실을 떠안을 수밖에 없다.

자금시장 경색으로 부동산 PF 관련 채권에 대한 기피 현상이 가중되면서 신용보강은 한층 강화될 것으로 보인다. ABCP 채권이 팔리지 않거나 담보자산의 가치가 하락하는 경우 유동화증권 투자자의 이익을 보호하기 위해 보증회사는 신용보강을 해야 한다. 이 경우 건설사는 담보가치를 높이거나 부동산 PF 대출 일부를 상환해야 한다.

신규 발행도 쉽지 않을 전망이다. 이달 초 강원도의 채무보증 중단을 선언한 후 춘천 레고랜드 조성 사업 관련 ABCP가 최종 부도 처리되는 되면서 채권시장이 급속도로 냉각됐다. 이후 강원도가 지급보증의무를 이행하겠다고 밝히면서 이번 사태는 일단락되는 분위기지만 부동산 PF 시장이 위축은 불가피하다는 시각이 많다.

이경자 삼성증권 연구원은 "레고랜드 사태로 지자체가 보증한 채권 마저도 불신이 커지며 부동산 PF시장의 리스크가 급격히 확대되는 분위기"라며 "금리인상과 분양성과 부진 등까지 겹쳐 전반적인 부동산 대출 시장이 축소될 것으로 보인다"고 설명했다.

◆ 사업 리스크에 '돈맥경화' 확산...미분양 우려에 강남재건축도 PF 차환 실패

부동산 PF시장이 급속도로 위축되면서 자금력이 부족한 건설사들은 위기를 맞을 것이란 관측이 나온다.

지난달 말 충남 지역 6위 종합건설업체 우석건설은 납부 기한인 어음을 막지 못해 1차 부도 처리됐다. 이달 말 유예기간까지도 상환이 쉽지 않을 것으로 알려졌다. 부동산 시장 침체와 원자재 가격 상승이 겹치면서 자금난에 빠진 것이다.

국내 최대 규모의 재건축 단지인 서울 강동구 둔촌주공의 PF 차환 발행도 실패했다. 조합은 시공사업단의 보증을 받아 단기사채(ABSTB, 만기 66일)를 발행해 사업비 대출을 대주단에 상환했다. 이때 발행한 ABSTB 만기가 오는 28일로 다가오자 차환 발행에 나서지만 투자자를 모집하지 못했다. 조합에 지급보증을 선 시공사업단이 자체 자금으로 7000억원을 마련해 ABSTB 투자자에 상환하기로 했다.

주택경기 위축으로 미분양 우려도 확산하고 있다. 지난 8월 말 기준 전국 미분양 주택은 3만2000여가구로, 1년 전보다 두 배 이상 늘었다. 경기도 안성과 양주가 2년 만에 '미분양 관리지역'으로 지정됐을 정도로 아파트 미분양의 공포가 지방을 넘어 수도권으로 확산하고 있다.

미분양이 늘면 시행사 및 시공사의 자금 압박은 더욱 커진다. 주택을 분양받은 계약자로부터 계약금과 중도금을 받아 공사비를 충당해야 하지만 미분양이 발생하면 자체 자금으로 사업을 꾸려가야 한다. 회사채 등 채권 시장이 얼어붙은 상황에서 유동자금이 부족한 중견 건설사의 타격이 더 클 수밖에 없다. 앞서 빌린 채권 및 기업어음(CP)을 상환하지 못하면 부도로 이어진다.

대형 건설사 재무담당 한 임원은 "자금시장이 빠르게 경색돼 사업장별로 부실 가능성을 다시 점검하고 분양 전략도 수정할 정도로 위기 대응에 나서고 있다"며 "채권 금리가 치솟은 데다 신규 조달도 쉽지 않아 자금난을 겪는 건설사의 일부 도산은 불가피할 것"이라고 말했다. 이어"다만 정부가 50조원 이상의 유동성 공급 프로그램을 가동하기로 하면서 수도권 등 우량 사업장의 자금 조달에는 문제가 없을 것으로 기대하고 있다"고 덧붙였다.

leedh@newspim.com