[서울=뉴스핌] 김현영 기자 = 22일(현지시간) 뉴욕증시 개장 전 미국 주가지수 선물 가격이 보합권에서 혼조세를 보이고 있다. 전날 미 연방준비제도(Fed·연준)의 9월 연방공개시장위원회(FOMC) 정례회의 결과에 주요 지수가 1.7% 넘게 급락한 후 시장은 방향성을 탐색 중이다.

미국 동부시간으로 22일 오전 8시 2분 기준 미국 시카고상업거래소(CME)에서 E-미니 나스닥100 선물은 전장 대비 19.00포인트(0.16%) 하락한 1만1691.00달러를, E-미니 S&P500 선물은 0.75포인트(0.02%) 내린 3805.50달러를 기록했다. 반면 E-미니 다우 선물은 27포인트(0.09%) 오른 3만309달러를 가리켰다.

연준은 20~21일 FOMC 회의를 마치고 시장의 예상대로 미국의 기준금리인 연방기금금리(FFR) 목표치를 3.00~3.25%로 0.75%포인트(75bp, 1bp=0.01%포인트) 인상했다. 이는 2008년 초 이후 가장 높은 수준이다. 또 이날 나온 점도표에서는 올해 연말까지 125bp 추가 인상 가능성이 엿보였다.

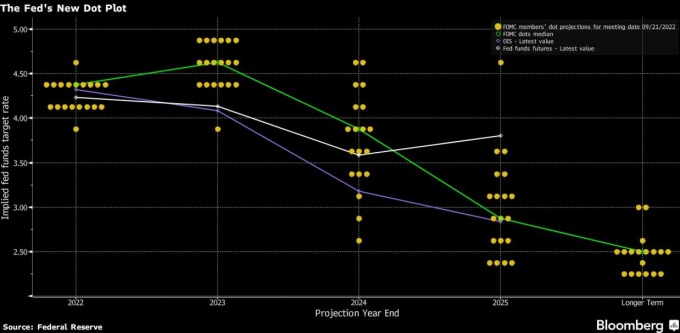

연준 위원들의 금리 전망을 점으로 표시한 점도표에서 올해 말 기준금리는 4.4%로 오를 것으로 예상됐다. 위원들 대다수가 연말까지 기준금리를 4.25~4.50%로 최소 1.25%포인트 더 인상할 필요가 있다고 본 것이다. 아울러 내년에는 금리가 4.6%로 더 높아지고 2024년에는 3.9%로 내릴 것으로 전망됐다.

앞서 6월 점도표에선 올해 말 기준금리가 3.4%, 내년 말에는 3.8%까지 오를 것으로 전망된 바 있다. 이번에 연준 위원들이 제시한 최종금리 중간값은 4.5~4.75%였고, 19명 중 6명의 위원은 4.75~5%를 최종금리로 내다봤다. 시장은 최종금리가 5%를 넘을 것으로 예상한 위원은 없었다는 점에도 주목했다.

월가의 주요 투자은행들은 연준이 9월 FOMC에서 발표한 경제전망(SEP)과 점도표가 예상보다 매파적이라고 판단했고, 일부 IB는 최종금리 전망치를 상향 조정에 나섰다.

모간스탠리는 "올해 말 기준금리 전망치 중간값인 4.4%는 11월 75bp, 12월 50bp 인상 가능성이 거의 확실하다는 것을 보여준다"면서 "내년 말 점도표는 위원마다 차이가 커서 불확실성이 높아 보인다"고 분석했다.

씨티그룹은 "파월 의장은 연착륙을 기본 시나리오로 생각하면서도 더 깊은 침체 가능성을 인정하는 것처럼 보인다"면서 "연준이 11월 75bp, 12월 50bp에 이어 내년 2월 25bp 금리를 인상하면서 최종금리가 4.5~4.75%에 도달할 것으로 전망한다"고 밝혔다. 이는 이전 4.25~4.50% 전망치에서 25bp 상향 조정한 셈이다.

뱅크오브아메리카는 "11월 75bp, 12월 50bp, 그리고 내년 2월과 3월에 각각 25bp 금리가 인상돼 최종금리가 4.75~5.0%가 될 것"으로 전망했다.

한편 UBS는 "내년에 연준의 예상보다 빠르게 물가상승률이 2%로 낮아지고 노동시장이 상당히 둔화할 것으로 예상한다"면서 "연준은 오는 11월에 75bp, 12월에 50bp를 올리겠지만, 내년 2월 1일 FOMC 회의에서 금리 인상을 중단하고 이어 25bp씩 3차례 인하할 것"으로 점쳤다.

시장에선 경기침체 우려도 더 커졌다. 연준은 올해 미국 경제성장률 전망치를 기존 1.7%보다 1.5%포인트 낮춘 0.2%로 제시했다. 실업률 전망치는 올해 3.7%에서 3.8%로, 내년엔 3.9%에서 4.4%로 올렸다.

일각에선 연준의 실업률 전망이 높아진 점을 두고 앞으로 경기침체가 와도 이를 용인하겠다는 의미로 해석했다. 파이퍼 샌들러의 로베르토 펄리 글로벌 정책 담당은 "경기가 침체에 빠지지 않고 실업률이 0.5%포인트 이상 높아진 적은 없었다"며 이번 FOMC 전망은 경기침체가 일어날 가능성을 암시한다고 봤다.

로이터 통신 또한 "이날 나온 전망은 연준 위원들이 경제 성장 전망에 대해 더욱 비관적으로 변했음을 보여준다"고 평가했다. 시장이 경기 침체 가능성을 우려하는 한편 연준이 경제 연착륙에 대한 믿음이 약해졌다는 분석도 나왔다.

프린시펄 글로벌 인베스터스의 시마 샤 수석 글로벌 전략가는 "연준이 내놓은 새로운 금리 전망을 보면 연준은 경착륙을 계획하고 있다"면서 "연착륙은 거의 불가능하다"고 판단했다. 그는 "파월 의장의 발언은 중앙은행이 침체를 대변하고 있는 것으로 해석돼야 한다"며 "앞으로는 (경제가) 더 어려워질 것"으로 전망했다.

당분간 연준의 고강도 긴축이 지속될 것이라는 우려가 투자심리를 압박하면서 간밤 뉴욕증시의 3대 지수는 일제히 약세를 보였다. FOMC 성명서 발표와 제롬 파월 의장의 기자회견 도중 지수가 일시 상승하기도 했지만 다시 하락하며 마감했다.

21일 뉴욕증권거래소(NYSE)에서 다우존스30산업평균지수는 전장보다 522.45포인트(1.70%) 떨어졌고, S&P500지수는 66.00포인트(1.71%) 내렸다. 기술주 중심의 나스닥 지수는 전장보다 204.86포인트(1.79%) 밀린 채로 거래를 마쳤다.

다우지수는 지난 6월 17일 이후 가장 낮은 종가를 기록했고, 나스닥과 S&P500지수는 각각 7월 1일과 6월 30일 이후 최저 종가를 찍었다. 현재 S&P500지수는 지난 6월 중순에 기록한 연중 최저치를 불과 4% 정도 웃도는 수준이다.

파월 의장은 기자회견에서 "물가상승률이 연준 목표치인 2%를 향해 내려가고 있다고 매우 확신하기 전에는 금리인하를 고려하지 않을 것"이라며 물가가 잡힐 때까지 연준은 금리 인상을 이어가겠다고 역설했다. 그의 메시지는 지난 8월 잭슨홀 미팅과 일관되게 매파적이었다.

연준의 3회 연속 '자이언트 스텝' 결정 이후 미국 장단기 국채는 서로 다른 방향으로 움직였다. 21일 연준의 통화정책에 민감한 2년물 국채 금리는 4.1%대로 고점을 높이며 2007년 10월 이후 최고치를 경신했다. 반면 지난 20일 3.6%대로 올라 2011년 4월 이후 가장 높은 수준을 보였던 10년물 금리는 21일 3.5%대로 떨어졌다.

이처럼 장기 금리가 단기 금리를 밑도는 금리 역전 현상이 심화하면서 앞으로 1~2년 내 경기침체 위험을 신호했다. 22일 개장 전 10년물 금리는 전장 대비 3.2bp 오른 3.544%를, 2년물 금리는 6.9bp 상승한 4.0645%를 가리키고 있다.

kimhyun01@newspim.com