올해 7곳 청약경쟁률 0.1대 1미만에 그쳐

웅신미켈란의 아침 456가구 모집에 19명만 신청

"과잉공급과 정부 규제로 인해 수요자 감소"

[서울=뉴스핌] 유명환 기자 = 인천과 경기도 지역의 미분양 오피스텔 단지가 속출하고 있다. 올해 들어 인천·경기 지역에서 분양한 오피스텔 13곳 중 10곳이 미분양으로 청약이 마감됐다. 이 중 7곳의 경쟁률은 0.1대 1 미만에 그치는 등 참담한 성적을 기록 중이다. 전문가들은 수도권에 치솟은 집값의 대체 투자처로 주목받고 있지만, 수도권과 잇는 대중교통과 각종 편의시설을 갖추지 분양물건의 투자에 대해 신중한 접근이 필요하다고 조언했다.

13일 KB경영연구소에 따르면 3월 말 기준 전국 미분양 아파트 수는 1만5270가구를 기록했다. 이는 1992년 1월(1만3028가구) 이후 29년 2개월 만에 최저치다. 미분양 물량이 가장 많았던 2009년 3월(16만5641가구) 대비 11분의 1 수준이다.

반면 경기도 지역의 오피스텔 시장은 얼어붙었다. 국토교통부 청약홈에 따르면 올 들어 전국서 분양한 오피스텔 단지 21곳 중 8곳만이 미분양 없이 청약을 마감했다. 나머지 13곳(61.9%)은 미분양됐다.

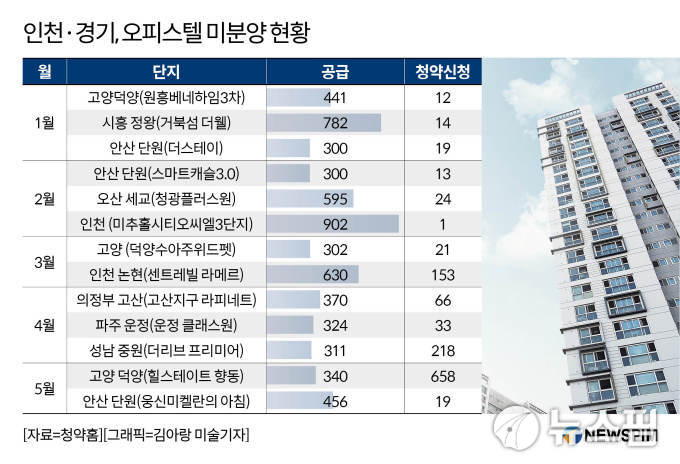

오피스텔 미분양은 인천·경기 곳곳에서 나타나고 있다. 올 들어 인천·경기 지역에서 분양한 오피스텔 13곳 중 10곳이 미분양됐다. 이 중 7곳의 경쟁률은 0.1대 1 미만에 그치는 등 참담한 성적을 거뒀다.

◆ 고양·안산 등 오피스텔 미분양 속출

미분양 사태는 올해 첫 분양단지부터 시작됐다. 지난 1월 경기 고양시 덕양구에서 분양한 '원흥베네하임3차'는 441가구 모집에 접수는 12건에 불과했다. 이어 분양한 '거북섬 더웰'도 782가구 역시 청약 신청이 14건에 그치며 가장 낮은 경쟁률(0.02대 1)을 기록했다.

오피스텔 미분양은 최근까지 꾸준히 이어지고 있다. 지난달 27일 경기 안산시 단원구에 분양한 '웅신미켈란의 아침'도 456가구 모집에 접수건수 19명만 신청해 대규모 미달 사태를 빚었다. 올 들어 경기·인천에서 분양에 성공한 오피스텔은 인천 미추홀구 '시티오씨엘 3단지'(11.88대 1), 성남 중원구 수진역 '더리브 프리미어'(7.02대 1), 고양 덕양구 '힐스테이트 향동'(1.94대 1) 등 3곳 단지에 불과했다.

미분양 단지의 주된 원인은 초과 공급이다. 소형 오피스텔 공급이 많이 늘어나면서 신규 물량 미분양으로 이어지고 있다는 분석이다. 부동산114 통계에 따르면 지난 3년 동안 전국에서 공급된 오피스텔 물량의 70% 정도는 전용 40㎡이하 면적이다. 2018~2020년 소형 비중은 72.1%(2018년), 74.0%(2019년), 68.6%(2020년)로 꾸준히 70% 주위를 오갔다. 올해 분양 예정 물량의 경우 총 5만4505가구 중 4만2723가구이 소형으로 구성돼 소형 비중이 78.4%에 달한다.

◆ 청양 시장 양극화…서울·세종 최고 경쟁률 경신

반면 서울·세종 등 인기가 높은 지역은 높은 경쟁률을 자랑하며 지역별 편차가 심하게 나타났다. 서울 동대문구 '힐스테이트 장안 센트럴'은 369실 모집에 거주자 우선 유형에서만 1325건이 접수돼 최고 23.96대 1의 경쟁률을 기록했다.

지난달 17일과 18일 양일간 청약을 진행한 주거형 오피스텔 '루카 831'은 서울 강남구 역삼동, 지하철 2호선·신분당선 강남역 역세권에 위치하는데다, 차별화된 상품설계까지 갖추었다는 점이 높이 평가되며, 최고 47.5대 1, 평균 12.14대 1의 높은 경쟁률을 기록했다.

같은달 서울 동대문구 장안동, 지하철 5호선 장한평역 역세권에서 분양한 주거형 오피스텔 '힐스테이트 장안 센트럴'은 최고 8.56대 1, 평균 6.04대 1의 우수한 경쟁률로 청약을 마감했다.

오피스텔 몸값도 상승세다. 서울 영등포구 '쌍용 플래티넘 시티 1단지' 오피스텔 전용면적 62㎡는 지난해 7월 5억500만원에 거래됐으나 올해 1월 5억 9500만원에 거래됐다. 지난해 6월 2억9000만원이던 서초구 '더샵 서초' 오피스텔 전용면적 36㎡도 지난달 3억 4900만원으로 20% 상승한 것으로 조사됐다.

전문가들은 이런 청약 양극화의 배경으로 최근 급격히 늘어난 물량을 지목하고 있다. 부동산114 통계에 따르면 최근 3년간 전국 오피스텔 입주물량은 2018년 8만2191건, 2019년 9만3258건, 2020년 8만3623건으로 크게 늘었다. 특히 이 중 40㎡ 이하의 소형 비중이 평균 70%에 육박한다.

임병철 부동산114 수석연구원은 "시장 수요는 아파트 대체재로 여겨지는 중·대형 오피스텔에 몰리는데 공급은 소형면적 위주로 크게 늘며 괴리가 발생했다"며 "최근 전반적인 부동산 가격 상승세로 임대수익보다는 시세차익을 노리는 투자자들이 많아 입지가 좋은 지역에 수요가 몰리는 것"이라고 설명했다.

이어 "아파트보다는 오피스텔의 규제가 작지만, 공급이 늘고 지난해부터 오피스텔도 규제가 일부 강화된 영향으로 수요가 줄어든 것으로 보인다"면서 "최근 부동산 시장의 주요 매수층이 20~30대인데, 이들이 임대수익을 받는 오피스텔보다 시세 차익을 노릴 수 있는 빌라나 아파트에 더 많은 관심을 갖는 영향도 있다"고 분석했다.

함영진 직방 빅데이터랩장은 "2018~2020년 오피스텔과 도시형생활주택, 생활형 숙박시설 등이 전국에 연 10만~13만가구씩 공급돼 굉장히 많았다"면서 "오피스텔은 아파트보다 규제 수위가 낮고 소액으로 투자가 가능하다는 이점이 있지만, 올해도 공급이 많아 옥석 가리기가 필요하다"고 말했다. 그는 "실거주 목적이라면 전용률이 높고 기반시설이 갖춰진 중대형 오피스텔을 중심으로, 투자 목적이라면 역세권 입지를 중심으로 살펴봐야 한다"고 덧붙였다.

ymh7536@newspim.com