단기적 주가하락 및 변동성 확대 부작용도

성공적 상장을 위한 '신규자금+증시활력' 필요

[서울=뉴스핌] 배상희 기자 = 초대형 유니콘(기업가치 10억 달러 이상의 비상장사)의 상장 소식에 중국과 홍콩 증시가 들썩이고 있다. 중국 알리바바그룹 산하 핀테크(Fintech, 금융과 기술을 결합한 서비스) 전문 금융 자회사인 앤트그룹(螞蟻集團, 구 앤트파이낸셜)이 그 주인공이다.

앤트그룹은 25일 투자설명서를 제출하며 상하이증권거래소의 과학기술주 중심 시장인 커촹반(科創板·스타마켓)과 홍콩증시에 동시 상장을 신청한 것으로 알려졌다. 아직까지 주당 발행가와 상장 일시 등 구체적인 일정은 공개되지 않았으나, 오는 10월 하순 경 정식 상장을 할 것으로 예상된다.

시장에서는 앤트그룹의 상장이 적지 않은 변화를 불러오면서 A주(중국 본토증시에 상장된 주식) 역사에 이정표적 사건으로 기록될 것이라는 평가가 나온다.

우선, 앤트그룹은 기업공개(IPO)를 통해 300억 달러의 자금조달에 나설 것으로 예상되는데, 실제로 해당 규모의 공모가 성사될 경우 사우디아라비아의 국영 석유회사 아람코(256억 달러)를 제치고 세계 최대 규모의 IPO로 기록되게 된다.

아울러, 커촹반 시장은 출범 1년여 만에 중국 대표 파운드리업체인 중심국제(中芯國際∙SMIC)에 이어 앤트그룹 유치에까지 성공하면서 '중국 과학기술주의 상장 메카'로 성장하는 데 한 걸음 더 다가서게 될 전망이다. 이와 함께 A주 시총 순위에 변화를 불러올 수 있고, 앤트그룹의 지분을 보유한 최대 60명에 달하는 억만장자가 탄생할 수 있으며, 앤트그룹 테마주도 동반 상승하면서 A주 전반에 활력을 불어넣을 것으로 기대를 모으고 있다.

일각에서는 이같은 긍정적 변화 외에도 앤트그룹의 상장이 A주 시장에 단기적인 혼란을 불러올 수 있다는 가능성을 제기한다. 과거 몇몇 대형 그룹의 IPO 사례처럼 앤트그룹이라는 매력적인 신주로 시장의 대규모 유동성이 흡수되면서, 증시 전반의 주가 하락을 유도할 수 있다는 게 그 첫 번째다. 아울러 앤트그룹이 발행가를 너무 높게 책정할 경우 초대형 '핀테크 대어'의 상장이라는 이벤트에만 집중한 단기 투자자들이 향후 대거 빠지면서 주가 변동성을 키울 수 있다는 지적도 나온다.

◆ 앤트그룹 상장, 왜 주목을 받는가?

앤트그룹은 중국의 대표 모바일 결제 서비스인 즈푸바오(支付寶·알리페이)를 운영하는 기업이다. 알리바바 마윈(馬雲) 창업자가 설립한 앤트그룹은 2011년 알리바바 그룹에서 분사된 후 기업 이름을 앤트그룹으로 바꾸고 종합 금융서비스 전문 기업으로 빠르게 성장했다.

세계에서 가장 몸값이 높은 유니콘으로 평가 받고 있는 앤트그룹의 상장 전 기업가치는 2000억 달러(약 237조4000억원) 정도로 평가된다. 상장 전 앤트그룹의 기업가치와 성장 잠재력 등을 고려할 때, 양대 증시 상장 후 A주 시총 1위 자리를 차지하는 것은 어렵지 않을 것이라는 게 시장의 평가다. 현재 A주 최고 몸값을 자랑하는 귀주모태(貴州茅臺 600519 SH)의 시가총액은 2조1600억 위안(약 371조6300억원)에 달한다.

앤트그룹은 알리페이 외에 세계 최대 머니마켓펀드(MMF)인 위어바오(餘額寶), 오픈형 금융정보서비스 플랫폼인 자오차이바오(招財寶), 자산관리 플랫폼인 마이쥐바오(螞蟻聚寶∙Ant Fortune), 개인신용평가사 즈마신용(芝麻信用), 인터넷전문 은행인 왕상은행(網商銀行∙마이뱅크), 소액대출 서비스인 마이화베이(螞蟻花唄∙Ant Credit Pay) 등을 운용하고 있는 명실상부 중국 최대 핀테크 기업으로 평가 받고 있다.

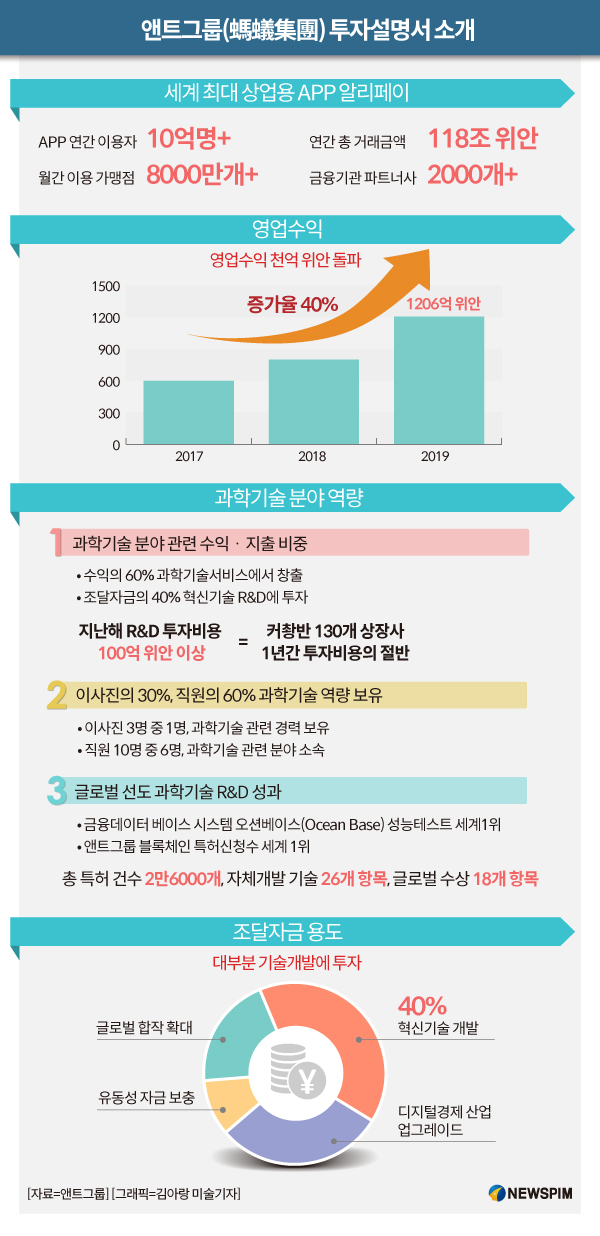

특히, 세계 최대 상업용 앱(APP)으로 평가 받는 알리페이는 연간 이용자 10억명을 보유하고 있고, 연간 거래액은 118조 위안에 달한다. 지난 3년간 40%를 넘어서는 영업수익(매출) 성장을 기록했고, 지난해에는 영업수익 1000억 위안을 돌파했다.

앤트그룹의 최대 강점 중 하나는 혁신기술 경쟁력으로, 업계 최고 수준의 자금을 과학기술 연구개발(R&D)에 투자하고 있다. 앤트그룹이 상장을 앞두고 제출한 투자설명서에 따르면 조달된 자금의 40%는 향후 혁신기술 개발에 쓰일 예정이다.

◆ 초대형 IPO, 중국 증시 변동성 키울 수도

일각에서는 과거 A주의 대규모 IPO 사례를 답습, 앤트그룹의 상장이 A주 시장의 단기적인 주가 하락과 변동성 확대를 유도할 수 있다는 관측도 나온다.

중국 4대 보험사 중 하나인 중국평안(中國平安∙PINGAN, 601318 SH)의 IPO는 대표적 사례다. 글로벌 금융위기 여파에 A주 시장이 불안정한 흐름을 이어가던 지난 2007년 3월 1일, 상하이 증시에 상장한 중국평안은 당시 388억7000만 위안에 달하는 대규모 자금조달에 나섰다. 발행가는 33.8위안으로 당시 A주 최고 발행가의 금융주이자 전세계 최대 규모의 자금조달에 나선 보험회사라는 기록을 남겼다.

당시 수많은 투자자들이 중국평안이 발행한 주식을 매입하기 위해 몰려들었고, 이는 시장의 대규모 유동자금을 빨아들이면서 중국 증시 메인보드의 주가가 크게 하락하는 결과로 이어졌다.

중국 시장에서는 이를 두고 피를 뽑는 효과(抽血效應)라 일컫는다. 여기서 말하는 피는 '자금'을 의미하는 것으로, 신주가 발행되면 대규모 자금이 신주로 흘러 들어가고 이는 금융시장의 유동자금을 축소시켜 단기적으로 증시 전체 주가의 하락을 유도하는 결과로 이어지는 현상을 일컫는다.

유망 기업의 조달 자금 규모가 존량자금(存量資金, 아직 사용되지 않고 주식 계좌에 남아있는 투자 가능 자금)으로는 충족이 안될 정도로 클 경우, 기존의 주식을 팔아 해당 주를 매입하는 수밖에 없는 만큼 이는 주가의 하락을 유발할 수 있다는 설명이다.

평안보험은 이후 2008년에도 1600억 위안에 달하는 사상 최대 자금조달 계획을 밝혔고, 신규 물량 부담감에 중국 증시는 큰 낙폭을 기록했다.

앤트그룹은 그간 투자자들 사이에서 상장 기대감을 한 몸에 받아온 기업인 데다, 사상 최대 규모의 자금조달에 나서는 만큼 단기적으로 평안그룹의 사례가 재현될 가능성도 배제할 수 없다는 관측이다.

2007년 11월 5일 상장한 중국 최대 국영 석유업체 페트로차이나(中國石油·중국석유, 601857 SH)의 IPO 또한 중국 증시에 적지 않은 변동성을 불러온 사례로 꼽힌다.

당시 페트로차이나는 2000년 4월 7일 홍콩 증시(00857 HK)에 우선 상장해 주당 1.27 홍콩달러의 저가로 신주를 발행, 111억6500만 홍콩달러의 자금을 조달했다. 이후 페트로차이나는 2007년 A주에서 16.70 위안의 고가로 신주를 발행해 668억 위안의 자금 조달에 나섰다. 상장 당일 페트로차이나의 시총은 A주 역대 최고가인 8조9000억 위안까지 치솟았고, 이와 함께 상하이지수도 6%포인트 가까이 올랐다.

하지만, 상장 이후 12년간 페트로차이나의 주가는 크게 하락하면서 상장 당시 기록한 주가 고점을 다시 돌파하지 못했고, 시총은 8조 이상 증발했다. 8월 26일 기준 페트로차이나의 시총은 8126억1300만 위안이다.

◆ 성공적 상장 선행조건, '신규자금+증시활력'

앤트그룹에 대한 투자자들의 기대감을 충족시켜주고 성공적인 상장 데뷔전을 치르기 위해서는 신규 투자 자금 유입과 증시 활력이라는 두 가지 조건이 수반돼야 한다는 평가가 나온다.

우선, 평안보험과 같은 사태가 재현되지 않기 위해서는 그만큼 주식 시장의 활력이 보장돼야 한다. 주식 시장이 활기를 잃을 경우 그만큼 신규 자금의 유입도 줄어들기 때문이다. 신규 자금이 지속적으로 유입될 경우, 대규모 투자자들이 기존의 주식을 매도해 신주를 매입함으로써 발생할 수 있는 주가 폭락 사태를 막을 수 있다는 설명이다.

아울러 페트로차이나처럼 너무 과도하게 높은 발행가를 제시하는 것은 피해야 한다는 의견도 나온다.

일부 전문가들은 현재 앤트그룹의 영향력이나 기업가치 등을 고려해 상장 이후 A주 시총 1위 기업으로 부상할 가능성이 크다는 평가가 나오고 있으나, 앤트그룹이 상장 데뷔전을 치를 커촹반은 상하이와 선전의 메인보드에 비해 늦게 개설된 신규 시장이라는 점에서 확신할 수 없다고 진단한다.

초대형 핀테크 기업의 상장이라는 이벤트에만 초점이 맞춰져 투자 열기가 과열되고 기업가치가 과도하게 높아질 경우, 페트로차이나처럼 향후 주가와 시총이 급격히 떨어지고 주가 전반의 변동성을 확대하는 결과를 초래할 수 있다는 설명이다.

pxx17@newspim.com