[서울=뉴스핌] 김지나 기자 = 현대HCN 인수자로 KT스카이라이프가 낙점된 이후 후속 매물인 CMB가 적극적으로 기업 홍보에 나서는 한편 법률 자문사를 선정하며 발 빠르게 움직이고 있다.

현대HCN이 흥행에 성공하고 예상보다 높은 가격에 팔린 것으로 알려지며 CMB는 그에 따른 후광효과를 기대하는 한편, 협상에 우위를 점하기 위해 딜라이브 보다 먼저 팔려고 적극적으로 움직이는 모양새다.

20일 업계에 따르면 CMB는 매각 법률 자문사로 법무법인 김앤장을 선정하고 매각작업에 속도를 내고 있다. 이와 관련해 김태율 CMB 대표는 지난 18일 "매각 법률 자문사를 통해 거래의 안정성과 투명성을 강화하고, 매각 절차의 신속성을 확보하겠다"고 밝혔다.

당초 CMB는 법률 자문사 없이 매각 절차를 진행할 계획이었다. 법률 자문사를 선정하게 되면 자문사에 수수료를 지급해야 하기 때문에 추가 비용이 발생하게 된다. 업계는 이에대해 CMB가 현대HCN이 예상보다 높은 가격에 매각 되자, 가격에 대한 기대감을 안고 적극적 매각 방식으로 방향을 튼 것이 아니냐고 보고 있다.

업계 관계자는 "현대HCN이 6000억원 수준으로 팔린 것이 맞는다면, 물적분할로 현금을 존속법인에 남기고도 사업권 만으로 6000억원 이상의 가치를 받은 것"이라며 "이것은 후속 매물에 영향을 미치게 되고, CMB 입장에서도 적극적으로 매각절차를 진행해 더 높은 가격을 받을 수 있을 것이란 기대감을 안고 있을 것"이라고 말했다. 현재 CMB 매각가는 3000억원에서 5000억원 사이로 평가되고 있다.

CMB의 매각가를 떨어뜨리는 가장 큰 요인은 8VSB(아날로그방송 가입자 상대 디지털방송 전송 서비스)를 하고 있어 다른 케이블TV 사업자들과 비교해 가입자당평균매출(ARPU)이 낮다는 점이다.

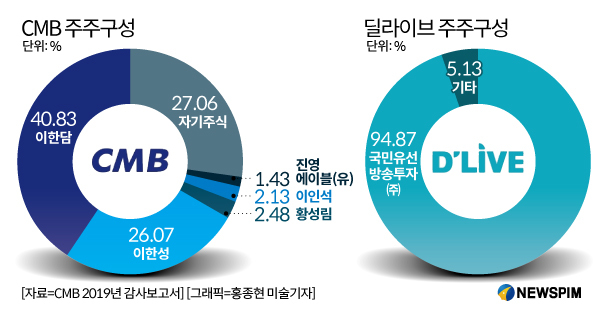

반면 오너 기업인만큼 오너가 의지를 가지고 매각 작업에 나선다면 빠른 매각이 가능하다. 현재 CMB 지분 구조는 오너인 이한담 회장이 지분 40.83%를 보유하고 있고, 그의 동생 이한성 씨가 26.07%, 배우자 황성림씨가 2.48%, 선대회장이자 이 회장의 아버지가 지분 2.13%를 보유하고 있다. 전체 지분 중 71.51%를 오너일가가 보유하고 있는 것이다.

이것은 CMB와 함께 매물로 나와 있는 딜라이브와 비교되는 부분이기도 하다. 딜라이브의 경우 경영 참여형 사모펀드인 MBK파트너스와 맥쿼리코리아 등이 참여한 국민유선방송투자(KCI)가 지분 94.87%를 보유하고 있다.

KCI가 딜라이브를 인수한 것은 2008년. KCI는 2015년부터 매각에 나섰지만 흥행에 실패했고, 이후 차입금을 제 때 상환하지 못하며 채권단이 KCI의 딜라이브 지분을 넘겨받아 매각 작업을 주도하고 있다. 매각 작업에 의사결정권자가 복잡하게 얽혀있는 만큼 매각 작업 역시 더딜 수밖에 없는 구조다.

딜라이브 관계자는 "기본적으로 CMB와 딜라이브는 매각하는 단계가 우리와 다르고 우리는 채권단이 일임해 매각 작업을 진행하고 있다"면서 "우리는 몇 년 전부터 매각을 진행해 왔고, CMB는 이제 막 나서고 있는 상황에 가시적인 움직임이 보이는 것"이라고 설명했다.

업계 관계자는 "딜라이브 매각가가 9000억원 수준으로 얘기되고 있는데, 통신사 입장에선 주파수 이슈도 있고, 그 돈으로 차라리 다른 사업을 하는 게 낫다고 생각할 수 있다"면서 "반면 CMB의 경우 ARPU가 문제인데, 이를 감안해 오너가 매각가를 낮추겠다고 판단한다면 딜라이브 보다 CMB가 오히려 매각작업에 속도를 낼 수 있을 것"이라고 바라봤다.

일각에선 CMB가 최근 매각 관련 적극적 움직임을 보이는 것과 관련해 매각 방식이 프라이빗딜이 아닌 현대HCN과 같이 공개입찰 방식으로 가는 것이 아니냐는 시각도 있지만, 그 가능성은 낮아 보인다. 인지도나 ARPU 등 경쟁력 측면에서 공개입찰로 전환한다고 하더라도 다수의 사업자가 입찰에 뛰어들 가능성이 낮기 때문이다.

CMB 관계자는 "필요한 상황이 되면 그 때 가서 공개입찰로 전환할 수 있겠지만, 지금 상황에 공개입찰은 도움이 되지 않는다고 생각한다"면서 "입찰에 적극적인 통신사가 복수로 나선다면 얘기가 되겠지만 현재 통신사와 얘기하고 있는 단계일 뿐 알 수 없기 때문"이라고 말했다.

abc123@newspim.com