"차환금리 급상승 등으로 잠재적 부담"

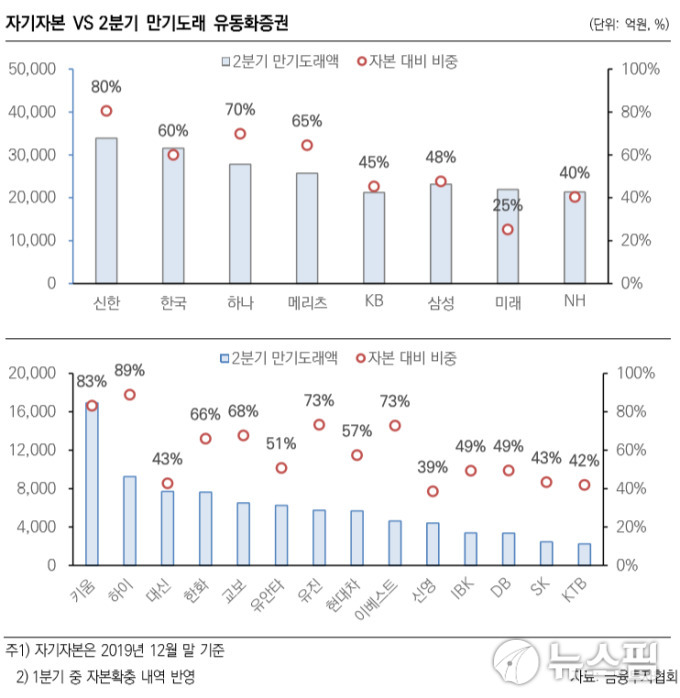

[서울=뉴스핌] 문형민 기자 = 자산유동화기업어음(ABCP) 자산유동화전자사채(ABSTB) 등 차환 부담이 증권사 발목을 잡고 있다. 유동화증권의 2분기 중 만기도래 금액이 자기자본의 80% 이상인 증권사는 신한금융투자, 키움증권, 하이투자증권 등인 것으로 드러났다.

14일 한국신용평가와 금융투자협회에 따르면 이달에 만기도래하는 ABCP와 ABSTB는 13조7000억원 어치다. 2분기 중 만기도래액은 29조4000억원.

증권사별로는 신한금융투자, 한국투자증권 등이 3조원대이고, 하나금융투자 메리츠증권 KB증권 삼성증권 NH투자증권 등이 2조원대의 만기도래가 예정돼있다.

만기도래액이 작년말 기준 자기자본에서 차지하는 비중을 따지면 신한금융투자의 만기도래액은 자기자본의 80%를 차지한다. 하나금융투자와 메리츠증권은 각각 70%, 65%다. 키움증권과 하이투자증권의 비중은 각각 83%, 89%로 높은 편이다.

한신평은 "신한금융투자는 PF유동화증권 규모는 작은 편이나, Non-PF 잔액이 큰 것이 특징"이라며 "하이투자증권은 대부분이 PF유동화로 구성돼 있다"고 설명했다.

코로나19 팬데믹 이후 시장의 불확실성 확대로 증권사가 보증한 자산유동화증권 차환(Roll-over) 위험이 대두되고 있다. 건설사업을 시행할 때 건설사는 사업권을 담보로 금융사에서 돈을 빌린다. 증권사들이 시행사 대출채권을 담보로 자산유동화증권을 발행하거가 지급보증을 서는 형태로 신용을 보강해주고 수수료 수익을 챙겼다.

이때 발행하는 자산유동화증권은 보통 3개월 안에 차환 발행하는 구조다. 시장에서 판매가 이뤄지지 않으면 유동성 및 신용공여를 제공한 증권사가 직접 매입해야 한다. 지난달 일부 증권사가 보증한 유동화증권이 시장에 유통되지 않아 내부자금으로 보충했다.

한신평은 "증권사가 유동성 및 신용공여를 제공한 유동화증권이 차환 실패하는 경우가 많지는 않을 것"이라면서도 "차환금리 급상승 등으로 인하여 2분기 증권사 유동성의 잠재적 부담으로 대두되고 있다"고 진단했다.

hyung13@newspim.com