[서울=뉴스핌] 이현성 기자 = 라임자산운용 환매 중단 사태의 여파로 리스크 관리에 나선 일부 증권사들이 토탈리턴스와프(TRS) 계약 해지에 나서고 있어 주목된다. TRS 사업을 영위하는 증권사 프라임브로커리지서비스(PBS:헤지펀드 지원업무) 사업 역시 이번 사태를 계기로 위축될 지 주목된다.

30일 금융투자업계에 따르면 최근 수년간 확장 추세를 보여왔던 증권사의 TRS와 PBS 사업이 다소 위축될 것이라는 전망들이 나오고 있다. 다만 수익성과 진입장벽이 높은 편이어서 장기적으로 증권사들이 PBS 사업 규모를 줄이지는 않을 것이라는 것도 대체적인 견해다.

증권사는 PBS를 통해 헤지펀드 운용에 필요한 증권 대여·대출 등 각종 서비스를 제공한다. 증권사는 헤지펀드 운용사에 헤지펀드 운용에 필요한 레버리지를 일으켜 수익을 내는 것을 목적으로 한다.

PBS 사업에서 사용하는 대표적인 기법이 TRS다. TRS 계약으로 운용사는 증권사의 신용을 담보로 레버리지를 일으켜 필요한 자금을 얻고, 증권사는 그 과정에서 높은 수수료 수익(4~5%)을 얻는다. PBS 사업이 증권사로서는 평균 1~2% 수수료 대신 4% 이상의 수수료를 챙길 수 있는 수익성 높은 사업이다.

다만 신용을 담보로 운용사가 레버리지를 일으키기 때문에 리스크 관리가 필수적이다. 따라서 리스크 관리가 가능하다고 판단되는 자기자본 3조원 이상의 종투사(종합금융투자사업자)만 PBS 사업에 뛰어들 수 있다.

그러나 업계 전문가들은 PBS가 자기자본이 3조가 넘는다고 해서 쉽게 뛰어들 수 있는 영역은 아니라고 입을 모았다. PBS 사업 자체가 어느 정도 비용이 들기 때문에 공격적인 사업 확장을 하지 못하면 레드오션인 시장에서 선두를 잡기 쉽지 않다는 전언이다.

따라서 현재 삼성증권, NH투자증권, 미래에셋대우, 한국투자증권, KB증권, 신한금융투자 등 6개 증권사만이 PBS 사업을 하고 있다. 한 증권사 관계자는 "그중에서도 오랜 기간 WM이나 리테일 점유율이 높은 증권사가 이 분야의 시장 점유율이 높을 수밖에 없다"며 "후발주자들은 공격적으로 사업을 하지 않으면 비용이 더 발생하는 구조에 직면할 수 있다"고 전했다.

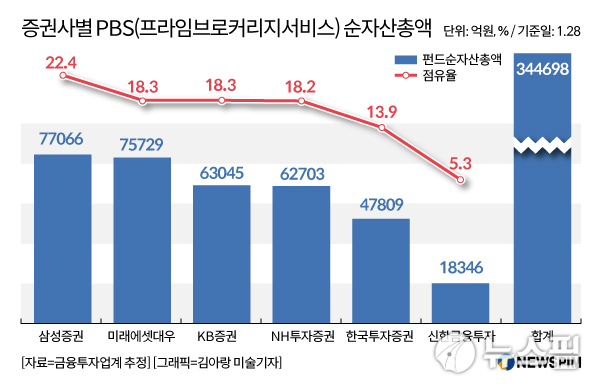

이 중 삼성증권의 PBS 시장 점유율이 가장 높은 것으로 나타났다. 업계 추정치 자료에 따르면 삼성증권은 순자산총액 7조7066억원, 점유율 22.4%로 1위에 올랐다. 미래에셋대우는 7조5729억원, 점유율 22%로 업계 규모 2위를 차지했다. 3위와 4위는 각각 6조3045억원과 6조2703억원의 운용자산 (점유율 각각 18.3%, 18.2%)을 보유한 KB증권과 NH투자증권이다. 한국투자증권은 4조7809억원(점유율 13.9%)로 5위에 올랐으며 신한금융투자는 1조8346억원(점유율 5.3%) 규모로 업계 규모 6위로 집계됐다.

신한금융투자는 PBS 사업에 가장 늦게 뛰어들었다. 이 과정에서 신한금융투자 PBS 사업부는 라임자산운용과의 TRS 계약을 통해 성장한 것으로 알려졌다. 진입 장벽이 높은 PBS 사업 분야에서 신금투가 TRS로 공격적인 확장을 하면서 이번 사태까지 온 게 아니겠냐는 게 업계 관계자들의 이야기다.

라임자산운용 펀드의 환매 중단 등 사태의 중심에 TRS 계약이 관련돼 있다는 게 밝혀지자 지난해 말부터 대형 증권사들은 PBS 부서의 운영을 축소하는 쪽으로 돌아섰다. 그러나 이미 시장을 선도하고 있는 대형 증권사가 PBS 영업을 쉽게 포기하지 않을 거라는 게 업계 전문가들의 공통된 의견이다.

한 증권사 관계자는 "당장은 규제를 피해 규모를 줄이겠지만 시장에 수요가 있는 한 재정비 등을 통해 원상복구 될 가능성이 크다고 본다"고 밝혔다.

다른 증권사 관계자 역시 "애초에 TRS 등 PBS사업 영역이 대중에 알려지지 않은 영역이기 때문에 이번 사태가 터지지 않았으면 구조는 공개되지 않았을 것"이라며 "관련 사업에 대한 정보가 외부에 제한적이기 때문에 충분히 다시 사업을 확장할 가능성이 있다"고 전했다.

hslee@newpim.com