KB·하나·신한금융, 내년 사업 불투명해도 배당은 늘려

"국민연금 10% 투자한도 풀고, 수익기반 글로벌화해야" 지적

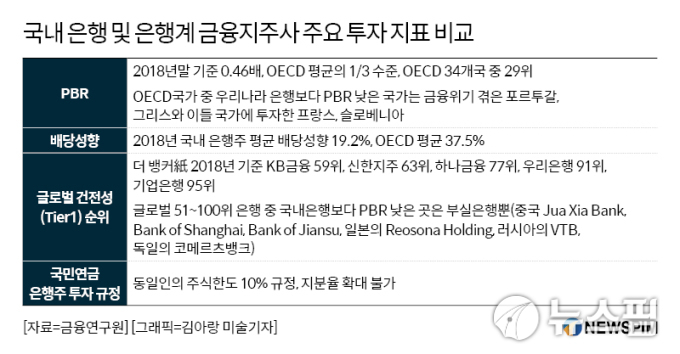

[서울=뉴스핌] 한기진 기자 = 최근 국내 은행과 은행계 금융지주사들이 배당확대, 자사주매입 등 주가를 끌어올리기 위해 적극적인 대응에 나서고 있다. 현재 국내 금융주의 9월말 기준 주가 적정성 지표인 주가순자산비율(PBR)은 0.42배 수준으로 OECD 34개국 중 29위에 그친다. 현재의 조 단위 순이익 추세가 이어질 경우 국내 금융주의 기업가치는 OECD내 꼴찌로 추락할 수도 있는 상황이다.

29일 금융권에 따르면 은행계 금융지주회사들은 3분기 실적 발표를 계기로 배당성향(당기순이익 대비 현금배당 비율)을 끌어올리고 자사주 매입 등을 적극 검토하기로 하반기 전략을 수립했다.

|

하나금융지주는 3분기 중간배당을 1주당 배당금 500원(시가배당률 1.4%)로 결정했다. 2017년 300원, 2018년 400원보다 높였다. 또한 중간/결산 합산 배당성향을 올해 27% 수준으로 2017년 22.5% 2018년 25.5%보다 확대하고, 중장기적으로 30%까지 늘릴 계획이다. 이는 PBR이 지난해 말 기준으로 0.4배를 간신히 유지했는데, 올해 들어 0.38배까지 떨어지자 더 이상 내버려 둬서는 안 된다는 판단에 따른 조치다. 회사 내부적으로는 매년 당기순이익 2조원대를 유지하며 자산규모는 계속 커지는데, 현 주가 수준이면 3~4년내에 PBR이 0.2배까지 떨어질 수 있다는 위기감도 나온다.

신한금융지주도 올해 배당성향을 지난해보다 높이기로 했다. 내부적으로는 위험가중자산(RWA) 확대는 예상되지만 지속적인 성장 속에 건전성 악화로까지 이어지지 않아 대손충당금 부담이 크지 않다는 판단에서다. 불확실한 경영환경이지만 배당성향 확대 기조를 이어가는 게 주주들과 회사 경영에 바람직하다고 봤다. 배당성향이 2018년 23.9%이고 2015년부터 과거 5년간 평균 배당성향이 24% 인 점을 감안하면, 올해는 25%를 찍을 가능성이 농후하다.

류승헌 신한금융지주 재무총괄(CFO) 부사장은 "현재와 같은 밸류에이션에서 신한지주 주가가 거래된다면 지속적이며 적극적인 자사주 매입까지 필요하다고 본다"고 했다. 현재 PBR은 0.57배로 2017년 0.74배, 2018년 0.64배보다 추락했다.

KB금융지주도 배당확대를 검토하고 있다. 윤종규 회장은 취임(2014년 11월) 당시부터 주주친화정책을 줄곧 추진해왔고 내년 임기 만료(2020년 11월)여서, 마지막 결산 배당인 올해도 확대 필요성이 높은 상황. 배당성향은 작년 기준 26.6%로 동종업계에서 가장 높고, 자사주 1조4000억원 매입을 감안한 주주 환원율(당기순이익 대비 배당 및 자사주 매입액)은 31.9%에 달한다.

김기환 KB금융 부사장은 3분기 실적 컨퍼런스 콜에서 "이사회와 경영진이 비은행 강화와 해외진출, 반드시 필요한 자본의 내부 유보 등을 감안해 배당성향 결정할 것"이라며 "작년보다 소폭 상향 조정하기 위해 노력하겠다"고 했다.

다만 금융지주사들의 주주환원정책을 통한 주가 부양 노력에도 불구하고 근본적으로는 국내 투자환경 개선이 이뤄져야만 제대로 된 기업가치를 받을 수 있다는 지적이다.

서병호 한국금융연구원 선임연구위원은 "은행주의 PBR 하락은 한국에만 국한된 현상은 아니다"면서도 "미국, 유럽은행들과 달리 금융위기 때 경영 위기를 겪지 않았고 자산 건전성도 비교적 양호하다는 점을 고려하면 매우 이례적"이라고 전했다.

서 연구위원은 또 "국내에 상장된 은행과 은행지주 9개사 중 6개사의 최대주주가 국민연금이나 정부기관"이라며 "PBR에 대한 관심이 필요하고 은행주 배당 상향 조정, 수익기반 글로벌화와 함께 국민연금의 은행주 보유 관련 규제 완화(지분 10% 한도 규정)가 필요하다"고 조언했다.

hkj77@newspim.com