비(非)미국 비은행 기관의 외화차입 증가율, 10년래 5% 달해

금융위기 발생시 통화 미스매치 등 피해 확산 우려

[서울=뉴스핌] 백진규 기자 = "미국 이외의 국가들에서 외화 부채가 늘어나면서 금융위기의 새로운 뇌관이 될 수 있다."

필립 터너(Philip Turner) 바젤(Basel)대학교 교수는 2일 한국금융연구원이 은행회관에서 개최한 '글로벌 경제의 불확실성과 금융산업의 대응방안'을 주제로 한 국제 컨퍼런스에서 이 같이 주장했다.

이날 컨퍼런스에 참석한 필립 교수는 달러화 저금리 기조가 지속되면서 미국이 아닌 곳에서의 달러 부채가 늘고 있다는 점을 강조하면서 이는 유동성 위기가 발생했을 경우 새로운 뇌관이 될 수 있다고 우려했다.

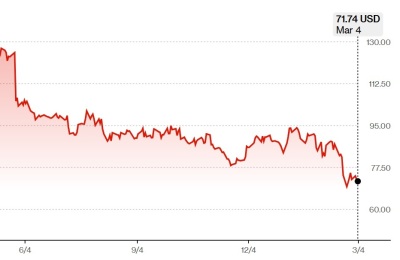

필립 교수에 따르면 최근 미국 외 국가들의 달러 시스템 규모가 빠르게 확산되고 있다. 미국 외 은행들을 통한 달러화 대출도 빠르게 증가한데다, 비은행 기관들의 채권발행 등을 통한 외화차입 증가율 역시 지난 10년간 평균 5% 이상을 유지하고 있다고 했다.

필립 교수는 "달러화와 유로화 채권시장은 대출시장을 상회하고 있으며, 글로벌 금융위기 이후 은행들의 건전성을 규제하면서 채권발행을 통한 달러화 차입이 확대됐다"고 분석했다.

미국 외 국가들의 달러 부채가 확대되면서, 현지 기업들은 현지 통화가치가 하락할 때 달러를 사들여 현지통화 가치하락을 더욱 가속화시킨다고 필립 교수는 진단했다. 또한 달러가치 상승은 달러 부채를 보유한 기업에 타격을 줘 기업 투자를 감소시킬 수 있다.

필립 교수는 "결국 이런 달러대출 확대화 외화표시채권 발행 확대는 통화간 미스매치를 늘리고, 차주 입장에서 자산과 부채의 만기가 달라지면서 위험이 확대될 수 있다"며 "이는 지난 1990년 신흥시장에서 금융위기가 가속화한 것과 같은 모습"이라고 설명했다.

이어 그는 비은행기관의 채권발행 확대가 △만기 장기화로 인한 리스크 확대 △비금융 회사채 발행기관의 신용등급 하락 △구조화 상품 확대 및 이로 인한 유동성 축소 △실제로는 유동성이 축소되지만 유동성이 많아 보이는 '유동성 착시' 현상 등을 불러일으킬 수 있다고 지적했다.

끝으로 필립 교수는 "글로벌 유동성에 대한 단일 통계가 없고 규제 차이가 존재하는 상황에서, 다음 위기가 발생할 경우 최종대부자기능(LOLR)이 상당한 제약에 직면할 수 있다"고 밝혔다.

bjgchina@newspim.com