"영업익 급감 라인 적자 탓...적자에도 투자 규모 유지"

[서울=뉴스핌] 성상우 기자 = 4분기 연속 영업이익 감소라는 저조한 실적을 낸 네이버의 수익성 악화가 당분간 지속될 전망이다. 투자 증가와 대규모 채용, 자회사 적자 확대 등을 이유로 지난 3분기 영업이익 29% 급감이라는 우려스러운 실적을 냈음에도, 글로벌 ICT 생태계 선점을 위해 투자 확대가 불가피하다는 입장이다. 회사측은 단기적 손실을 감수하고서라도 현재의 투자 기조를 유지한다는 방침을 밝혔다.

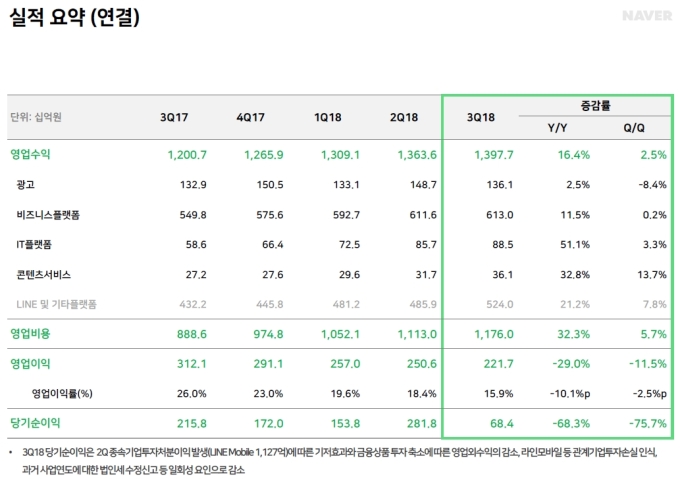

네이버(대표 한성숙)는 연결기준 지난 3분기 매출이 1조3977억원, 영업이익이 2217억원이라고 25일 공시했다. 매출은 전년 동기 대비 16.4% 증가했고, 영업이익은 29% 감소했다. 같은 기간 당기순이익은 68억원으로 68.3% 급감했다.

회사측은 영업이익 감소의 원인이 일본 자회사 '라인(LINE)'의 영업적자 급증한 탓이라고 설명했다. 이 영업적자는 하반기부터 본격 확대된 라인의 글로벌 투자 증가로 인한 것이다. 다만, 글로벌 모바일 사업의 성장성이 둔화되는 상황에서 추가 성장 동력을 마련하기 위해 투자는 지속한다는 계획이다.

최인혁 최고운영책임자(COO)는 이날 컨퍼런스콜에서 "네이버와 라인 합쳐서 3분기까지 펀드 출자 등 중심으로 2700억 정도 투자를 집행했다. 2분기 대비 2배 늘어난 수치"라며 "이러한 투자 기조는 4분기에도 지속될 것이며 이로써 올해 총 투자금액은 작년 대비 증가할 것으로 예상한다"고 말했다.

이어 "라인의 영업손실은 인력채용과 투자에 따른 것이지만, (투자 기조를 유지하는 것이 불가피하므로) 장기적으로 이같은 추세가 지속될 것"이라고 부연했다.

라인은 지난 3분기 글로벌 핀테크 기업, 클로바 프로젝트 등에 대규모 투자를 집행한 바 있다. 중국과 동남아, 북미 등에서 지역별 파트너를 통한 투자 약정 및 글로벌 ICT 기업에 대한 간접투자도 전방위적으로 단행했다. 이같은 투자 기조를 오는 4분기에도 이어진다. 동남아 지역에서 조인트벤처(JV), 신규사업 등에 대한 투자가 예정돼 있다.

한성숙 대표 역시 이같은 투자 의지를 확인했다. 한 대표는 컨퍼런스콜에서 "글로벌 ICT 기업들간의 경쟁이 전방위적으로 심화되고 있고, 인공지능(AI) 등에 대한 공격적인 투자로 기술 패러다임 선점을 위한 경쟁도 치열하다"면서 "이같은 경쟁환경에 대비해 네이버는 글로벌 성장을 위한 투자를 지속할 계획"이라고 강조했다.

인건비 증가 추세는 내년 이후 안정화될 전망이다. 최 COO는 "가장 중요한 건 사람에 대한 투자라는 생각으로 개발 인력 등 인재 채용을 늘려왔다"면서 "다만, 올해를 기점으로 우리가 처음에 달성했던 인력 확보 규모를 어느 정도 달성했다고 판단, 내년부터 대규모 채용은 줄어들 것(안정화)으로 본다. 인건비 증가율은 작년에 비해 올해 이후 점차 줄어들 것"이라고 설명했다.

3분기 매출은 전년 동기 대비 16.4% 늘었다. 영업이익은 줄었지만 사업 규모는 커졌다는 의미다. 이로써 영업이익률은 지속적인 감소 추세를 유지 중이다. 지난해 3분기 26% 수준이던 영업이익률은 3분기 15.9%까지 떨어졌다.

매출을 사업 부문별로 보면 △광고 1361억원(10%) △비즈니스플랫폼 6130억원(44%) △IT플랫폼 885억원(6%) △콘텐츠서비스 361억원(3%) △라인 및 기타플랫폼 5240억원(37%)이다.

이 중, IT플랫폼과 콘텐츠서비스 부문 매출이 각각 전년 동기 대비 51.5%, 32.8% 씩 늘어나며 전체 매출 성장을 견인했다. 이용자 저변을 급속도로 넓히고 있는 네이버페이의 견조한 성장과 클라우드, 라인웍스 부문의 매출 호조세 덕분이다. 콘텐츠서비스는 연예인 동영상 특화 서비스 '브이라이브(V LIVE)'가 이용자들로부터 호평을 받으며 꾸준히 성장 중이다.

|

네이버측은 최근 공개한 네이버 모바일 메인화면 개편으로 인한 광고 매출 악영향은 없을 것이라는 전망도 내놨다. 최 COO는 "(검색창만 남긴) 메인 화면 개편으로 인한 광고 단가 변화는 광고 노출 횟수(임프레션) 등을 논의 중이며, 기존 매출에 큰 영향은 없을 것으로 본다"고 말했다.

네이버가 지난 10일 공개한 모바일 개편안은 모바일 메인화면에서 뉴스 콘텐츠를 없애고 검색창만 남기는 내용을 골자로 한다. 이는 이르면 오는 연말, 늦어도 내년 1분기 중 전면 적용할 예정이다.

swseong@newspim.com