중미 무역전쟁, 위안화 약세로 중단기 채권 위기 지속

[서울=뉴스핌] 백진규 기자 = 미중 무역전쟁이 지속하는 가운데, 올해 중국 신용채권 디폴트(채무불이행) 규모가 빠르게 확대되고 있다. 중국 전문가들은 최근 인민은행의 신용채권 지원정책에도 불구하고 디폴트가 경제 발전을 해치는 새로운 뇌관으로 작용할 것이라는 우려를 내놓고 있다.

중국 인민은행은 지난 19일 시중은행에 중기유동성지원창구(MLF) 자금을 공급하면서 “AA+ 이하 등급 회사채를 매입하면 매입 금액의 2배를 MLF로 지원하겠다”는 파격적인 지원책을 꺼내 들었다. 지난 6월 MLF 담보 범위를 확대해 중소기업 채권 매입을 지원한 것과 같은 맥락으로 풀이된다. 이 과정에서 한 은행원은 업무 웨이신(微信) 캡쳐 화면을 인터넷에 공개하며 “중앙은행이 이정도 수준까지 압력을 가하고 있다”고 불만을 토로하기도 했다.

이에 중국 주요 매체들은 “중앙은행이 AA+이하 등급 회사채 투자를 강하게 지원한다는 것은 그만큼 AA+ 이하 등급 회사채 상황이 위험하다는 뜻”이라며 신용채권(회사채 금융채 등) 디폴트 우려가 커지고 있다고 보도했다.

|

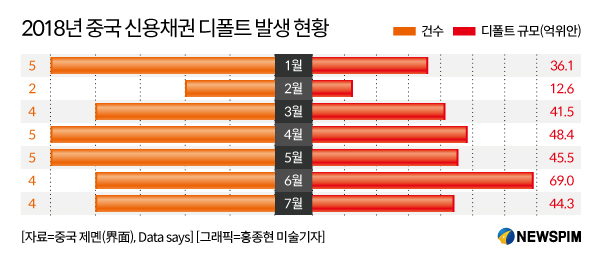

7월 20일 기준 중국 신용채권 디폴트 발생 건수는 모두 29건, 규모는 297억2700만위안에 달한다. 2017년 한해 디폴트 총액 371억위안의 80%에 달하는 수준이다.

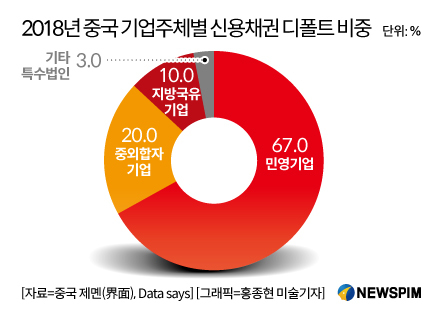

특히 민영기업의 회사채 디폴트 규모는 199억1700만위안으로 전체 채무불이행의 2/3 이상을 차지한 것으로 집계됐다. 중외합자기업의 채무불이행도 59억4500만위안(전체의 20%)에 달했다.

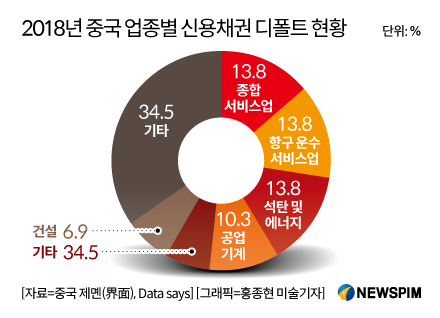

업종별로는 ▲종합 서비스업 ▲항구·운수 서비스업 ▲석탄 및 에너지 ▲공업기계 ▲건설 등 분야에 채무불이행이 집중된 것으로 나타났다.

|

|

당국의 채권 부양 정책에도 불구하고 전문가들은 당분간 신용채권 디폴트가 확대될 것으로 우려하고 있다.

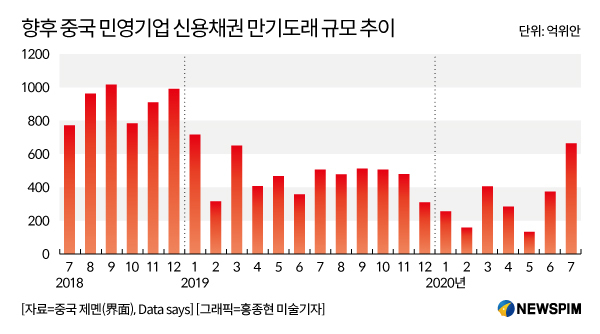

중국 인허(銀河)증권은 보고서를 통해 올해 7월부터 내년 1월까지 각종 신용채권 만기도래 비중이 평소보다 1.5배 이상 많아 유의해야 한다고 지적했다. 일반적으로 하반기는 상반기에 비해 만기도래 물량이 적지만, 올해엔 단기채를 중심으로 채권 만기가 하반기에도 몰렸다는 설명이다.

인허증권은 “올해 신용채권 디폴트는 과거와 달리 민영기업 및 상장사 비중이 늘어나는 추세”라며 “신용 리스크 확대로 기업 자금조달이 어려워지면서 조달금리가 상승하고 기업 업무원가가 커질 수 있다”고 우려했다.

|

미중 무역전쟁 지속에 따른 경기둔화도 중국 신용채권 시장을 불안하게 만드는 요인으로 꼽힌다. 7월 중국 사회과학원은 2018년 중국 GDP 전망치를 6.6%로 이전보다 0.1%포인트 낮추면서, 구조적 금융 레버리지 위기와 대외 불확실성 확대로 경제성장이 둔화되고 있다고 진단했다.

하이퉁(海通)증권은 “상반기 중소기업 실적이 양호한 증가세를 보였으나, 중미 무역전쟁의 충격이 하반기부터 본격적으로 실적에 반영될 것이어서 올해 기업 실적을 낙관할 수만은 없다”고 진단했다.

이어 하이퉁증권은 “기업들의 비대출 방식 채무가 증가한 상황에서 민영기업의 회사채 수익률이 국유기업보다 가파르게 높아지고(채권가격 하락) 있다”며 당분간 스프레드 확대가 점쳐진다”고 밝혔다.

중국 당국이 위안화 절하에 나서면서 외자 유출이 가속화되면 채권 디폴트가 확대될 것이란 전망도 제기됐다. 지난 3개월간 달러 대비 위안화 가치는 8% 하락했고, 달러/위안 환율은 1년래 최고치를 기록하고 있다. 전문가들은 중미 무역전쟁이 지속되는 상황에서 당분간 약 위안화가 지속될 것이라고 내다보고 있다.

반면 중신증권은 신용채권 리스크가 올해 3분기까지 확대된 뒤 완만한 진정 국면을 맞이할 것이라며 과도한 시장 우려를 일축했다.

중신증권은 먼저 오늘날 채권 디폴트 발생의 근본 원인은 2014년부터 시행한 과잉생산 해소(去產能) 및 금융 레버리지 축소 정책에 있다고 진단했다. 이어 “내수시장 확대 및 물가상승률이 양호하게 유지되는 상황에서, 당국이 본격적인 채권 디폴트 억제를 시사한 만큼 올해 말부터 상황이 호전될 것”이라고 전망했다.

bjgchina@newspim.com