[서울=뉴스핌] 오영상 전문기자 = 이번 주(5월 28일~6월 1일) 뉴욕증시는 연방준비제도이사회(FRB, 연준)의 금융정책 방향성을 둘러싸고 일진일퇴하는 양상이 전개될 것으로 전망된다.

지난주 뉴욕증시는 주 초 미국과 중국의 관세 유예 합의에 힘입어 큰 폭의 오름세로 출발했다. 하지만 이후 유가 급락, 트럼프 대통령의 수입 자동차에 대한 관세 인상 발언, 북미정상회담 취소 등으로 투자심리가 냉각되며 초반 상승분을 대부분 반납했다.

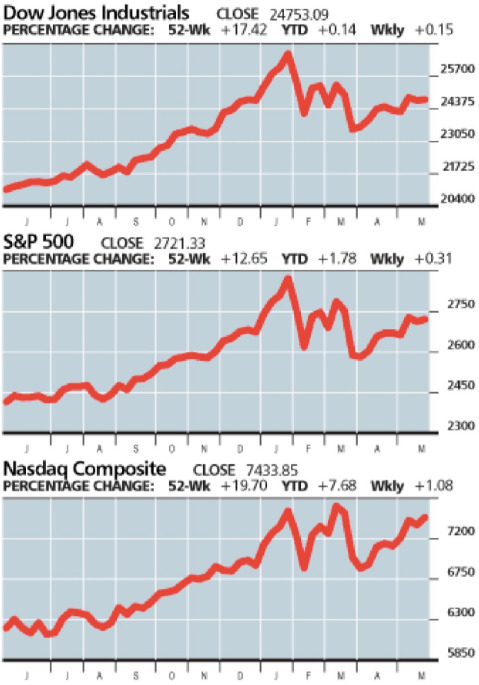

다우존스 30 산업평균 지수는 지난주보다 0.15% 상승한 2만4753.09포인트에 거래를 마쳤다. 스탠더드앤드푸어스(S&P) 500 지수는 0.31% 오른 2721.33포인트에, 기술주 중심의 나스닥 지수는 1.08% 오른 7433.85에 장을 마감했다.

◆ 고용지표 결과에 따라 금리인상 가속 관측 부상할 수도

특히 이번 주에는 물가와 고용 등 연준이 금리인상의 판단 재료로 삼는 지표 발표가 이어진다. 29일에는 5월 소비자신뢰지수, 30일에는 5월 ADP 고용보고서, 31일에는 4월 개인소비지출(PCE), 그리고 6월 1일에는 5월 비농업부문 신규고용과 실업률, 공급관리자협회(ISM) 제조업경기지수 발표가 예정돼 있다.

경제지표 중에서는 6월 1일 발표되는 비농업부문 신규고용이 핵심이다. 오는 6월 12~13일 열릴 예정인 FOMC에서는 다시 한 번 기준금리가 인상될 것으로 예상되고 있다. 지난주 공개된 5월 FOMC 의사록을 통해 연준의 금리인상 속도에 대한 우려가 다소 줄어들긴 했지만, 고용지표 내용 여하에 따라서는 향후 금리인상 속도가 가속될 것이란 관측이 다시 부상할 수 있다.

시장에서는 5월 비농업부문 고용자수가 지난 4월 16만4000명을 넘어서는 19만명 증가를 예상하고 있다. 또 실업률은 전월과 같은 3.9%로 4%를 밑도는 수준이 이어질 것으로 전망했으며, 인플레와 관련해 주목도가 높은 시간당 임금 증가율은 0.2%로 전월 0.15%보다 상승할 것으로 예상했다.

유가 움직임도 주목해야 할 재료다. 사우디를 중심으로 한 석유수출국기구(OPEC)와 러시아 등 OPEC 비회원국들이 내달 22~23일 오스트리아 빈에서 열리는 정기총회에서 산유량을 하루 100만배럴 가량 확대하는 방안을 검토하고 있다는 소식이 전해지면서 국제유가가 급락세를 연출하고 있다.

주요 산유국들의 공급 제한에 따른 유가 상승을 배경으로 최근 에너지 섹터가 증시 상승세를 주도해 왔던 만큼, 증산 논의에 따른 유가 하락은 증시 상승 흐름에 제동을 걸 수 있다.

트럼프 정부가 보호주의적 무역정책을 강화하고 있다는 점도 경계해야 할 요소다. 지난주 트럼프 대통령이 수입 자동차에 대해 부과하는 관세를 최대 25%로 높이는 방안을 검토하라고 지시하면서 무역마찰 확대에 대한 우려가 커졌다. 시장 참가자들은 무역마찰이 확대되면 호조를 보이고 있는 세계 경제 전반에 악영향을 미칠 것이란 점을 다시금 경계하기 시작했다.

한편, 한반도 정세를 둘러싼 지정학적 리스크가 완화됐다는 점은 플러스 요인이다. 트럼프 대통령이 내달 12일로 예정됐던 북미정상회담을 취소하면서 돌연 취소하면서 북한 리스크가 다시금 높아졌지만, 다시금 회담 재개를 언급하면서 지정학적 리스크는 다소 경감됐다.

하지만 시장 전문가들은 북한의 비핵화 협상이 지난한 과정이 될 것이란 점에서 시장에 뚜렷한 상승 재료가 되기에는 힘들 것이란 관측도 제기하고 있다.

◆ 28일 ‘메모리얼데이’로 휴장...고용지표에 주목

뉴욕증시는 28일 ‘메모리얼데이’로 휴장한다. 29일에는 3월 S&P/케이스실러 주택가격지수, 5월 콘퍼런스보드 소비자신뢰지수, 5월 댈러스 연은 제조업지수가 발표된다. 30일에는 5월 ADP 고용보고서, 1분기 GDP 수정치, 연준 ‘베이지북’ 발표가 예정돼 있다.

31일에는 4월 개인소득·소비지출, 5월 시카고 PMI, 4월 잠정주택판매 결과가 발표된다. 6월 1일에는 5월 고용통계(비농업부문 신규고용, 실업률)와 5월 ISM제조업경기지수, 4월 건설지출이 발표된다.

goldendog@newspim.com