기보·신보, 콘텐츠 경쟁력 평가…대출 보증 확대

[편집자] 이 기사는 5월 2일 오후 3시33분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[서울=뉴스핌] 최유리 기자 = 영화 '강철비', 드라마 '우리가 만난 기적', 뮤지컬 '캣츠'는 전혀 연관성이 없을 것 같지만 공통 분모가 있다. 금융기관으로부터 자금을 지원받아 프로젝트를 완성했다는 것. 이 점에서 세계적인 흥행을 거둔 온라인 게임 '검은사막'이나 '배틀그라운드'도 마찬가지다.

일명 '콘텐츠 금융'이 뜨고 있다. 부동산 등 담보가 있거나 그럴듯한 재무제표가 있어야 은행의 높은 문턱을 넘을 수 있던 게 관행이었다. 하지만 이를 깨고 좋은 시나리오, 흥행을 거뒀던 배우가 있으면 문화콘텐츠에 자금이 지원된다.

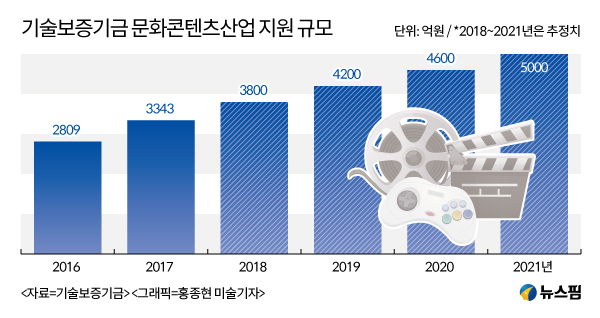

2일 금융권에 따르면 기술보증기금(이하 기보)은 올해 문화콘텐츠 기업에 대한 보증 지원 규모를 3800억원으로 잡았다. 지난해 3343억원 대비 13.7% 늘어난 규모다.

지난해 2016년(2809억원) 대비 19.0% 대출 보증 규모를 키운 것에 이어 매년 400억~500억원 가량 대출을 늘리고 있다. 오는 2021년에는 연간 5000억원으로 확대하는 것을 목표로 하고 있다.

|

주로 기술벤처기업의 연구개발(R&D) 자금을 보증해 온 기보는 문화콘텐츠의 유·무형 가치를 '기술'로 평가한다. 문화체육관광부 산하의 한국콘텐츠진흥원에 관련 기업을 추천받거나, 기보의 자체적인 모델로 기술 평가를 거쳐 금융사에서 대출을 받을 수 있도록 보증하는 방식이다.

출연 배우나 감독 등에 따른 상업적 흥행 가능성과 완성 가능성 등 사업타당성 외에 콘텐츠의 미래 경제적 가치도 평가한다. 장르별로 11개의 평가 모델을 적용한다.

기보 벤처지원부 관계자는 "콘텐츠 분야에는 신용도가 떨어지고 영세한 기업이 많아 재무상황에 대한 평가는 일반 기업보다 완화해서 적용하고 콘텐츠 성공 가능성에 대해 좀 더 가중을 둔다"고 설명했다.

대출 규모뿐 아니라 방식도 진화하고 있다. 영화·애니메이션, 게임, 캐릭터, 공연, 음악 등 5개 분야로 출발한 후 현재는 방송, 만화, 디지털콘텐츠를 추가해 별도의 평가 모형을 갖췄다.

문화콘텐츠 지원 '허브'인 문화콘텐츠금융센터는 2016년 서울, 2017년 경기도 판교, 올해 부산으로 확대했다. 문화콘텐츠금융센터는 자금지원부터 컨설팅까지 콘텐츠기업에 대한 종합 지원 서비스를 제공한다.

기보 관계자는 "올해 부산센터 신설은 수도권에 편중된 문화콘텐츠산업의 인프라를 부산, 영남지역으로 확대하기 위한 것"이라며 "향후에도 지방 문화산업 거점지역을 중심으로 센터 신설이 이어질 예정"이라고 밝혔다.

신용보증기금(이하 신보)도 올해부터 콘텐츠기업 대출 보증에 나섰다. 지난해 9월 콘텐츠진흥원과 협약을 맺은 후 올 들어 87억원 규모의 대출 보증을 진행했다.

기보와 신보가 콘텐츠기업 대출 보증에 나선 것은 성장 가능성을 갖고도 자금난에 빠진 기업들을 지원하기 위해서다. 이들은 다른 산업에 비해 유형자산 같은 담보가 부족해 금융권의 대출을 받기 어렵다는 지적이다.

문체부에 따르면 콘텐츠기업 중 고정자산이나 유형자산을 보유한 비율은 30.7%에 불과하다. 자본금 규모가 1억원 미만인 기업은 62.8%에 달한다. 제조업과 달리 작품성이나 흥행 가능성 등 무형의 가치에 대한 객관적인 평가가 어려워 제도권 금융회사의 자금 지원을 거의 받지 못하는 실정이다.

반면 콘텐츠산업은 성장 가능성과 경제 파급력이 높다. 국내 문화콘텐츠산업은 매년 성장을 거듭해 2015년 말 기준 매출 100조원, 수출 57억달러를 기록했다. 자동차 등 정통 제조업과 비교해 고용유발계수는 2배 이상 높다.

기보 관계자는 "지난해 문화콘텐츠 보증의 위험률은 5.6%로 일반 보증 위험율인 4.5%에 비해 살짝 높았다"며 "일반 금융기관은 위험이 높은 경우 지원이 안되는 경우가 있지만 성장 가능성이나 산업의 특성을 감안해 정책금융기관에서 보증에 나서고 있다"고 말했다.

시중은행 관계자는 "미국 등 해외시장은 문화콘텐츠 기업에 대한 금융지원이 활발하지만 국내는 아직 걸음마 단계"라며 "양적인 측면에서 투자 규모를 확대하고 질적인 측면에서도 평가 프로세스를 고도화시켜야 한다"고 강조했다.

yrchoi@newspim.com