[뉴스핌=이영기 기자] 세계 최대 규모인 일본 공적연금펀드(GPIF)가 초저금리 때문에 일본 국채보다는 변동성이 큰 주식으로 자산 구성을 바꾸고 있다. 일본 국채가 더는 GPIF의 핵심 자산이 아니라는 것이다.

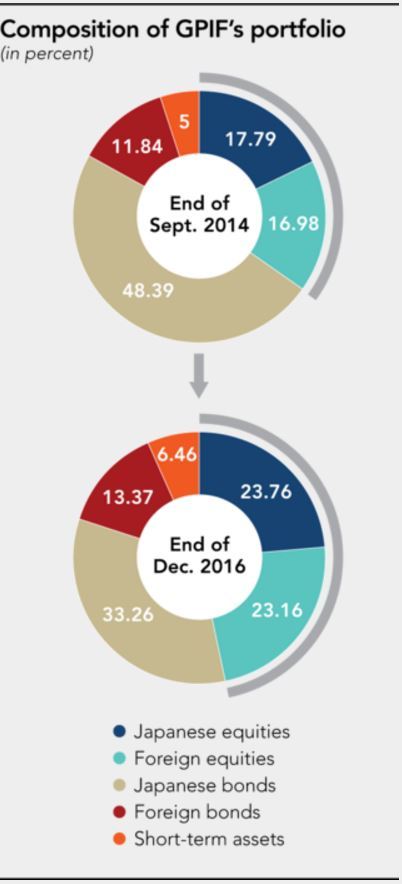

4일 니혼게이자이신문은 GPIF가 2014년 10월에 자산배분 정책을 전면 수정해 일본 국내 채권과 해외 채권 비중 가이드라인을 각각 35% 및 15%로, 국내 주식과 해외 주식은 각각 25%씩으로 변경했다고 보도했다. 이전에는 적절한 국내 채권 비중 가이드라인은 60%였다.

이렇게 국내 채권 비중 가이드라인을 60%에서 35%로 줄인 이유는 GPIF의 투자자산이 일본 국채에 지나치게 쏠려 있으면 지금처럼 디플레이션 상태에서는 일정 수익을 만들어 낼 수 없기 때문이다.

GPIF는 일본 근로자 임금 평균 상승률에 1.7%포인트를 가산한 수준을 목표 수익률로 삼고 있다.

이에 근로자에게 더욱 많은 연금 지급을 위해 임금 상승률보다 더 높은 수익을 내야 한다.

자산배분 정책이 바뀐 뒤 GPIF는 약 10조 엔(약 900억 달러)의 주식을 추가 취득했다. 누적 수익 규모도 이에 따라 11.7조 엔으로 증가했다.

아무튼 수익 증가는 희소식이지만, 국내 주식 부문에 대한 우려는 점점 더해가고 있다.

낮은 리스크인 채권 보유 비중은 지난해 말 가이드라인 35% 아래인 33.26%까지 하락했기 때문이다.

국채 상환자금을 재투자하는 것이 아니라 단기자산으로 돌려 놓은 것. 그 결과 단기 자산의 비중도 사상 두번째 수준인 6.46%까지 올라갔다.

2014년 예상했던 시나리오가 맞아 들어가지 않은 탓이다. 국채 수익률은 올라가기는 커녕 오히려 일본 중앙은행의 양적완화는 금리를 마이너스(-)영역으로 눌러놨다.

이에 장기 금리는 현재 거의 제로(0%) 근방에서 움직이고 있어, 일본 국채가 더 이상 이자 수입을 창출할 상황이 아니다.

GPIF의 내부소식통은 "현재 금리 상황에서 일본 국채를 매입하는 것은 매우 어려운 일"이라고 말했다.

이제 GPIF의 자산배분 정책에서 일본 국채가 더는 핵심 자산이 아니라는 의미다. 이에 따라 일본 공적 연금도 변동성 리스크에 점점 더 많이 노출될 수 밖에 없다는 것이다.

GPIF의 누적 수익의 3분의 2가 채권 이자와 주식 배당금인데, 현재 보유 중인 수익률이 괜찮은 국채 마저 상환되고 나면 향후 GPIF 수익은 변동성이 높은 주식에 의존할 수밖에 없다는 것이 이 소식통의 설명이다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)