[뉴스핌=심지혜 기자] LG유플러스는 SK텔레콤이 CJ헬로비전을 인수하면 시장 지배력이 더욱 강화돼 이용요금이 인상될 것이라며 이를 허가해서는 안된다고 주장했다.

LG유플러스는 17일 경제학 교수진에 의뢰한 용역보고서 ‘SKT-CJ헬로비전 기업결합의 경제적 효과분석’을 근거로 가격인상 가능성을 나타내는 지수인 ‘GUPPI’가 SK텔레콤이 CJ헬로비전을 인수합병 후 30.4%에 달해 유료방송 요금 인상 가능성이 매우 높다고 지적했다.

GUPPI(Gross Upward Pricing Pressure Index, 가격인상압력지수)는 기업간 M&A에 따른 상품가격 인상 가능성 정도를 나타낸 지수로, 이 수치가 높을 수록 합병기업의 요금인상 가능성은 높아진다.

학계에서는 GUPPI가 10% 이상이면 요금인상 요인이 높은 것으로 보고 있으며, 미국 법무부(DOJ)의 경우 GUPPI가 5% 이내인 M&A의 경우에 요금인상 가능성이 없다고 판단하고 있다는 것이 LG유플러스 측 설명이다.

예를 들어 동일 지역 내 A제과점과 B제과점이 있다고 가정할 때 두 제과점 중 한 곳이 마진을 높이기 위해 빵 가격을 인상하면 소비자들은 가격을 올리지 않은 제과점을 이용하게 된다. 결국 상품가격을 올린 제과점의 마진은 오르지만 대체상품으로의 이탈에 따른 수요감소로 매출은 줄어들게 되므로 경쟁관계인 A, B 제과점은 상품가격을 쉽게 올릴 수 없다.

하지만 만약 두 제과점 중 하나가 경쟁하는 제과점을 인수하게 되면 빵가격을 올려 소비자들이 다른 한 곳의 대체상품을 소비하더라도 합병기업 제과점의 총 매출은 오히려 증가하게 된다.

즉, SK텔레콤의 CJ헬로비전 인수 사례와 같이 상품간 대체관계가 높은 동일 시장 내 기업결합은 합병기업이 경쟁업체 인수 후 상품가격을 올려 매출을 극대화하려 한다는 것이다.

지난해 공정거래위원회는 시력교정용 안경렌즈 1위 업체인 ‘애실로(Essilor Anera Investment PTE.LTD)’가 2위인 ‘㈜대명광학’의 주식취득을 심사할 때 GUPPI가 20%에 달해 가격인상 가능성이 높은 것으로 판단하고 기업결합을 불허한 바 있다.

◆ 가격 인상, '불보듯 뻔해'

LG유플러스는 '독점시장에서는 궁극적으로 상품가격이 인상된다’는 보편적 시장원리에 따라 통신업계와 학계에서는 SK텔레콤의 시장 지배력이 강해질수록 이용요금은 지속적으로 인상될 것으로 전망하고 있다고 주장했다.

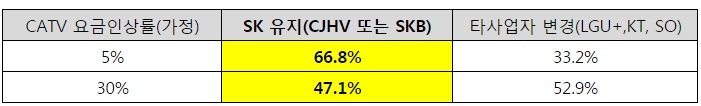

CJ헬로비전이 서비스를 제공하고 있는 경기지역 샘플조사 결과 시장점유율이 낮은 복점 지역에서보다 독점지역에서 약 4000원 가량 더 비싼 가격으로 상품을 판매하고 있는 것으로 알려졌다. 독점지역에서 낮은 수준의 판매장려금 정책을 펼치기 때문이다.

또한 LG유플러스는 SK텔레콤과 CJ헬로비전 합병 시 3년 이내에SK텔레콤이 경쟁사들을 압살하고 통신시장 전반을 독식할 것으로 예상했다.

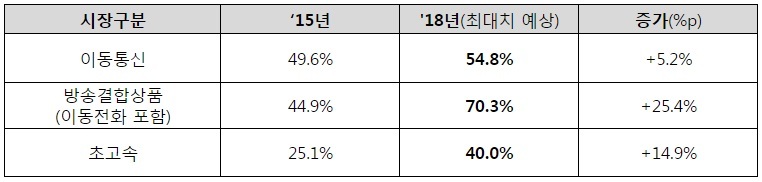

특히 이통통신 시장에서 CJ헬로비전의 KT망 알뜰폰 가입자를 흡수하고 CJ헬로비전 방송권역에서 SK텔레콤 이동전화 가입자 증가 등을 고려하면 SK텔레콤의 시장 점유율은 현재의 49.6%에서 2018년 최대 54.8%까지 증가할 것으로 추정했다.

이동전화를 포함한 방송결합상품 시장에서도 CJ헬로비전 가입자의 결합상품 가입비중이 SK브로드밴드 수준으로 점차 증가하게 되면 SK텔레콤의 결합상품 점유율은 지난해 44.9%에서 2018년에는 최대 70.3%까지 이를 것으로 내다봤다.

초고속인터넷 시장에서는 합병 즉시 CJ헬로비전 초고속 가입자를 확보하게 된다는 것과 CJ헬로비전 유료방송 가입자 중 SK 초고속 미가입자가 추가로 가입한다고 가정하면 현재의 25.1%의 점유율은 2018년 최대 40%까지 올라갈 것으로 예상했다.

이러한 수치는 정보통신정책연구원(KISDI)의 방송통신 경쟁상황 평가 등 공개 자료를 기반으로 한 것이라고 LG유플러스 측은 밝혔다.

◆ 경쟁 활성화 정책 심대한 타격 불가피

LG유플러스는 SK텔레콤이 CJ헬로비전을 인수합병 하게 되면 시장독점화에 따른 경쟁제한성도 심각해 진다고 지적했다.

두 기업간 결합은 이동통신 1위 사업자와 알뜰폰 1위 사업자간 결합임과 동시에 지역 유선방송 1위 사업자와 전국 IPTV 사업자간 합병으로, ‘독점규제 및 공정거래에 관한 법률(이하 공정거래법)’ 제 7조 4항의 ‘경쟁제한성 추정요건’에 해당한다.

공정거래법 제 16조는 경쟁을 실질적으로 제한하는 기업결합인 경우 합병불허(당해 행위의 중지), 주식처분, 영업양도 등의 강력한 시정조치를 할 수 있도록 규정하고 있다.

경쟁을 제한하는 기업결합 여부를 판단하는 핵심요소인 ‘경쟁제한성’은 결합당사 회사의 ▲시장점유율 합계 50%이상 ▲해당시장 점유율 합계 1위 ▲2위 사업자와 점유율 차이가 1위 사업자 점유율의 25% 이상 등 3가지 요건을 기준으로 판단한다.

LG유플러스에 따르면 SK텔레콤은 이번 기업결합으로 KT의 알뜰폰 가입자 매출 흡수 등을 통해 가입자 기준 이동통신시장 점유율이 51.1%가 돼, 경쟁제한성 추정기준인 ‘점유율 50%이상’ 요건에 해당된다.

또한 LG유플러스는 △2위인 KT와의 점유율 차이가 법정 기준보다 크고, △합병 후에도 SK텔레콤이 여전히 이동통신시장에서 1위를 유지하게 되며 △유료방송시장에서도 CJ헬로비전의 전국 23개 방송권역 중 14개 권역이 경쟁제한성 추정 요건에 해당된다고 주장했다.

LG유플러스 관계자는 "이번 기업결합이 대기업 브랜드 파워와 알뜰폰의 저렴한 가격을 이용해 이동통신 3사를 견제할 수 있는 유일한 ‘독행기업(Maverick)’인 CJ헬로비전을 영구 제거한다는 점에서 경쟁제한성이 심각하다"고 설명했다.

그러면서 "경쟁사 M&A를 통한 지배적 사업자의 결합판매는 다른 경쟁사들을 시장에서 배제하면서도 가입자 이탈을 차단하는 효과가 있어 반 경쟁적 부작용이 매우 심각한 시장독점 전략에 해당된다"며 "중장기적으로는 가격 인상 등 소비자 피해로 이어지게 되는 만큼 이번 인수합병은 허용되서는 안된다"고 촉구했다.

◆SK텔레콤 반박 '지나친 억측'

이에 SK텔레콤은 즉각 반발했다. 요금 인상 가능성은 현재 시장 경쟁 및 정책 환경을 제대로 반영하지 않고 자사 이익을 위해 억지로 꿰맞춘 일방적 주장이라는 것이다.

요금은 정부 승인 사항으로, 지금까지 인상된 적이 없었던 데다 케이블방송은 방송법에 따른 요금 상한제, IPTV는 IPTV법에 따른 정액승인제 규제를 받고 있어 사업자의 임의적 가격 인상 자체가 불가능하다는 설명이다.

또한 SK텔레콤은 "LG유플러스가 주장하는 점유율 추정치는 지나치게 자의적인 해석"이라고 비판했다.

일단 ▲통신시장의 경우 SK텔레콤 점유율이 49.6%에서 54.8%로 증가할 것이라는 주장은 매우 자의적이며 ▲결합상품에 있어서 SK텔레콤의 결합상품 점유율이 합병 이후 지속 상승할 것이라는 주장은 비현실적 이라는 것 ▲초고속인터넷 시장 역시 인수합병 이후에도 여전히 초고속인터넷·방송·유선전화 시장에서 확고한 1위는 KT이며 유료방송 선택 결정요소는 초고속이 핵심이라는 연구결과도 있다고 반박했다.

이동통신 시장점유율 합계가 50%(SK텔레콤 49.6%, CJ헬로비전 1.5%)이상이 돼 경쟁제한성이 발생한다는 주장 역시 사실과 다르다는 입장이다.

알뜰폰 및 이통시장 점유율 변동은 없으며 CJ헬로비전 인수 후에도 이용자 편익 훼손은 발생하지 않으며, 인수합병 이후 결합판매를 통해 반 경쟁적 부작용이 클 것이라는 주장도 합판매를 통한 소비자 편익 증대를 무시한 것이라고 지적했다.

아울러 SK텔레콤은 '통합방송법'이 개정 중에 있어 허가가 안된다는 주장은 해당 법을 지나치게 곡해한 주장이자 유료방송 선택 시 요금보다 보조금이나 경품에 영향을 받는다는 것도 사실과 다르다고 설명했다.

전국사업자인 IPTV, 위성방송 등 이미 경쟁재가 있는 상황에서 독점지역을 규정하는 것 또한 현실적이지 않다는 주장이다.

SK텔레콤은 "상대의 불행이 나의 행복이라는 국면으로 전개되고 있는 것 같다"며 "글로벌 사업자들이 우리 안방을 기웃거리는 상황을 고려하면 아무 것도 안 할 수 없다"고 외쳤다.

그러면서 "맹목적으로 반대하지 말아달라"고 당부했다.

[뉴스핌 Newspim] 심지혜 기자 (sjh@newspim.com)