[뉴스핌=김성수 기자] 미국 기업들의 대규모 자사주 매입이 미래 성장성에 방해된다는 지적은 사실과 다르다고 글로벌 컨설팅업체 맥킨지앤컴퍼니가 주장했다.

팀 콜러 맥킨지 기업실적 부문 책임자는 기업들이 자사주 매입에 치중해 설비투자를 등한시하고, 미국 경제의 장기적인 성장 동력을 훼손한다는 것은 사실이 아니라고 지적했다.

그는 미국 기업들이 전세계에서 실시하는 설비투자는 물가상승률을 감안해 지난 25년간 연평균 3.4% 증가했다고 분석했다. 미국 내에서 실시된 설비투자 역시 연 2.7% 증가율을 보였다. 미국 경제성장률이 연 2.4%를 크게 밑돈다는 사실을 감안할 때 적지 않은 수준이다.

또 콜러 책임자의 분석에 따르면 감가상각 대비 기업들 설비투자는 오히려 증가한 것으로 나타났다. 지난 2012~2014년까지 설비투자는 감가상각의 1.7배에 이르러, 1989~1999년의 1.6배보다 규모가 증가했다.

다만 기업들이 창출하는 현금에서 설비투자가 차지하는 비중은 1990년대의 75%에서 지난 3년간 57%로 떨어졌다. 콜러는 이와 관련해 미국 경제구조가 설비투자 중심에서 지적재산권 중심으로 변화하는 추세에 있어 크게 문제시되는 현상이 아니라고 강조했다.

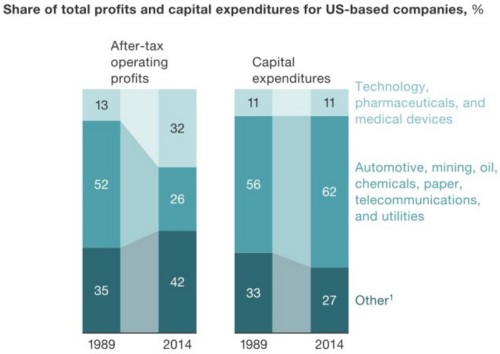

미국 의료기기 제조업체나 제약회사, 정보기술(IT) 부문 회사는 지난해 기업들 전체 세후이윤에서 32%를 차지했다. 지난 1989년에 13%에 그쳤던 것과 비교하면 3배 가까이 늘어난 것이다. 이들 기업은 설비투자를 적게 하면서도(전체의 11%) 높은 이윤을 얻을 수 있다는 특징이 있다.

반면 자동차 업체와 광산업체, 석유·화학업체, 제지업체, 통신업체, 화학업체 등은 전체 기업들 세후이익에서의 비중이 1989년 52%에서 지난해 26%로 절반으로 줄어들었다.

이처럼 미국 경제가 과거보다 설비투자 비중이 낮은 기업들 중심으로 구조가 변하고 있기 때문에 설비투자 둔화는 오히려 자연스런 현상이라는 게 콜러의 분석이다.

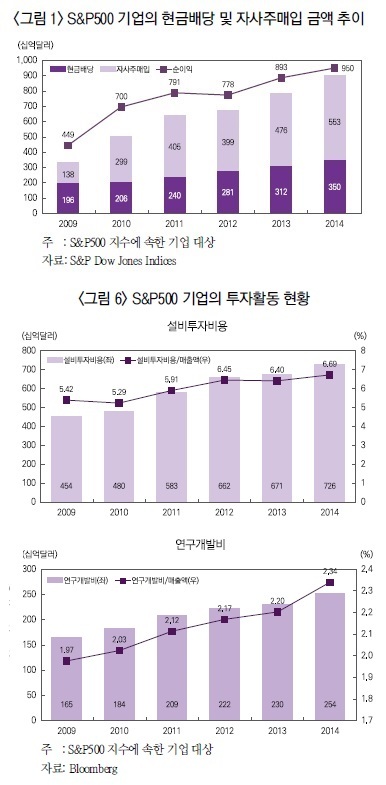

지난 1982년 미국 증권거래위원회(SEC)가 자사주 매입 관련 규정을 완화한 이후 기업들이 잉여 현금을 주주에게 환원하는 방식이 점진적으로 바뀌었다. 당시 배당은 주주 환원의 90% 이상을 차지했지만 2015년에 들어서는 자사주 매입이 증가하면서 배당의 비중이 절반에도 못 미쳤다.

이는 자사주 매입이 갖고 있는 유연성 때문이다. 자사주 매입은 배당과 같은 주주환원 정책이지만 배당에 비해서는 기업들에 부담이 적다. 배당은 한 번 지급하면 다시 회수하기 어렵고, 배당을 낮추려 할 경우 주가에 악재로 해석돼 실시하기 어렵다. 반면 자사주 매입은 기업들이 자사 주식을 사고 파는 것이라서 상황에 따라 유연하게 실시할 수 있다.

또 자사주 매입은 종종 그 기업 주식에 대한 호재로 인식되곤 한다. 자사주 매입을 실시할 경우 그 기업 경영진이 주가가 저평가됐다고 판단한다는 뜻으로 해석되기 때문이다.

알렉스 브라이언 모닝스타 애널리스트는 "자사주 매입이 가능하다는 것은 해당 기업의 재무구조와 수익성이 탄탄하고 경영진이 주주 친화적이라는 것을 방증한다"고 설명했다.

한편, 앞서 자본시장연구원(KMCI)도 7월 발간한 '국제자본시장리뷰'에 따르면 미국 대기업(S&P500 기준)의 주주환원 성향은 2014년에 무려 95%에 달했다면서, 이는 순이익의 5% 정도만 설비투자와 연구개발 그리고 현금축적 등에 사용했다는 해석이 가능한 대목이라고 분석한 바 있다.

자본연은 "한국 상장기업의 경우 기업의 수익을 주주환원 및 투자에 사용하기 보다는 주로 현금성자산의 형태로 사내에 과도하게 축적하고 있다는 지적이 있는 점에 유념해야 한다"고 강조했다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)