<이 기사는 지난 22일 오후 7시 6분 뉴스핌 유료 콘텐츠 ′ANDA′에 출고됐습니다.>

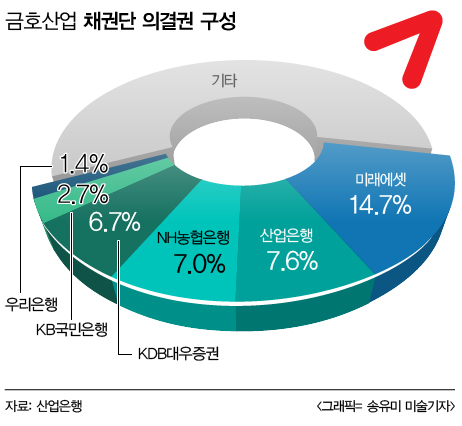

[뉴스핌=윤지혜 기자] 금호산업 채권단이 미래에셋이 요구하는 가격으로 박삼구 금호아시아나그룹 회장과 협상에 들어갈 가능성이 커졌다. 현재 진행 중인 채권단 개별협상에서 매각가격을 조율하지 못할 경우, 최대 단일주주인 미래에셋의 주장에 근접하는 가격을 전체 채권금융기관협의회에 부의할 방침이기 때문이다. 미래에셋은 1조원대 매각가격에 대해 양보할 수 없다는 강경한 입장이다.

한편 전체 채권단회의에서 찬반투표가 이뤄지면 미래에셋의 주장대로 가결될 가능성이 크다. 결국 채권단은 박삼구 회장에게 미래에셋 주장에 가까운 9000억원대 이상을 제시하게된다.

22일 투자은행(IB)업계에 따르면 KDB산업은행 등 금호산업 채권단은 최대 단일주주인 미래에셋과 일부 채권은행간 가격차이로 금호산업 매각을 무산시킬 수 없다는 공감대를 이루고 있다.

22일 투자은행(IB)업계에 따르면 KDB산업은행 등 금호산업 채권단은 최대 단일주주인 미래에셋과 일부 채권은행간 가격차이로 금호산업 매각을 무산시킬 수 없다는 공감대를 이루고 있다.

이에 따라 미래에셋 측이 제시하는 가격이 전체 채권단회의에 부의될 가능성이 커졌다. 우선매수권행사 가격에 대한 결정은 전체 채권단의결 정족수의 75%가 찬성해야 하기 때문에 결국 이번 매각의 향방은 전체 14.7% 의결권을 갖고 있는 미래에셋이 쥐고 있다.

때문에 현재 진행하고 있는 개별협상에서 합의점 도출이 어려울 경우 미래에셋이 동의할 만한 가격을 채권단회의에 부의하는 것이 고려되고 있다.

일단 전체 회의에서 표결에 들어가면 미래에셋의 요구 가격이 부의되고, 이에 대해 반대할 근거가 부족해진다.

채권은행의 한 관계자는 "전체 회의에서 찬반표를 던질 경우 가격이 높아 박삼구 회장에게 팔기 어렵다는 이유로 반대할 채권단이 누가 있겠는가"라고 했다.

또한 현실적으로 채권단이 일부은행에서 제시하는 6000억대 가격을 회의에 부의할 경우 통상적으로 나오는 사표 5%를 고려하면 미래에셋 외에 한 군데만 반대해도 채권단 통과가 어려울 수 있다. 이에 채권단은 반대 25%가 나올만한 가격은 채권단회의에 부의하지 않겠다는 입장이다.

채권단 관계자는 "지금 논의되고 있는 방향에서 가격을 낮은 쪽으로 책정해 채권단회의에 부의하는 일은 불가능하다"면서 "미래에셋 측이 반대를 하면 채권단 의결권 구조상 25% 반대로 부결될 수밖에 없는 상황이고 이 경우 금호산업 매각은 무기한 표류된다"고 말했다.

이에 따라 최대한 협상을 통해 미래에셋 측이 가격을 낮춘다 해도 우선매수권 행사가격은 최소 9000억원에 이를 것으로 관측된다. 미래에셋 측은 "운용사로서 투자원금 이하로 팔 수는 없기 때문에 실사가격에 최소 50%의 프리미엄이 붙은 9000억원 이상은 받아야 한다"고 밝힌 바 있다.

과거 대우건설 재무적투자자였던 미래에셋은 2010년 금호산업 재무구조 개선작업(워크아웃) 개시 때 주당 6만원에 금호산업 주식으로 출자전환했다. 즉 실사 결과로 나온 주당 3만1000원의 약 두 배는 받아야 적어도 손해를 안 보는 상황이다

주채권은행인 산은은 최대한 미래에셋과 채권은행간 의견 차이를 줄일 수 있도록 조율해 보겠다는 입장이다.

산은 관계자는 "주채권단으로서의 고민은 합리적인 가격을 제시해 조기에 매각하자는 일부 채권은행과 투자원금 이하로는 매각이 안된다는 미래에셋의 입장간 어떻게 협의점을 찾는가다"라고 말했다.

그는 "아직 구체적인 숫자가 정해진 것이 아니기 때문에 우선 채권단 사이에서 최대한 협상을 진행해 합의가 도출될 수 있도록 노력할 것"이라고 밝혔다.

한편 채권단은 지난주 이틀간 열린 운영위원회에서 진전을 이루지 못한 채 채권단 간 개별협상을 진행하고 있다. 운영위는 회계법인 실사를 통해 산정된 주당 3만1000원에 경영권 프리미엄을 얼마나 붙일지를 놓고 15일 운영위에서 결정할 예정이었지만 합의 도출에 실패했고, 16일 재개된 운영위에서도 이견을 좁히지 못한 바 있다.

[뉴스핌 Newspim] 윤지혜 기자 (wisdom@newspim.com)