[뉴스핌=강소영 기자] 중앙회금공사(中央匯金 중앙후이진)가 A주 '구원투수'로 또다시 '등판'했다. 정부의 부양 정책에도 3일 주가지수가 6%가까이 빠지자, 4일 중국에서는 증시 살리기 총력전을 방불케 하는 대책이 쏟아져 나왔고, 중앙회금공사도 시장 개입에 적극 나선다는 입장을 밝혔다.

중국 증시에 대한 중앙회금공사의 영향력은 이미 시장에 널리 알려졌다. 이 때문에 증시의 막후 조정자, 구원투수 등의 별명이 붙기도 했다. 중앙회금공사의 시장 개입이 A주 추가 하락 방어에 성공할지, 시장 추세를 주도할 만큼 자금력은 얼마나 되는지 시장의 관심이 쏠리고 있다.

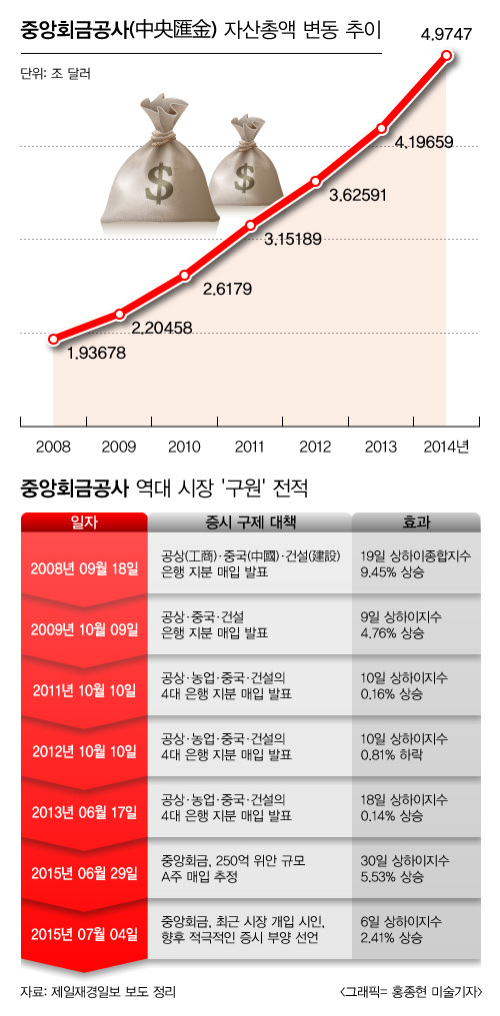

◆ 역대 '승률 8할대', 7번 시장 개입 6번 상승장 연출

중앙회금공사는 최근 파생시장에서 A주 상장지수펀드(ETF)의 사들이고 있다. 올해 4월과 5월 증시가 과열 양상을 보이자 A주 ETF를 대량 매도한 것과 정반대 포지션으로 전환한 것.이는 증시 부양에 대한 정부의 의지를 시사하는 대목으로 받아들여진다.

과거 하락장에서 중앙회금공사의 '전적'은 어땠을까? 중국 제일재경일보(第一財經日報)에 따르면, 중앙회금공사는 2008년 이후 모두 다섯 차례 시장에 개입, 주가지수 상승 유도에 성공한 경험이 있다.

첫 '등판'은 2008년으로 거슬러 올라간다. 베이징 올림픽 개최로 후끈 달아올랐던 사회 분위기와 달리 당시 증시는 급격히 냉각하고 있었다. 세계의 이목이 중국으로 쏠린 만큼 중국 정부도 A주 떠받치기에 애썼지만, 베이징 올림픽 개막식 당시 중국 증시는 최고점 대비 57%가 떨어진 상태였다. 이때 중국 정부가 사용한 마지막 카드가 중앙회금공사다. 9월 18일 중앙회금공사는 공상(工商)·중국(中國)·건설(建設)은행의 주식을 1년 동안 매입하겠다고 발표했다. 다음날인 19일 상하이종합지수는 9.45%가 급등했다.

2009년 9월까지 중앙회금이 사들인 세 은행의 주식은 4억 9100만주, 매입가 기준 시가총액은 21억 1000만 위안에 달했다.이어 2009년 10월 9일 중앙회금은 공상·중국·건설은행은에 1년 동안 지분을 추가 매입할 예정이라고 통보했다. 소식이 전해진 당일 상하이종합지수는 4.76%가 올랐다.

2011년 10월 10일과 2012년 10월 10일에도 공상·농업·중국·건설의 4대 은행 지분 매입이 단행됐다. 그러나 증시의 반응은 과거와 사뭇 달랐다. 2011년 10월 10일 당일 상하이종합지수는 0.16% 오르는 데 그쳤고, 2012년 10월 10일에는 오히려 0.81%가 내려갔다.

2013년 6월 17일 중앙회금공사는 4대 은행의 주식 추가매입을 발표했고, 이튿날인 18일 상하이지수는 0.14% 올랐다.

중앙회금공사가 공식적으로 밝히진 않았지만, 올해 6월 29일 시장에 출현한 250억 위안(약 4조 5300억 원) 규모의 A주 ETF 매입 역시 중앙회금공사의 자금인 것으로 시장은 추측하고 있다. 다음날인 30일 상하이지수는 5.53% 상승 4200포인트를 회복하면서 반등에 대한 희망을 내비쳤다.

그러나 1일 다시 하루만에 5.23%가 하락, 4100포인트를 내주고 말았다. 시장은 중앙회금공사가 보다 공세적인 A주 살리기에 나설 것으로 기대하고 있다.

7월 4일 중앙회금공사의 시장 개입 메시지는 다른 시장 부양 정책과 함께 일단 효과를 낸 것으로 보인다. 6일 상하이종합지수는 2.41%가 오른 3775.91포인트로 장을 마감, 중앙회금은 '승률' 추가에 성공했다.

◆ 중앙회금공사 '금고' 얼마나 크나

적극적인 시장 개입 의사를 밝힌 후 중앙회금공사의 자금력에 시중의 관심이 쏠리고 있다.

국부펀드연구소의 자료에 따르면, 2014년 말 기준 중앙회금공사의 총자산은 4조 9747억 달러(약 901조 원)다. 하지만 여기엔 19개 금융기업에 대한 지분이 포함되어 있어 동원 자금력을 가늠하기엔 한계가 있다.

중앙회금공사는 일반 상장 금융회사와 달리 재정상황을 공개하지 않는다. 특히 자금 조달 방식은 더욱 베일에 휩싸여 있다.

한 시장 관계자는 "재정부도 수시로 자금을 투입할 수 있고, 인민은행도 채권 발행 등으로 자금을 공급할 수 있지만 실상이 무엇인지는 알기 힘들다"고 밝혔다.

다만 중앙회금공사의 총자산이 꾸준히 늘어나고 있다는 점에서 자금력이 상당할 것으로 추정할 수 있다.

2008년부터 2014년까지 7년 동안 중앙회금공사의 자산규모는 1조 9367억 달러에서 4조 9747억 달러까지 늘어났다. 이 기간 중앙회금공사가 대주주로서 얻은 배당 수익도 상당할 것으로 예상된다.

우칭(吳慶) 국무원 발전연구센터 연구원은 중국 매체와의 인터뷰에서 "중앙회금의 시장 개입은 주식 매입 규모 그 자체보다는 정부의 메시지를 전달하는 매개체로 봐야 한다"고 강조했다.

그는 "시장을 교란하는 투기세력은 일반 개미투자자에겐 위력이 대단하지만, 정부를 당해낼 수는 없다"며 "정부가 시장 안정화를 위해 동원할 수 있는 '카드'는 매우 많으며, 이 방면에서 중국 정부의 능력은 홍콩 정부를 능가한다"고 밝혔다.

중앙회금공사는 2003년 12월 국가자산 투자와 국유 상업은행 지분 관리를 위해 설립됐다. 2007년 9월 재정부가 발행한 특별국채를 발행, 인민은행으로부터 중앙회금의 지분 전부를 인수했다. 재정부는 중앙회금공사의 지분을 중국투자유한책임공사(이하 중투공사 CIC) 설립을 위한 출연자금으로 활용했고, 이후 중앙후이진은 중투공사 산하의 기업이 됐다.

[뉴스핌 Newspim] 강소영 기자 (jsy@newspim.com)