[편집자] 이 기사는 6월 26일 오전 11시 30분에 프리미엄 뉴스서비스 ‘ANDA’에 먼저 출고됐습니다.

[뉴스핌=우수연 기자] 한국은행 기준금리 인하로 0%대 정기예금 상품이 나오면서 예·적금을 대체할 수 있는 예금보장형 상품이 주목받고 있다.

지난 17일, 한국씨티은행은 3개월 미만 정기예금(이자지급식) 금리를 연 0.80% 수준으로 낮췄다. 수시입출식 상품이 아닌 정기예금 상품에서 0%대 금리 상품이나온 것은 최초다. 포트폴리오 내 일정부분 예금성 자산을 갖고 가야하는 자산가들은 예금을 대체할 상품을 찾기에 분주하다.

자산관리 전문가들은 예금을 대신 투자할만한 상품으로 원금보장형 주가연계파생결합사채(ELB), 저위험 국공채펀드, MMF나 CMA, 단기국공채 ETF 등을 추천했다.

또한 포트폴리오내 예금성 또는 현금성 자산을 비중을 구하기 위해서는 우선 자신의 기대수익률을 설정하고, 전체 상품 구성에서 예금성 자산 비중을 구해내는 방법이 적절하다고 충고한다.

한승우 KB국민은행 강남스타PB센터 팀장은 "고객의 기대수익률을 먼저 파악한 다음, 고·중·저위험 상품군을 분류해 비중을 조절하는 식으로 포트폴리오를 구성하는 접근이 적절하다"고 말했다.

이어 "대부분 고객들이 초저위험 채권형 펀드나 정기예금, 방카슈랑스 등을 20~30% 정도는 유지하고 있는 것으로 보인다"며 "유동성 자산 비중을 10% 내외로 낮추고 싶다면 약정금리형 중위험 상품 비중을 늘리면서 전체적인 기대수익률에 다가가는 방법을 추천한다"고 말했다.

최근 청약이 진행중인 원금보장형 ELB 쿠폰금리는 연 2%대 중반에서 3%대 초반 수준이다. 다만, 저금리 기조가 계속되면서 투자할 수 있는 원금보장형 ELB 발행량은 줄고있는 상황이다. 투자자들이 위험을 좀 더 감수하더라도 상대적으로 높은 금리의 상품을 찾고 있다는 증거다.

NH투자증권에서 24일부터 26일까지 청약을 실시하는 원금보장형 ELB 상품은 항셍지수(HECEI)와 유로스톡스50(EuroStoxx50) 지수를 기초자산으로 한다. 최소 100만원 이상 100만원 단위로 투자할 수 있다.

6개월마다 평가해 해당 기초자산의 지수가 기준가보다 높게 책정될 경우에 연 3.3%의 금리를 제공한다. 하지만 최종 평가일(3년 후)에 두 기초자산중 하나라도 최초 기준가보다 내려가 있을 경우 이자를 하나도 지급받지 못하는 조건이다.

단기국공채펀드는 안전성은 높으면서 연간 2% 초반 또는 3%대 수익을 내고 있기에 예금 대체상품으로 생각해볼만하다. 다만 채권금리(가격)에 영향을 덜받는 단기채권 위주로 편입돼있는지를 살펴봐야한다.

또한 수익이 2% 내외로 높지 않은 펀드에서 운용보수나 판매보수가 있다면 투자의 의미가 무색해진다. 따라서 운용보수나 환매보수 등도 꼼꼼히 따져봐야 한다.

한 팀장은 "한화단기국공채 펀드는 편입채권 듀레이션이 0.5년 정도로 짧아 금리변화(채권가격 변동)에 민감하지 않고, 환매수수료도 없어 유동성을 확보할 수 있어서 MMF를 대체할만한 상품이라고 본다"고 말했다.

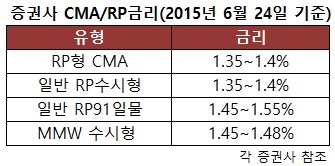

원금 보장이 되면서도 유동성을 최우선으로 생각한다면 CMA나 MMF, RP(환매조건부채권), 단기국채 ETF 등도 추천할만하다. 다만 지난 6월 금리인하 이후 증권사 CMA 금리도 한차례 낮아져 ELB나 국공채 펀드에 비해 수익률은 낮은 편이다.

원금 보장이 되면서도 유동성을 최우선으로 생각한다면 CMA나 MMF, RP(환매조건부채권), 단기국채 ETF 등도 추천할만하다. 다만 지난 6월 금리인하 이후 증권사 CMA 금리도 한차례 낮아져 ELB나 국공채 펀드에 비해 수익률은 낮은 편이다.

또한 CMA는 예금자보호가 되지않기 때문에 가입 증권사의 자산건정성을 잘 따져봐야한다. 불안하다면 금리가 0.1~0.2%P 가량 낮더라도 예금자보호가 되는 CMA 상품을 투자하는 것도 한 방법이다.

유안타증권에서는 자동투자상품 미지정 CMA를 판매중이다. 이 계좌에 예금을 넣어두고 자동투자상품을 정하지 않은 금액에 대해 최대 5000만원까지 보호된다.

[뉴스핌 Newspim] 우수연 기자 (yesim@newspim.com)