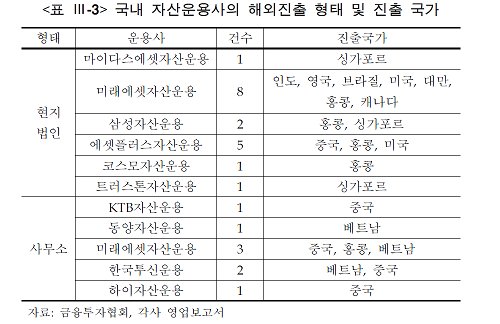

지난달 미래에셋자산운용은 국내 운용사로서는 처음으로 해외진출 10주년을 맞았다. 2003년 12월 해외 현지법인을 홍콩에 설립한 것을 시작으로 인도, 영국, 브라질, 미국 등 세계 각지에 뿌리를 내렸다.

삼성자산운용의 경우 2007년 11월 홍콩법인을 설립한 후 2008년 싱가폴 법인을 설립해 현지에서 공략을 나섰다. 하지만 수익성 악화 등을 이유로 2012년도에 싱가폴 법인을 청산했다.

몸은 한국에 있지만 해외 자금을 국내로 끌어들어오는 경우도 있다. 트러스톤자산운용은 지난해 아부다비투자공사(ADIA)에서 자금 5억달러를 위탁받아 운용하기 시작했다. 그 이전엔 노르웨이 글로벌정부연금펀드(GPFG)의 자금 3억달러를 받아 국내에서 운용한 후 추가로 2억달러를 위탁받은 바 있다.

삼성자산운용 또한 ADIA로부터 최근 5억달러 규모의 주식 위탁자금을 유치한 것으로 전해졌다.

이처럼 운용사들이 해외진출의 문을 두드리고 있지만 ‘성공사례’라고 할만한 경우를 찾기는 어렵다고 입을 모은다.

자본시장연구원에 따르면 국내자산운용사들이 현지법인이나 사무소를 세워 진출하는 국가는 싱가폴, 중국, 홍콩, 베트남 등 선진시장보다는 성장해가는 시장이 대부분이다.

이성원 트러스톤자산운용 부사장은 "우리나라 운용사들이 그나마 진출하기 용이한 곳이 홍콩, 중국, 베트남과 같은 곳들"이라며 "뒤집어 말하면 선진시장으로 진출이 안 된다는 소리"라며 "외국 투자자들이 이미 국내운용사를 '한 수 아래'로 보는만큼 트랙레코드가 제대로 갖춰지지 않으면 쉽지 않다"고 설명했다.

한 금융투자업계 관계자는 "현지에 설립하려면 시간과 돈이 많이 들고, 해외자금을 유치하기 위해선 국부펀드나 연기금과 네트워킹이 중요한데, 이 부분에 있어 전문인력이나 경험이 부족하다"고 토로했다.

하지만 국내 펀드시장이 글로벌 금융위기 이후로 급속히 위축된만큼 진입장벽을 낮추려는 움직임도 큰 상태다.

그 일례가 '아시아 펀드패스포트(ARFP; Asia Region Funds Passport)'이다. 펀드패스포트란 개방형 공모펀드의 인가 및 판매 등에 관한 상호인증이나 이에 관한 공통 규범을 마련해 이를 채택하는 국가 간에는 펀드 교차판매를 허용하는 제도로 금융위원회가 팔을 걷어붙인 상태다.

자본시장연구원은 자산운용사들의 경쟁압력이 심해졌고 국내수요기반이 약화된 만큼 ARFP 등을 통한 상품차별화, 해외시장 개척이 손익을 좌우할 것이라고 분석했다.

몇몇 관계자들은 물리적인 진출도 중요하지만 내부적으로 공력을 쌓아야 한다는 문제제기를 하기도 한다.

이성원 부사장은 "우리나라 운용사들이 대형은행이나 금융지주 계열로 속해있는데, CEO들이 임기 끝나면 바뀌는 만큼 철학을 가지고 장기적으로 뚝심있게 이끌고 나가기 힘들다"고 꼬집었다.

김재칠 자본시장연구원 선임연구위원은 "우리나라 운용사들의 경우 상장돼있지 않는 비상장사인데 금융계열이니 돈을 버는 족족 배당을 한다"며 "자본투자 없이 운용사들을 '돈버는 기계'로 생각하는데, 이런 부분이 고쳐지지 않으면 자산운용 업계의 발전은 힘들 것"이라고 강조했다.

앞서 신제윤 금융위원장은 신년사를 통해 "금융 고유"의 DNA를 가진 다양한 시장 플레이어(player)들이 육성되어야 한다고 말했다. 신 위원장은 "미래 역동적 금융의 핵심 파트너는 금융에만 전념하는 '금융전업가'가 아닐까 생각한다"면서, "모험자본 활성화 등 창조경제의 융성을 위해서도 금융전업가의 육성은 불가피한 과제"라고 힘주어 말했다.

[뉴스핌 Newspim] 서정은 기자 (loveme@newspim.com)