[뉴스핌=이영기 기자] 주식과 채권의 성격을 동시에 가지고 있는 신종자본증권인 영구채(하이브리드채권)에 대해 개인과 기관투자자간의 선호도가 엇갈리고 있어 눈길을 끈다.

만기가 30년 이상인 영구채는 분리과세 대상일 뿐만 아니라 기본적으로 발행금리가 높고, 5년 또는 10년 뒤에는 금리상승(Step up)조건까지 있어 개인투자자에게는 구하기 어려운 인기물이다.

반면 장기투자 대상인 경우에도 주식처럼 평가해서 손익계산서에 바로 반영하도록 회계지침이 변경돼 기관투자자들의 볼멘소리가 그치지 않는 상황이다.

기관들은 토해내고 개인들은 쓸어담는 영구채의 양면성이 대조된다.

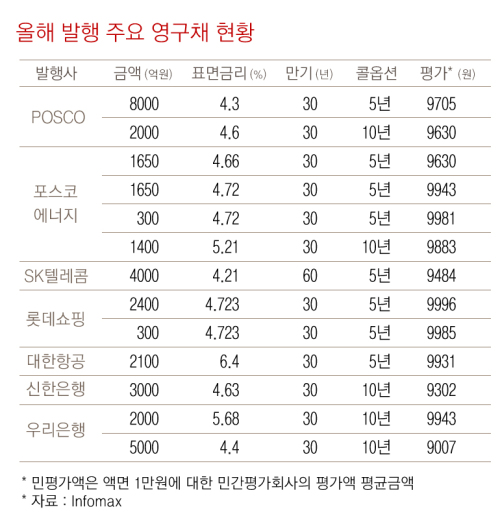

16일 회사채 시장에 따르면, 올해 2000억원 초과 규모의 영구채를 발행한 기업들은 POSCO(1조원), 우리은행(7000억원), 포스코에너지(5000억원), SK텔레콤(4000억원), 신한은행(3000억원), 롯데쇼핑(2700억원), 대한항공(2100억원) 등 총 2조9800억원이다.

대구은행과 외환은행 등 2000억원 이하 발행분까지 합치면 그 규모는 3조6600억원에 이른다. 하지만 이중 개인투자자에게 판매된 몫은 2200억원 수준으로 전체물량의 8%미만으로 기관투자자들이 대부분 인수 보유한 상태다.

30년 이상 만기의 장기투자대상으로 금리가 높고, 발행기업들의 속성을 잘 알고 있는 기관투자자들은 영구채에 부가된 여러가지 옵션에 대해서도 예측이 가능하기 때문이다.

대표적으로 발행기업이 가지는 조기상환 옵션(콜옵션)이 실제 행사될지 여부는 이미 전례가 있는 우리은행의 경우 거의 확실하다고 시장이 받아들이고 있다.

하지만 이런 매력에도 불구하고 최근 발행기업에게는 자본으로 인정됨에 따라 영구채에 투자하는 투자자도 이를 자본적 성격 즉 주식과 같이 회계처리토록 당국의 지침이 정해짐에 따라 평가손실이 손익계산서에 바로 계상되는 처지가 됐다.

영구채에 투자한 한 기관 관계자는 "기존에 잠정적으로 관리하던 평가손익이 바로 손익계산서에 반영토록 돼 부담이 된다"면서 "일부 보유분이 처분될 수도 있고 향후 발행분에 대해서는 기관 수요가 많이 위축될 것"이라고 말했다.

반면 개인투자자에게 다가오는 영구채의 인기는 더 높아가는 양상이다. 이유는 우선 영구채는 분리과세의 대상이고 다음으로는 금리가 상대적으로 높다.

뿐만 아니라 10년을 초과해서 투자할 수 있는 입장에서는 발행자가 조기상환옵션(콜옵션)을 행사하지 않을 경우 적용되는 금리상승조건으로 추가 수익도 가능하기 때문이다.

D증권의 한 자산관리 전문가는 "포트폴리오를 상당 기간까지 유지할 수 있는 거액자산가들이 많이 찾고 있다"면서 "분리과세 대상일 뿐 아니라 발행금리가 높은데다가 Step up조건이 있다는 것이 매력"이라고 설명했다.

기관투자자들은 기존의 투자분도 토해낼 수 있는 반면 개인투자자들에게는 구하기 힘든 영구채의 양면성이 고스란히 드러나는 대목이다.

다만, 영구채의 경우 기본적으로 만기가 30년 이상이기 때문에 조기상환을 전제로 투자할 경우 발행기관의 특성이나 Step up조건의 강도 등에 대해 꼼꼼하게 점검해야 만 한다.

다른 채권에 비해 유동성이 많이 떨어지기 때문이다.

한 채권 전문가는 "영구채의 경우 기관들도 조기상환을 전제로 투자하는 경우가 많다"면서 "개인투자자의 경우 조기상환 가능성에 대해 세부적으로 따져보고 전문가 의견도 구해야 할 것"이라고 말했다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)