"미국 외 주식시장의 강세는 침체 의미하지 않아"

분산 투자 ETF 올해 5%대 강세, 큰 폭 아웃퍼폼

이 기사는 3월 24일 오후 1시50분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<[뉴욕 주간 프리뷰] "4월2일까지 숨죽인 분위기"①>에서 이어짐

[서울=뉴스핌] 이홍규 기자 = BofA의 하트넷 전략가는 지난주 공개된 자사의 펀드매니저 월간 설문 결과(3월분)를 그 이유로 들었다. 그는 종전부터 관련 설문 결과에서 펀드매니저들의 현금 보유 비중이 4%를 초과하게 되면 '매도 종료' 신호라고 했는데 지난주 공개분에서 그 결과가 4.1%(작년 12월 3.9%→올해 1월 3.9%→2월 3.5%)로 나왔다. 전월 3.5%에서 4.1%로의 +0.6%p 변화폭은 2020년 3월 이후 가장 큰 증가폭이라고 한다.

|

고액자산가들의 미국 주식 대량 매입은 2주쨰 이어졌다. BofA가 집계한 자사 고액자산가 고객들의 미국 주식 순매입액은 지난주까지 2주 동안 총 31억달러로 파악됐다. 하트넷 전략가는 미국의 관세 정책발 침체가 크게 우려됐다면 미국 외 주식시장에서도 관련 우려가 보여야 하는데 관련국들의 주가는 강세라면서 현재 주식시장은 약세장 진입을 시사하기보다는 조정에 가깝다고 했다.

모간스탠리의 세스 카펜터 이코노미스트는 미국 경제를 둘러싼 침체 우려가 '과도하다'고 하기도 했다. 그 역시 하트넷 전략가와 비슷한 취지의 발언을 내놓으면서 미국의 2월 소매판매를 별도의 예로 들었다. 주식시장이 소비 위축을 시사한 1월 지표에 겁을 먹었지만 정작 2월 지표에서는 관련 우려가 과도했음을 보여줬다면서 물론 경제 성장의 방향성 자체는 둔화로 향하겠지만 침체로 치달을 정도는 아니라고 했다.

4. "다각화의 강세장"

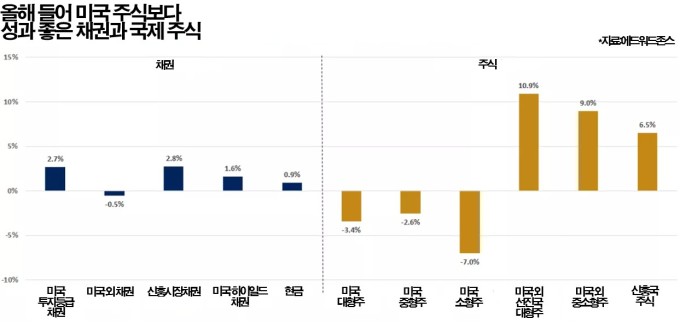

전문가들은 주식시장에서의 시세 등락과 자금 이탈과 유입의 반복이 정기적인 특징이 되고 미국 주식 외 자산군이 강세 보이는 상황에서 포트폴리오 다각화의 중요성을 강조했다. 분산 전략의 투자 성과는 올해 혼란상 속에서 미국 주식시장을 크게 앞서며 주목받고 있다. 종전까지는 '분산 투자의 약세장'이라는 말이 나올 정도로 성과가 저조했지만 앞으로는 정반대의 국면이 펼쳐질 것이라는 전망도 나온다.

관련 전략의 대표 상품으로 거론되는 것이 상장지수펀드(ETF) 'RPAR(종목코드)'다. 이 상품은 글로벌 주식(약 25%), 원자재(약 25%), 장기 미국 물가연동국채(TIPS, 약 35%), 장기 미국 국채(약 15%)에 투자하는 상품으로 연초 이후 수익률이 5%를 넘는다. 올해 들어 4%가량 하락 중인 S&P500 대비 9%의 아웃퍼폼을 실현 중이다. 이밖에 글로벌 주식(약 45%), 글로벌 채권(약 45%), 리츠 등 대체 자산군(약 10%)에 투자하는 GAA는 3%의 수익률을 기록 중이다.

|

종전까지 이같은 분산투자 전략이나 상품은 큰 인기를 끌지 못했는데 그 이유는 글로벌 금융위기 이후 미국 주식시장의 끊없는 상승세와 압도적인 성과, 그리고 저가매수 전략 성공이 일상화된 데 따른 장기 투자의 매력 감소 등이 그 배경이다. 예로 GAA를 운용하는 캠브리아펀드의 맵 페이버 매니저는 자신의 포트폴리오 모델이 지난 16년 동안 14년에 걸쳐 S&P500의 성과를 밑돌았다고 했다.

AQR캐피털매니지먼트의 피트 헤크트 북미 포트폴리오 솔루션 그룹 책임자는 "투자자들은 평소보다 더 분산 투자에 의존해야한다"며 "[미래를 정확히 예측할 수 있는] 수정구슬이 있다면 분산 투자를 할 필요 없이 저점 타이밍을 잡는 게 최고지만 현실적으로 시장 타이밍을 잡기에는 매우 어렵다"며 어떤 자산이 언제 최고의 성과를 낼지 예측하기가 어려운 상황이 된 만큼 분산 투자가 합리적임을 강조했다.

5. PCE와 소비자신뢰지수

이번 주 주목해야 할 경제지표로는 28일 발표되는 개인소비지출(PCE) 2월분 물가 상승률이 있다. 야후파이낸스가 파악한 이코노미스트 컨센서스에 따르면 2월 PCE 종합 물가 상승률은 전년 동월대비 2.5%로 전월과 동일할 것으로 예상된다. 근원 상승률은 2.7%로 전월 2.8%에서 둔화가 예상된다. 웰스파고의 이코노미스트 팀은 "2월 통계에서 인플레이션의 일부 점착성으로 인한 물가 상승 압력이 보일 것"이라고 했다.

25일 공개되는 콘퍼런스보드의 소비자신뢰지수(예상 94, 이전 98.3)에도 관심이 쏠린다. 관련 지표는 소비자들의 체감경기를 파악할 수 있는 일종의 심리지표로 최근의 소프트데이터 약화에 대한 추가적인 함의를 제공할 것으로 예상된다. 28일에는 미시간대학교의 소비자심리지수 3월분 수정치(이전 57.9)도 공개된다. 캐털리스트 캐피털어드바이저스의 찰스 애슐리 포트폴리오 매니저는 "우리는 이미 심리지표상에서 약화를 경험했다"며 "그런 점에서 소비자 신뢰 궤적을 확인하는 게 중요하다"고 했다.

bernard0202@newspim.com