강력한 비즈니스 모델과 이익률 상승

이 기사는 11월 20일 오후 3시58분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 94세 억만장자 워렌 버핏이 피자를 베어 물었다. 그가 이끄는 버크셔 해서웨이가 지난 3분기 미국 피자 프랜차이즈 업체 도미노 피자(DPZ)를 신규 매입한 것. 애플(AAPL)을 대량 추가 매도하면서 사들였다는 점에서 월가의 관심을 끈다.

미국 증권거래위원회(SEC)의 13F 보고서에 따르면 버크셔는 2024년 3분기 도미노 피자 주식을 127만7256주 신규 매입했다. 투자 금액은 약 5억5000만달러. 이에 따라 버크셔는 도미노 피자의 지분을 3.7% 확보하게 됐다.

13F 보고서는 운용 자산 규모 1억달러 이상의 큰손들이 매 분기마다 미 증권거래위원회(SEC)에 제출하는 자산 운용 내역서로, 분기 말 이후 45일 이내에 보고해야 한다.

지난 11월14일(현지시각) 3분기 13F 보고서를 통해 버핏의 매입 소식이 전해지면서 도미노 피자는 장 마감 후 시간외 거래에서 8% 가까이 랠리했다.

일부에서는 버핏의 도미노 피자 매입이 다소 뜻밖이라는 반응을 보인다. 그가 코카콜라를 장기간 보유하고 있지만 세계 최대 패스트푸드 업체 맥도날드(MDC)를 한 때 보유했다가 팔아치운 뒤 최근 수 년간 레스토랑 섹터에는 '입질'을 하지 않았기 때문.

금융과 IT, 에너지 섹터에 집중했던 노장이 애플과 뱅크오브아메리카(BAC) 지분을 대량 매도하고 도미노 피자를 첫 매수하자 월가는 배경을 파악하는 데 분주한 모습이다.

먼저, 도미노 피자의 수익 구조가 버핏의 투자 원칙에 부합한다고 시장 전문가들은 말한다. 미국 뿐 아니라 전세계 피자 시장에서 강력한 시장 지배력을 구축했고, 경기 하강 기류에 저항력을 갖춘 점도 버핏의 매수 심리를 자극하는 데 충분하다는 판단이다.

실제로 도미노 피자는 신종 코로나바이러스(코로나19) 팬데믹이 전세계를 강타했을 때 오히려 수요 상승으로 반사이익을 얻었다.

도미노 피자는 일부 매장을 직영하지만 거대한 프랜차이즈 업체로 분류된다. 주요 외신에 따르면 90여개 국가에 업체의 매장이 총 2만1002개에 달하고, 이 가운데 해외 매장의 비중이 3분의 2를 웃돈다.

이미 국내외 시장에서 거대 기업으로 자리 잡았지만 외형 성장이 여전히 진행형이다. 2024년 3분기에만 업체는 72개 매장을 신설했다.

프랜차이즈 비중이 높다는 것은 라이선스 수입이 그만큼 크다는 의미다. 실제로 피자를 팔아 올리는 수입 이외에 프랜차이즈 라이선스 및 로열티 수입이 업체의 안정적인 이익 성장을 뒷받침 한다.

여기에 피자를 만드는 데 필요한 각종 장비를 프랜차이즈 매장에 대여하며 수수료 수입을 올리는데 이 역시 도미노 피자를 성장주인 동시에 경기 방어주로 분류하는 배경이다.

막강한 현금흐름과 현금흐름 이익률 역시 버핏이 선호하는 주식의 요건 가운데 하나다. 업계에 따르면 도미노 피자는 2024년 3분기 3억7610만달러의 잉여현금흐름(FCF)을 창출했다. 전년 동기 대비 3.6% 늘어난 수치다.

시장 전문가들은 이와 함께 잉여현금흐름(FCF) 이익률 상승에 커다란 의미를 둔다. 3분기 수치는 13.5%로 집계됐다. 전년 동기 6.1%에서 두 배 이상 뛴 결과다.

도미노 피자의 잉여현금흐름(FCF) 이익률은 2024년 1분기 9.5%를 기록한 뒤 2분기 11.6%로 뛰었고, 3분기 13.5%로 상승했다.

미국 온라인 투자 매체 바차트는 가파른 잉여현금흐름 상승을 근거로 볼 때 도미노 피자의 주가가 28% 가량 저평가됐다는 의견을 내놓았다.

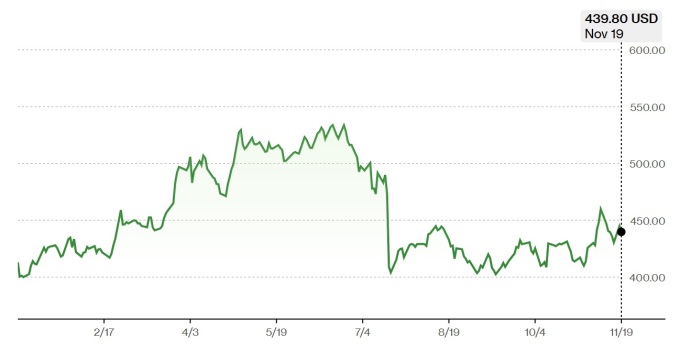

업체의 11월19일 종가는 439.80달러. 잉여현금흐름과 이익률을 근간으로 한 적정 주가가 563달러라고 바차트는 주장한다.

이익 성장도 버핏의 잣대를 통과했다는 분석이다. 도미노 피자는 3분기 10억8000만달러의 매출액과 주당 4.19달러의 순이익을 달성했다. 매출액은 전년 동기에 비해 5.14% 증가했고, 주당순이익(EPS)은 월가의 예상치인 3.63달러를 크게 웃돌았다.

투자은행(IB) 업계는 2025년 도미노 피자의 매출액이 50억4000만달러에 이를 것으로 예상한다. 2024년 대비 6.1% 늘어난다는 얘기다.

매출액 전망치를 기준으로 업체의 잉여현금흐름(FCF) 이익률이 3분기 수치인 13.5% 수준을 유지한다고 가정할 때 2025년 잉여현금흐름(FCF)이 6억8000만달러에 이른다는 계산이 나온다.

12개월 예상 실적을 기준으로 한 도미노 피자의 주가수익률(PER)은 27배로 파악됐다. S&500 지수의 수치인 23배를 크게 웃도는 셈이다. 때문에 버핏이 선호하는 저평가 종목으로 보기는 어렵다는 지적이다.

하지만 시장 전문가들은 잉여현금흐름(FCF) 이익률 상승을 근거로 도미노 피자의 추가 상승 가능성이 활짝 열려 있다는 데 입을 모은다.

업체의 주가는 장기적으로 우상향 곡선을 그렸다. 2004년 7월13일 뉴욕증시에 입성한 도미노 피자는 최근까지 배당 수익률을 포함할 때 7000%를 웃도는 수익률을 투자자들에게 제공했다.

2010년 이후 주가는 40배 이상의 상승 기록을 세웠다. 장중 기준으로 지난 6월 542달러까지 오르며 사상 최고치를 기록했던 도미노 피자는 이후 하락 반전하며 7~8월 사이 400달러 초반까지 후퇴했다.

버핏이 도미노 피자를 매입한 것도 지난 여름 주가가 가파르게 떨어진 시기와 맞물린다고 시장 전문가들은 설명한다.

2024년 초 이후 업체의 주가 상승률은 6.45%에 그쳤고, 최근 1년 사이에도 19.35% 올랐다. 같은 기간 S&P500 지수 상승률인 24.76% 및 30.12%에 크게 못 미치는 결과다. 단기적으로 투자자들에게 외면 당하는 사이 버핏이 주워 담은 셈이다.

한편 버핏은 3분기 도미노 피자와 함께 야외 수영장 설비 업체 풀(POOL)을 매입했다. 13F에 따르면 버크셔는 나스닥 시장에 상장된 풀을 1억5200만달러 규모로 신규 매입했다.

업체의 주가는 2024년 초 이후 10% 가량 하락했으나 버핏의 매수 소식이 전해진 직후 강한 상승 모멘텀을 얻었다.

버크셔는 3분기 중 애플 보유 물량 가운데 25%를 매도했지만 여전히 주식 포트폴리오 1위 자리를 지켰다. 이 밖에 뱅크오브아메리카 주식을 23% 매도했을 뿐 버크셔의 주식 포트폴리오에서 상위 10위권에 포함된 나머지 종목은 변동이 없었다.

shhwang@newspim.com