간호사 취득 문호 여는 등 전문성↑

간호 인력의 한 축을 차지하는 간호조무사 양성 시스템이 흔들리고 있다. 불법적으로 간호조무사 자격증을 취득하는 사례가 반복되기 때문이다. 간호조무사는 90만여 명으로 50만 명 대인 간호사보다 1.8배 많다. 역할도 돌봄으로 확대되고 있다. 정부의 '간호·간병 통합서비스' 확대 방침에 따라 간호조무사 수요는 더 높아질 전망이다. 의료 서비스 질 향상이 정부의 의료 개혁 방향이지만, 저하가 우려되는 상황이다. 뉴스핌은 기획 취재를 통해 이 같은 문제점을 짚어봤다.

[서울=뉴스핌] 신수용, 신도경, 송현도 기자 = 간호학원의 관리·감독 체계와 교육 과정의 전면적인 개편이 필요하다는 주장이 제기되고있다.

반복되는 간호학원 불법·편법 운영을 막고 양질의 간호조무사 인력을 양성할 필요가 커지고 있기 때문이다. <[보건의료 구멍] [단독]① 불법·편법 판치는 간호학원…가짜 간호조무사 자격증 만연, 2024년08월19일 뉴스핌 보도 참고>

◆ 간호학원 관리·감독 체계 전면 개편 필요

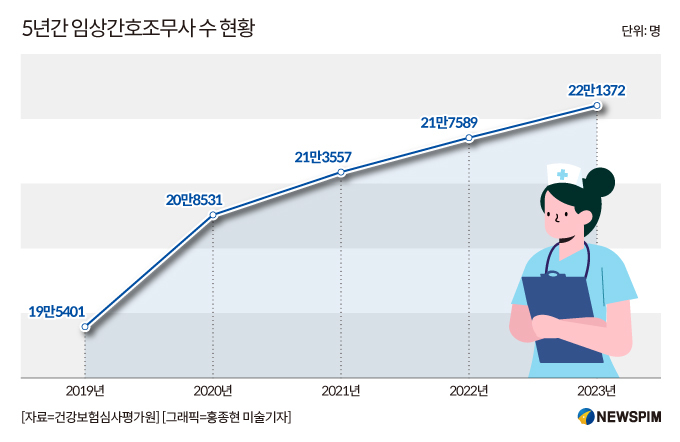

26일 뉴스핌 취재를 종합하면 간호조무사 자격증을 취득한 인원은 90만여 명이지만 실제 활동하는 간호조무사 수는 22만 명 정도로 파악되고 있다. 이렇게 실제 현장에서 활동하는 간호조무사 수는 2019년 19만5401명에서 지난해 22만1372명으로 13% 증가했다. 인구 고령화로 요양 병원 수가 증가와 간호 인력의 부족으로 간호 보조 인력의 필요성이 높아지고 있다.

커지는 간호조무사에 대한 수요만큼 질적 수준도 높여야 한다는 지적이 나오고 있지만 정작 정부의 간호학원 관련 제도는 이를 실현하기 역부족이다. <[보건의료 구멍]② 정부, 13년간 전수조사 無...불법 간호학원 방치,2024년08월21일 뉴스핌 보도 참고>

보건복지부는 한국간호교육평가원에 위탁해 500여 곳이 넘는 간호학원 중 150여 곳만 3년 단위로 감사하는 교육훈련기관 지정‧평가 제도를 운용하고 있다. 교육부는 교육청에 이를 이관해 관리한다. 과태료 외에는 다른 행정 처분에 대한 집계를 따로 하고 있지 않다. 매년 느는 간호조무사 수와 높아지는 수요에 맞춰 독립적인 부서를 두고 이를 관리할 인력 보강이 필요하다는 지적이다.

간호학원의 교육 과정을 수시로 점검하기 위한 별도의 평가 조직이 존재해다 한다는 목소리도 나왔다. 전문가들은 복지부가 한국사회보장정보원(사보원)과 함께 간호학원에 대한 감독을 할 수 있는 통합 시스템을 구축해야 한다고 했다. 통합 시스템은 간호학원이 홈페이지와 관리 시스템에 가입해 가입 학생, 출결·수업, 실습관리 현황 등을 입력하면 정부가 이를 관리하는 체계다.

이주열 남서울대 보건행정학과 교수는 "협회 산하에 평가 기관을 만들고 현재 60점 이하는 지정을 받지 못하게 돼 있는데 이를 60~75점, 76점~85점 등으로 점수화해 등급을 세분화하고 평가 주기도 연 단위로 구분해 평가 체계를 강화해야 한다"며 "복지부가 지침이나 공문을 수정해 주면 된다"고 설명했다.

이어 그는 "현장에선 실습했던 서류에 원장 사인만 받으면 된다"며 "도덕적 해이를 막기 위해 공공이 나서 카드로 출석 체크하는 것처럼 엄격히 관리하는 구조가 필요하다"고 설명했다.

◆ 전문성 높일 프로그램 필요..."간호 면허 취득 문호 넓혀야"

일관되지 않은 간호조무사 교육 제도의 재정비도 필요하다. 현행 제도는 획일적인 필수 교육 시간을 제시하고 세부 교육안이 표준화 돼있지 않다. 추가적인 연구나 조사도 부족한 실정이다.

이에 과거 출제된 문제를 답습하는 문제은행식 시험과 교육이 반복되고 있다는 것이 전문가들의 지적이다. 현재 간호학원은 표준 교육 교재가 없어 교습 내용도 학원마다 다르다.

우리나라에서 간호조무사는 국가시험을 통해 자격증을 받는다. 시험 응시 자격을 얻기 위해선 간호학원에서 이론교육 740시간을 이수하고, 의료기관에서 실습 780시간을 이수해야 한다. 간호 관련 특성화고와 4년제 간호대 졸업자만 예외다.

전문가들은 기존 이론교육과 실습 시간을 기초 간호학 이론 500시간·실기 80시간, 보건 간호학 60시간, 공중보건학개론 95시간 등으로 나눴다. 실습 시간도 780시간에서 865시간으로 늘리는 안을 제시했다. 일본은 우리나라의 간호조무사인 준 간호사 관련 교육 기관의 이수 기간은 2년이다. 이 기간 이론은 1890시간, 실습 735시간을 이수해야 한다.

해외에선 간호조무사와 같은 간호 보조 인력을 양성하는 다양한 프로그램을 운영하고 있다. 미국은 간호 보조 인력의 간호사 면허 취득과 관련 교육을 학위·보유자격 별로 다양하게 제공한다. 간호 인력 경력관리 프로그램(Nursing Bridge Program)을 통해 온오프라인으로 교육을 들을 수 있다. 기간도 9개월에서 2년으로 진행해 전일제와 반일제를 선택할 수 있다. 일본도 학력 및 경력 배경에 따라 다양한 교육 프로그램을 제공하고 있다.

간호조무사의 전문성 향상을 위해 간호사면허를 취득할 수 있는 활로를 열어줘야 한다는 의견도 제시됐다. 이 교수는 "외국의 경우는 간호조무사도 열심히 하면 간호사가 될 수 있는데 한국은 간호대학을 나와야만 간호사가 될 수 있다"며 "인건비 문제 등 여러 한계가 있겠지만 단절되지 않은 개방된 대안이 필요하다"고 제언했다.

보건사회연구원(보사연)은 '간호보조 인력의 간호사 면허 취득 경로 유연화 방안 연구'에서 간호조무사의 간호사 면허 취득의 필요성을 강조했다. 보사연은 "우리나라도 지역 거점 형태로 상승 프로그램이 개설되면 지방병원 간호사 부족 해소에도 기여할 수 있을 것"이라고 말했다. 일본, 미국, 영국 세 나라 모두 간호조무사가 간호원이 될 수 있는 활로를 열어 놓고 이를 지원하고 있다.

김일옥 삼육대 간호대학 교수는 "체계적인 실습을 통해 간호조무사 교육 과정을 내실화하고, 출중한 능력과 배울 의지 있는 이들에도 간호사가 될 수 있는 문호를 열어주는 시스템 다각화가 필요하다"며 "해외 사례와 학생, 환자 등 다양한 이해관계자의 의견 등 체계적인 수요 조사를 통해 정부가 종합적인 정책을 수립해야 한다"고 말했다.

aaa22@newspim.com