이 기사는 7월 9일 오후 2시54분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 오상용 글로벌경제 전문기자 = *①편 기사에서 이어집니다.

3. 미래 성장을 위한 파종

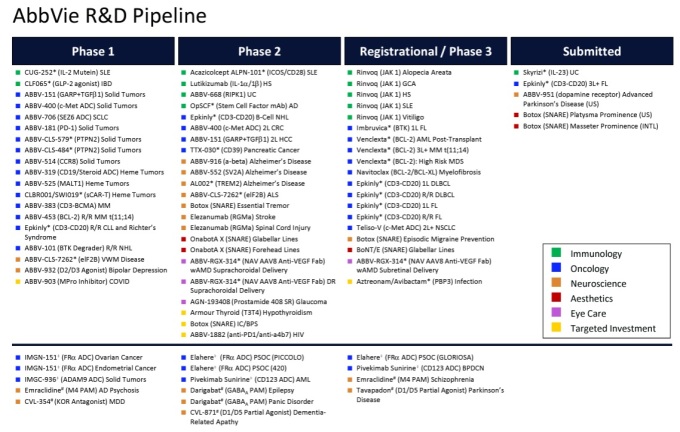

미국 제약사 애브비(ABBV)의 파이프라인에는 현재 90개에 달하는 신약 연구개발 프로젝트들이 포진해 있다. 이 가운데 임상 1상에 접어든 프로젝트가 24건, 임상 2상과 3상이 진행중인 게 각각 29건 및 23건에 달한다. 광범위하게 뿌려놓은 씨앗은 미래 성장의 원천이다.

매출 기반 확대를 위한 애브비의 파종 작업은 인수합병(M&A) 시장에서도 두드러진다. 지난 12개월 동안 회사가 공개한 인수합병만 5건에 달한다.

대표적인 것이 이뮤노젠 인수다. 여기에 들어간 비용은 101억달러다. 이뮤노젠의 `항체약물접합체(ADC) 엘라히어`는 이미 당국(FDA)의 난소암 치료제 승인을 받았다. 애브비에 인수되기 전 이뮤노젠의 마지막 분기 보고서를 보면 엘라히어에서 발생한 매출은 1억달러를 웃돌았다. 이뮤노젠 인수로 애브비의 난소암 치료제 시장 공략은 한창 속도를 낼 전망이다.

애브비는 "이뮤노젠 인수로 애브비의 종양학 포트폴리오는 더 강력해졌다"면서 "2024 회계연도 엘라히어의 매출은 5억달러에 달할 전망이되며 향후 연간 최고 매출은 20억달러에 이를 것"이라고 기대했다. 이 밖에 이뮤노젠의 기존 파이프라인에는 5건의 프로젝트가 임상 1상에 진입했다.

애브비는 이뮤노젠 인수 후 일주일이 채 지나지 않은 작년말 세러벨 테라퓨틱스를 87억달러에 인수한다고 밝혔다. 아직 인수 작업이 마무리되지는 않았지만 세러벨 인수를 통해 회사는 신경학 부문의 파이프라인을 한층 강화할 계획이다.

세러벨은 지난 2018년 화이자에서 떨어져 나온(스핀오프) 회사다. 애브비가 주목한 것은 임상 3상 단계에 있는 세러벨의 파킨슨병 치료 후보물질 트라바파돈, 그리고 정신분열 치료 후보물질 엘람크리딘이다. 고령화가 세계적으로 급속히 진행되면서 이 시장의 잠재 규모 또한 커지고 있어 최종 승인을 얻을 경우 블록버스터급 히트작이 될 것이라는 관측이 나온다.

지난 6월28일에는 2억5000만달러를 들여 셀시우스 인수를 마무리 지었다. 셀시우스의 염증성 장질환(IBD) 치료 물질인 CEL383은 임상 1상 연구를 마친 상태다.

4. 부채부담 커졌지만 높은 잠재력

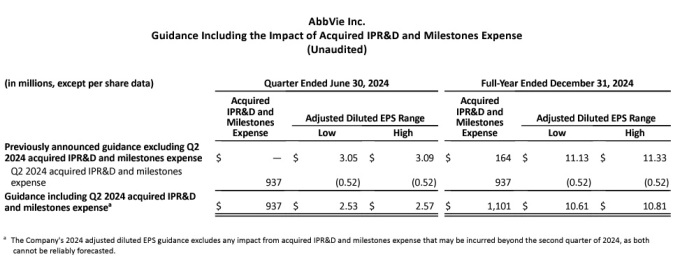

애브비는 7월3일 공시에서 연구개발 및 마일스톤 투자 비용을 반영해 2분기 및 연간 조정 주당순익(EPS)을 낮춰 잡았다.

2분기 실적에 9억3700만달러의 관련 비용을 반영하면서 2분기 조정 EPS는 종전 가이던스 3.05~3.09달러보다 0.52달러 낮은 2.53~2.57달러를 기록할 전망이라고 밝혔다. 같은 이유로 연간 조정 EPS 역시 11.13~11.33달러에서 10.61~10.81달러로 하향했다. 미래 성장을 위한 투자라는 측면에서 시장의 거부감은 크지 않았다.

다만 대형 인수합병이 - 지난해 제약업계 대형 M&A 가운데 3, 4위 매물(이뮤노젠, 세러벨)이 애브비의 품에 들어갔다 - 잇따르면서 회사의 부채 부담은 커졌다.

2024년 3월말 기준 회사 대차대조표에서 장기 부채는 전년동기비 7.6% 증가한 638억달러에 달했다. 순부채/EBITDA 비율은 작년말 1.78배에서 2.53배로 나빠져 업계 평균 2.36배를 웃돌았다.

월가에서는 회사가 매년 200억달러 수준의 영업이익을 내고 있는 데다, 회사의 장기 전망대로 2029년까지 높은 한자릿수 매출 성장을 지속한다고 가정할 경우 3~4년내 부채를 안정적인 수준으로 낮출 수 있을 것이라고 판단한다.

야후 파이낸스에 따르면 현재 애브비 주가는 12개월 예상순익의 49배에서 거래되고 있다. 결코 낮지 않은 밸류에이션이다. 회사의 잉여현금흐름 대비로는 14배(P/FCF) 수준에서 거래되고 있어 과거 평균을 소폭 웃도는 선에 그친다.

시킹알파에 따르면 지난 4개 분기 회사의 잉여현금흐름 219억달러를 중심에 놓고 발행주식수(17억7300만주)와 할인율 10%, 연평균 5%의 성장 전망을 대입하면 주당 내재가치는 대략 247달러선이라는 계산이 나온다. 물론 여기에는 불어난 부채부담과 성장 정체기가 길어질 위험 등이 반영되지 않았다.

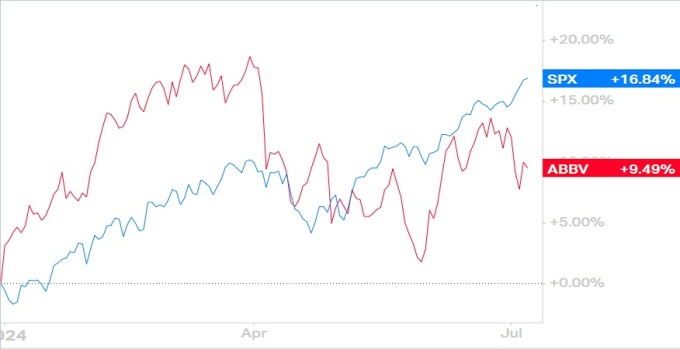

올 들어 애브비 주가 상승률은 10%에 못미쳐 시장 평균(S&P500지수의 17% 상승률)을 밑돌고 있다. 주식투자 정보업체 팁랭크스에 따르면 최근 석달 12명의 월가 애널리스트들이 이 회사에 매수 의견을, 3명이 보유의견을 제시했다. 이들이 제시한 12개월 목표가는172~200달러의 분포를 보인다. 평균 목표가는 185.46달러로 7월8일 종가대비 11.4%의 상승 여력을 지님을 보여준다.

미국의 경기 둔화가 두드러지면 애브비의 3.6%에 달하는 배당수익률 역시 시장의 눈길을 끌 수 있다.

파이퍼 샌들러는 지난 7월2일 보고서에서 애브비에 대한 매수의견을 유지하면서 목표가를 185달러에서 190달러로 상향했다. 애브비의 풍부한 파이프라인에 기반한 성장 잠재력과 휴미라의 매출 감소를 효과적으로 상쇄하고 있는 다른 의약품 포트폴리오의 선전을 높이 샀다.

모건스탠리는 7월1일 보고서에서 "애브비 주가는 휴미라의 특허 만료에 대한 우려로 1년 넘게 시장을 언더퍼폼했지만 휴미라 이외 제약품, 특히 스카이리치와 린버크 등의 성장성에 대해 시장이 과소평가하고 있다"며 "특히 글로벌 미용시장에서 애브비의 주름 치료제 `보톡스`와 필러 제품 `쥬비덤`은 강력한 지위를 유지하고 있다"고 평가했다. 모건스탠리는 이런 부문에 대한 시장 평가가 진행되면서 주가 멀티플이 확대될 것이라며 매수 의견과 함께 목표가 191달러를 유지했다.

캔터 피츠제럴드의 경우 지난 6월20일 이 회사에 대한 커버리지를 시작하면서 매수 의견과 함께 목표가 200달러를 제시했다. 이는 전일 종가에서 20%의 상승여력을 지님을 의미한다. HSBC는 애브비의 성장이 정체기를 지나고 있다는 판단에 투자의견을 매수로 상향하고 목표가를 161달러에서 185달러로 높였다. 바클레이즈 역시 6월26일 보고서에서 매수 의견과 함께 목표가 187달러를 유지했다.

osy75@newspim.com